- Износ и справочники

- Нужно ли сразу заказывать независимую экспертизу?

- Но я не знаю точную сумму!

- Что делать, если не согласны с суммой выплат после ДТП – пошаговая инструкция

- Шаг 1. Дождаться выплаты

- Шаг 2. Подать в страховую заявление о разногласиях

- Шаг 3. Направить жалобу финупу

- Шаг 4. Обратиться в суд

- Если на СТО требуют доплатить?

- Если согласование сумм затягивается?

- Почему страховщики недоплачивают?

- Как рассчитываются страховые выплаты?

- Откуда берется снижение цен?

- Что делать, если вы недовольны размером компенсации по ОСАГО после ДТП

- Частые вопросы

- Что делать если не устраивает выплата по ОСАГО?

- Я не согласен с оценкой страховой, ущерб больше 400000. Что делать?

- В какой суд обращаться, если страховая занижает выплату по ОСАГО?

- Можно ли сразу обратиться в суд, если не согласен с выплатой по ОСАГО?

- Что делать если не согласен с расчетом страховой?

- Что делать если страховой выплаты не хватает на ремонт?

Начните с того, что страхование — это прежде всего бизнес. Логично, что получение прибыли стоит на первом месте для каждой компании в этом секторе, не говоря уже о том, что выплаты по ОСАГО — это убыток для страховщика. Поэтому возникает желание занизить вознаграждение и избежать дополнительных расходов.

Однако игнорирование этих обстоятельств оставляет два фактора, которые на самом деле менее важны для того, почему страховщики не взимают больше, чем должны. Давайте посмотрим на них!

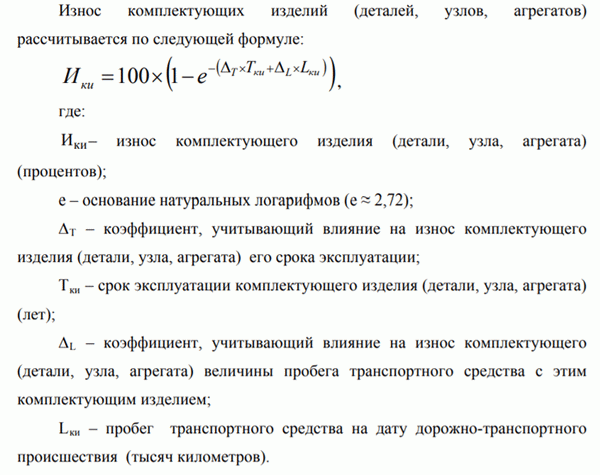

Износ и справочники

Эти два критерия влияют на снижение общей суммы страховых выплат по ОСАГО. В результате может быть выплачено меньше, чем стоимость ремонта автомобиля после аварии.

Но каковы причины? Ну, вот он:.

- Износ компонентов — это просто физический износ компонентов в процессе эксплуатации автомобиля. Чем старше автомобиль, тем выше скорость износа деталей. В этом отношении страхование ОСАГО является неадекватно обеспеченным. Однако максимальный размер амортизации не может превышать 50%. Об этом говорится в статье 12(19) Закона «О страховании ОСЭ», который действует для автомобилей старше 5 лет. В результате, если у вас есть такой автомобиль, ваш страховщик может рассчитать амортизацию в размере 50% и уменьшить выплаты по ОСАГО ровно наполовину. Кроме того, при расчете допускается погрешность до 10%. Это активно используется страховщиками для снижения компенсаций пострадавшим.

- Каталог РАМИ — это предварительный и рабочий каталог цен, используемый в качестве основы для расчета требований ОСАГО. Недостатком является то, что стоимость компонентов в этих каталогах часто отличается от рыночных цен. Эта разница может достигать 200%. А рассчитывая стоимость по единой методике Банка России, 755-П, 4 марта 2021 года, страховые компании по сути опираются на устаревшие комплектующие, что в конечном итоге приводит к неправильным расчетам. И снова страдают жертвы дорожных аварий.

Добавьте ко всем этим факторам стоимость запчастей, которые замаячат после марта 2022 года, и вы получите безрадостную картину: в 90% случаев страховщики заранее рассчитывают сумму, которой не хватит на восстановление вашего автомобиля. К сожалению, это реальность!

Однако, если вы не согласны с рассчитанной суммой или суммой выплаты, вы можете попытаться взыскать разницу с виновника аварии. Но об этом позже.

Нужно ли сразу заказывать независимую экспертизу?

Вам это не нужно, но вы можете.

После того, как вы подадите заявление и документы, у страховщика есть 20 дней на проведение процедуры. Или вы заплатите наличными. В течение этого же времени страховая компания должна определить сумму ущерба.

Для этого проводится экспертный осмотр и/или независимая оценка. Вы имеете право ознакомиться с ним — и после октября 2022 года страховщик обязан предоставить заявителю смету, если только вы не отказались от нее в своем заявлении.

Почему не может быть независимого эксперта? Правда, с 1 июня 2019 года появится новый орган финансовых посредников (также известных как медиаторы) при разрешении споров со страховыми компаниями. Этот шаг нельзя пропускать. В противном случае суды откажутся удовлетворить иск.

Но нас интересует не это… Медиатор рассматривает спор между потерпевшим и страховой компанией, применяя свой собственный опыт. Она бесплатна и, как правило, объективна.

А теперь самое главное! Омбудсмен принимает решение об удовлетворении или отклонении заявления на основании собственной экспертизы. Если решение принято в вашу пользу, омбудсмен выдает сертификат, обязывающий страховую компанию выплатить недостающую сумму. Таким образом, спор можно разрешить быстро и положительно, не платя лишних денег.

Однако нет ничего страшного, если вы закажете независимую экспертизу и приложите ее результаты к своему заявлению. На практике Омбудсмен обычно проводит свою проверку на основании фотографий и документов из Великобритании. Он может даже не посмотреть на ваши рекомендации.

Кроме того, вам не могут быть возмещены расходы на независимого эксперта, так как это возможно только в судебном порядке.

Но я не знаю точную сумму!

Это не имеет значения, поскольку расходы на независимого эксперта могут быть возмещены вам только в судебном порядке.

В этом случае у вас есть два варианта

- Закажите платную независимую экспертизу — они все рассчитают, и вы будете знать, сколько страховая недоплатила. Однако и в этом случае эксперт рассчитает выплату по методике ОСАГО, поэтому не факт, что она будет во много раз больше суммы, выплаченной страховщиком.

- Вам следует немедленно сделать запрос на получение разницы и упомянуть о лимите по ОСАГО в 400 000 (100 000, если вы сделали европротокол без изменения фотографии) и дополнительно уточнить, что сумма будет выплачена финансовому комиссару. .

Что вы выберете — зависит только от вас! Первый вариант будет стоить от 2 000 до 4 000 рублей. И как мы уже говорили, финансовый комиссар не возместит вам стоимость экспертизы. Но с другой стороны, за эти деньги можно сделать сразу два расчета — по методике ОСАГО (для страховых компаний) и по рыночной цене (если вы взыскиваете с виновника ДТП).

Что делать, если не согласны с суммой выплат после ДТП – пошаговая инструкция

Если вы хотите восстановить справедливость, необходимо соблюсти досудебную процедуру. Только в этом случае вы сможете получить адекватную компенсацию от страховой компании. Как правило, на начальных этапах нам нравится сопротивляться и отрицать.

Далее следует пошаговое руководство.

Шаг 1. Дождаться выплаты

Да, прежде чем подавать предварительный иск, вы должны сначала дождаться перечисления денег в результате аварии. Если страховая компания еще ничего вам не выплатила, а только измерила вас на бумаге, не стоит торопиться. Подождите, пока деньги будут зачислены на ваш банковский счет. Если денег не хватает на надлежащий ремонт, переходите к этапу 2.

Шаг 2. Подать в страховую заявление о разногласиях

Это заявление (также известное как досудебный запрос) составлено в свободной форме. Она может быть отправлена любым способом.

- Лично в офисе, для вручения и подписи

- электронно (на официальный адрес электронной почты страховой компании или на профиль клиента на сайте); или

- Зарегистрированная почта.

Рекомендуется выбрать второй вариант в онлайн-заявке. Во-первых, это гораздо удобнее. Во-вторых, электронное заявление рассматривается в два раза быстрее, чем обычное. Закон дает страховщикам 15 дней, но бумажную копию они должны ждать до 30 дней (часть 2 статьи 16 Федерального закона № 123). Комиссар…) .

В заявлении необходимо указать данные страховщика, ваши данные, напомнить о страховом случае и изложить требование о выплате недостающей суммы (на основании заключения независимой экспертизы или в рамках полиса ОСАГО).

Шаг 3. Направить жалобу финупу

Это третий шаг, если предыдущие шаги не увенчались успехом. Проще говоря, это когда страховщик отказывается выплачивать недостачу или вообще не отвечает на вашу претензию.

Вы можете подать жалобу финансовому омбудсмену.

- Официальный сайт омбудсмена находится по адресу

- Зарегистрированная почта.

Ниже приведен пример заявления о страховом споре в Финансового омбудсмена.

Вот данные, приведенные выше — экспертиза. Финансовый омбудсмен — это независимый «судья». Для разрешения споров со страховщиками она прибегает к услугам вспомогательных служб, включая сторонних экспертов, чья экспертиза оценивает убыток.

Затем финансовый комиссар проводит RE, если от страховой компании имеются только фотографии и документация. Следовательно, некоторые убытки могли быть не рассчитаны. Для более детального анализа имеет смысл перестраховаться.

Отправьте посреднику фотографии поврежденного автомобиля — фотографии могут быть сделаны во время осмотра и разборки автомобиля на заправочной станции (дешевле, чем заказывать независимую экспертизу).

Шаг 4. Обратиться в суд

Если финансовый эксперт вынесет удовлетворительное решение, вам не нужно обращаться в суд. В противном случае вам придется подать судебный иск.

Обратите внимание, однако, что в 2025 году оценка финансового посредника будет соответствовать оценке суда. Это означает, что если вы подаете апелляцию в суд, вам нужно будет поставить под сомнение экспертизу, уже проведенную финансовым посредником, и указать суду на неточность выводов. Вам необходимо провести собственную независимую оценку.

Если суд вынесет решение в вашу пользу, страховщик обязан компенсировать вам все расходы, включая экспертизу, адвокатов, государственные пошлины + основные выплаты и штраф в размере 50%.

Если на СТО требуют доплатить?

Учитывая, что закон обязывает страховые компании оплачивать ремонт оригинальными запчастями, почти во всех случаях суммы, рассчитанной по методике и вшивым водителям, оказывается недостаточно.

Если автодилер предлагает вам заплатить больше, у вас есть два варианта: вы можете

- Согласиться заплатить больше и затем забрать эти деньги у нарушителя (на основании бланка заказа и чека со станции техобслуживания), или

- Отказаться, но тогда придется вернуть автомобиль на СТОА в исправном состоянии, взыскать со страховой компании выплату по рыночной стоимости, пресечь сроки ремонта и наложить штраф.

В обоих случаях может потребоваться обращение в суд.

Если согласование сумм затягивается?

На практике страховые компании предлагают талоны в сервисные центры, но не принимают их при доставке автомобиля в сервисный центр.

Это тот случай, когда теория расходится с практикой. Другими словами, несмотря на то, что по закону на ремонтные работы отводится всего 30 дней, ремонтные работы так и не начались. Напротив, инженер сообщает вам, что автомобиль необходимо разобрать и провести дефектовку, отправляет в страховую компанию постановление об авторизации, и неясно, когда автомобиль будет отремонтирован.

Что делать; Ваша задача — зафиксировать факт сдачи автомобиля в ремонт, чтобы начался 30-дневный срок. Для этого вам нужно будет записать на видео все, начиная с прибытия автомобиля в мастерскую и заканчивая попыткой сдать автомобиль в ремонт. Если сотрудник АЗС отказывается принимать автомобиль, игнорируя указания страховой компании, и не хочет оформлять заказ, факт его устного отказа должен быть зафиксирован на камеру.

Эта запись будет служить доказательством того, что работник пытался привезти автомобиль в ремонт, но станция техобслуживания не приняла его.

По истечении 30 дней с момента снятия пленки вы можете подать претензию о споре в свою страховую компанию и потребовать выплаты рыночной стоимости ремонта и неустойки за каждый день просрочки. Если они отказываются или не отвечают, вы можете обратиться в страховую компанию в соответствии с процедурой, а затем в суд.

Также не подписывайте контракты на оказание услуг. Это связано с тем, что вы легко можете подписать невыгодный договор, например, о продлении срока ремонта, установке бывших в употреблении или неоригинальных деталей, или даже договор о переуступке прав. Право на дальнейшие выплаты от страховщиков и ответственных за ДТП.

Почему страховщики недоплачивают?

На практике в большинстве случаев жертвы не получают больше, чем им необходимо. Денежных выплат недостаточно для проведения необходимых ремонтных работ. Если выбран ремонт, служба может указать на необходимость дополнительных расходов. И это происходит повсеместно. Однако это не лишено оснований.

При расчете компенсации учитывается износ транспортного средства и его частей. И это главный фактор, который делает рассчитанное страховое возмещение неудобным для автовладельца.

То есть, если ваш автомобиль был выпущен в 2010 году, то износ деталей, очевидно, будет выше, и вы не будете тратить деньги на замену в течение длительного времени. После ремонта вы можете получить новые детали, но за некоторые из них придется заплатить из собственных средств, так как уже установленные и поврежденные компоненты израсходованы.

Согласно закону, максимальная недооценка износа составляет 50% и рассчитывается по специально утвержденной формуле.

- Объективно говоря, осмотр автомобилей представителями страховой компании не может считаться экспертизой. В результате часто допускаются ошибки, проверки носят поверхностный характер и часто остаются без внимания.

- недооценили стоимость запасных частей при расчете страховых выплат. Цены берутся из специального списка, утвержденного законом. И часто эта стоимость ниже реальной рыночной цены.

Затем существует «ошибка экспертов», которая позволяет страховщикам легально занижать выплаты на 10%. Конечно, компании пользуются этим. Одно накладывается на другое, и владелец поврежденного автомобиля получает меньше суммы, чем реально требуется для ремонта автомобиля.

Как рассчитываются страховые выплаты?

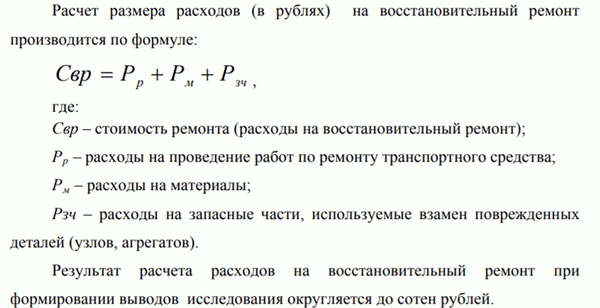

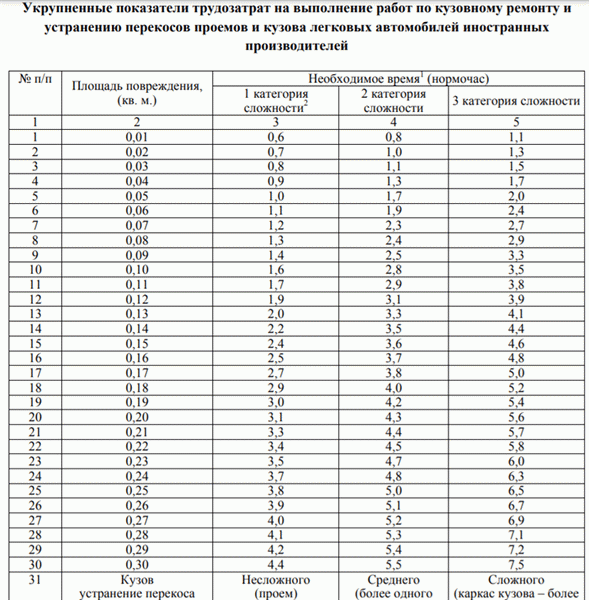

Как правило, эта сумма небезосновательна и основана на методе, используемом для расчета и определения стоимости ремонта автомобиля после ДТП. Это регулируется Положением Центрального банка Российской Федерации 755-П.

На самом деле, обычному человеку практически невозможно изучить этот документ и определить, на какую сумму он имеет законное право и не занизила ли страховая компания размер выплаты. Например, формула для расчета стоимости ремонта выглядит следующим образом

Формула амортизации :

Если пострадавшая сторона выбирает ремонт вместо денежной компенсации, в расчет включаются затраты на оплату труда работников сервисной службы.

Кроме того, на расчет влияет район, в котором использовалось транспортное средство, продолжительность эксплуатации и объем механических повреждений. Существует также формула для расчета износа шин и отдельный процесс расчета общего ущерба автомобиля.

Важным моментом в расчете является стоимость запасных частей, которая регулируется главой 7 вышеупомянутого Положения Центрального банка. В каждом регионе есть свой справочник, образцы деталей и средние цены.

Самое интересное, что в каталоге указаны не только розничные, но и оптовые цены. А когда появляются средние цены, становится ясно, что они не в пользу жертвы. Предусматривается, что оптовые цены включаются в маржу прибыли, но вряд ли они являются фактической рыночной ценой.

Компьютеры, которые должны рассчитать вознаграждение, причитающееся Mtill, можно найти в Интернете. Однако не стоит полагаться на них. В этих программах не учитывается стоимость территории и запасных частей. Это может постоянно меняться. Таким программам нельзя слепо доверять.

Откуда берется снижение цен?

В общем, сначала следует оценить ситуацию. Если у вас более старый автомобиль, то он, скорее всего, имеет более высокую степень амортизации, которая может достигать 50%. Но, конечно, если ваш автомобиль относительно новый и сумма сильно занижена, необходимо принять меры.

- Автомобиль не совсем новый и подвергся значительному износу.

- Профессиональная ошибка в недооценке ущерба.

- При этом учитывается стоимость компонентов в установленном регистре. Это ниже, чем фактический регистр.

- 10%-ная погрешность, применяемая страховщиками, вполне законна. И нет никаких сомнений в том, что он был применен.

Несогласие с первым пунктом не имеет смысла. Есть законы, а есть утвержденные типы. В подавляющем большинстве случаев коэффициент мелких выплат по КАСКО или ОСАГО оставляет желать лучшего — кстати. На самом деле, она редко бывает качественной, а тесты проводятся быстро и поверхностно.

Что делать, если вы недовольны размером компенсации по ОСАГО после ДТП

В течение 20 дней после подачи заявления страховщик проведет экспертизу транспортного средства, рассчитает сумму задолженности и направит ее владельцу транспортного средства; Если вас не устраивает сумма страхового возмещения по ОСАГО, следует немедленно принять меры.

- Обратитесь к своему страховщику и попросите предоставить данные экспертизы, на основании которой были произведены расчеты. На этом этапе необходимо определить, почему они такие низкие.

- Рассмотрите предоставленную документацию. Если вы обнаружите, что ваши убытки были занижены, вам следует подать заявление своему страховщику, выразив несогласие с указанной суммой. Вы можете скачать форму с сайта компании и заполнить ее дома. Если вы отправляете его заказным письмом или лично, у вас есть 30 дней, чтобы ответить на требование. Многим компаниям требуется 15 дней для получения заявок по электронной почте и их обработки.

- В большинстве случаев требуется проведение независимой экспертизы, оплачиваемой пострадавшей стороной. Если правда на его стороне, страховщик обязан возместить расходы.

После ответа на претензию, если он будет не в вашу пользу, вы должны обратиться к финансовому посреднику с этим ответом и приложить отчет о независимой экспертизе.

Связаться с финансовым посредником по ОСАГО можно через онлайн-приемную, доступную из «Госуслуги».

Недавно они были вынуждены обратиться по этому вопросу к омбудсмену. Только после того, как он оценит ситуацию, можно подавать апелляцию в суд.

Поэтому, если вы не согласны с оценкой страховой компании, в 2021 году вы должны сначала предъявить требование о компенсации страховой компании, затем оценить ущерб, обратиться к посреднику и только потом сделать заявление. Претензии в суде.

Обратите внимание, что если ваш иск не будет удовлетворен, суд вынесет решение в пользу страховой компании, а вы понесете убытки от заключения независимой экспертизы. Поэтому подавайте иск только в том случае, если вы максимально уверены в том, что страховщик занизил свои выплаты. Затем вы должны объективно оценить ситуацию, принимая во внимание точный метод, по которому страховщик будет рассчитывать выплату.

Частые вопросы

Что делать если не устраивает выплата по ОСАГО?

Начните с того, что свяжитесь со своим страховщиком и попросите предоставить вам подробную информацию об их экспертизе. На их основе подготовьте заявление, проведите независимую оценку и свяжитесь с вашим финансовым посредником. Только после завершения всех этапов вы обращаетесь в суд.

Я не согласен с оценкой страховой, ущерб больше 400000. Что делать?

Согласно закону, страховщики могут выплатить до 400 000 рублей за ущерб, нанесенный транспортному средству. Если фактический ущерб превышает эту сумму, оставшаяся сумма должна быть взыскана с виновника аварии либо добровольно, либо через суд.

В какой суд обращаться, если страховая занижает выплату по ОСАГО?

Можно ли сразу обратиться в суд, если не согласен с выплатой по ОСАГО?

Нет. Сначала вы должны отправить заявление в страховую компанию и получить ответ. Затем вам необходимо обратиться к посреднику, чтобы узнать его мнение. Затем вы можете подать апелляцию в суд.

Что делать если не согласен с расчетом страховой?

Недоплата компенсации после несчастного случая — распространенное явление.

- После того, как произошел несчастный случай, вы должны сначала отправить документы о претензии в свою страховую компанию. Страховые компании часто занижают размер ваших выплат в случае аварии, о чем вы узнаете позже, когда ваш иск будет рассмотрен. Обработка занимает приблизительно пять рабочих дней.

- Помимо страховых документов, вам необходимо будет предоставить автомобиль или его части в страховую компанию для независимой оценки технических проблем с автомобилем.

Аварии часто недооцениваются, и вы можете быть недовольны своей компенсацией после аварии. В этом случае страховщик должен привлечь независимого эксперта, чтобы убедиться в обоснованности претензии. Если виновник аварии не согласен с суммой ущерба, он всегда должен ее доказать, так как деньги никогда не нужны, особенно если они выплачиваются по обязательству.

В большинстве случаев страховщики проводят экспертизу на базе той компании, с которой у них уже заключен договор.

- Если пострадавший не удовлетворен результатом, он может передать экспертизу независимому эксперту. Это означает, что он может выбрать другую компанию и выполнить работу самостоятельно.

- Вы должны оплатить экспертизу и все расходы. В конечном итоге необходимо предоставить отчет в страховую компанию, которая в будущем возместит ущерб.

- Стоимость теста в конечном итоге может быть возвращена.

- Страховщикам необходимо знать, когда и где будет проводиться экспертиза.

Экспертиза должна проводиться компанией, имеющей в штате специалистов-техников. В противном случае она может быть отменена. В запросе на проведение экспертизы агентство должно указать фамилию, инициалы, дату рождения, место жительства и рождения пострадавшего. .

Затем они получают заключение эксперта и отправляют его в страховую компанию. Важно отправить не только заявление, но и перечень документов, подтверждающих необходимость дополнительной выплаты; в течение пяти рабочих дней страховщик либо примет решение о дополнительной выплате, либо откажет в ней. В последнем случае вы можете обратиться в суд и потребовать повторной выплаты соответствующей суммы.

Это можно сделать, подав иск о выплате страхового возмещения или штрафа. Они также могут требовать компенсации морального ущерба, если им был нанесен такой ущерб. Следует представить копии самого документа и любых других соответствующих документов, которые необходимо приложить к делу другим сторонам.

Дополнительные документы, приложенные к делу, должны подтверждать претензии истца и его попытки решить вопрос без обращения в суд — просьба о дополнительной выплате от страховой компании, ее отказ или другие подтверждающие документы. Если стоимость иска составляет менее 1 млн рублей, потерпевший не может уплатить государственную пошлину в соответствии с установленным законодательством на этот счет.

Что делать если страховой выплаты не хватает на ремонт?

Если страховая компания значительно занижает стоимость иска, а денег на ремонт не хватает, есть несколько способов решить проблему. Во-первых, они могут попытаться урегулировать все вопросы через свою страховую компанию. Для этого вам необходимо подать заявление в свою страховую компанию.

Во-вторых, независимая компания проводит расследование за ваш счет, и по его результатам вы обращаетесь в суд для принятия решения о каких-либо дополнительных выплатах со стороны компании.

В некоторых случаях компания может быть не удовлетворена пересмотренным ОСАГО. В этом случае также необходимо провести независимый осмотр, правильно составить форму претензии и затем направить ее в страховую компанию для подписания и согласия с определенными положениями. Документация.

Если в течение длительного времени на ваш запрос нет ответа, вам следует рассмотреть возможность обращения в суд для решения вопроса.

Если вы не согласны с размером компенсации, вы должны обратиться в компанию в письменном виде и попросить ее провести за свой счет испытания для определения точной стоимости причиненного ущерба. Делать это следует только в том случае, если вы на 100% уверены, что эта стоимость недооценена и что вы должны получить больше. Если вы не сможете доказать это, то вам придется нести все расходы, связанные с повышением стоимости.

Это очень дорого.

Страховщики часто просто отказываются платить за страховку, ссылаясь, например, на различные оттенки договора. Если вы понимаете, что его поведение незаконно, вы можете составить и отправить запрос в компанию. Там вы должны указать крайний срок, в течение которого они должны рассмотреть вашу апелляцию.

Если вы получили отказ или компания не рассматривает документ, вы можете обратиться в суд. Отстаивайте свои права в каждом конкретном случае.

Еще один способ получить больше денег на ремонт, если страховщик занизил стоимость, — это постоянный и личный контакт с виновником аварии. На листе бумаги вы должны объяснить свое заявление на возврат и приложить доказательства. Если вы получили соглашение об оплате, немедленно возьмите квитанцию об оплате и убедитесь, что в ней нет никаких формулировок.