- Страховая пенсия для самозанятых

- Социальная пенсия

- Негосударственное пенсионное обеспечение

- О ВТБ Пенсионный фонд

- Стаж и очки имеют к этому какое отношение?

- Не стоит ли мне рассчитывать на социальную пенсию?

- Не буду ли я получать регулярную пенсию?

- Сколько лет вы работаете?

- Где я могу узнать, сколько лет службы я уже накопил?

- Могу ли я впоследствии перестать платить за обслуживание?

- Что такое пенсионная марка?

- Налоговые льготы для самозанятых

- Кто и как может распределять средства материнского капитала?

- Комфортный старт пенсионных накоплений

- Частным лицам

- Компаниям

- О фонде

- Справка

- Сам по себе, но платит налог

- Самозанятый гражданин, кто это? И другие вопросы, которые часто задают про самозанятость.

- Можно ли работать официально и быть самозанятым?

- Можно ли одновременно быть самозанятым и ИП?

- Может ли самозанятый продавать товары?

- Можно ли продавать через интернет как самозанятый?

- Каков максимальный доход самозанятых?

- Как часто самозанятый должен платить налог?

- Как оплачивает налог самозанятый?

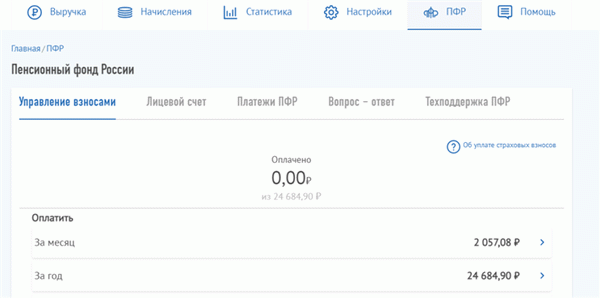

- Как самозанятые платят в Пенсионный фонд?

- Идет ли стаж у самозанятых?

- Как самозанятому работать с юридическими лицами?

- Входит ли самозанятость в общий трудовой стаж

- Как самозанятому получить пенсионный стаж

Страховые взносы накапливаются в течение периода, в котором страховые взносы собираются на индивидуальном счете гражданина в пенсионном фонде. Во время военной службы, отпуска по беременности и родам, выплаты пособий по временной нетрудоспособности или пособий по безработице страховые периоды накапливаются за счет государства.

Для получения права на выход на пенсию требуется не менее 15 лет стажа и не менее 30 марок. Самозанятые лица являются индивидуальными предпринимателями и не имеют права на страховые взносы. Это означает, что у них нет пенсионного стажа.

Однако самозанятые лица могут «возмещать» свои услуги. Для этого необходимо зарегистрироваться в качестве плательщика взносов в Пенсионный фонд, подав заявление о добровольном включении в пенсионные отношения в отделение Пенсионного фонда по месту жительства. Это заявление также можно подать в электронном виде в личном кабинете через сайт Пенсионного фонда России, Портал государственных услуг или через приложение «мой налог» на мобильном телефоне.

В 2022 году для получения годового страхового стажа и аннуитетных ставок необходимо уплатить не менее фиксированной суммы страховых взносов на обязательное пенсионное страхование, определяемой в соответствии со статьей 430-34, 445 рублей Налогового кодекса. а затем зарегистрироваться в качестве плательщика и сделать необязательный взнос в ежегодный ПФР.

Если сумма необязательного взноса небольшая, то период, приходящийся на сумму взноса, засчитывается в страховое время.

Страховая пенсия для самозанятых

Если вы имеете стаж работы не менее 15 лет и коэффициент аннуитета не менее 30, вы имеете право на страховую аннуитет.

Способ формирования: зарегистрироваться в пенсионном фонде, добровольно заключить правоотношения по обязательному пенсионному страхованию и самостоятельно уплачивать страховые взносы.

Правильный возраст: для женщин — с 60 лет, для мужчин — с 65 лет.

Размер пенсии: зависит от количества аннуитетных ставок и величины аннуитетной ставки в течение аннуитетного периода. Например, если ставка аннуитета равна 30, то размер страхового аннуитета составляет 10 763,74 рублей после корректировки на 01. 07. 2022 года.

Социальная пенсия

Социальные пенсии назначаются гражданам, постоянно проживающим на территории Российской Федерации, в связи с отсутствием достаточных оснований для назначения страховых пенсий.

Как подать заявку: вы имеете российское гражданство и постоянно проживаете в России.

Возраст назначения: для женщин — от 65 лет, для мужчин — от 70 лет.

Размер пенсии: зависит от финансового положения государства. Например, пенсия по старости в 2022 году составляет 6 924,81 руб.

Негосударственное пенсионное обеспечение

Негосударственное пенсионное обеспечение (НПО): это негосударственная (дополнительная) пенсия, формируемая за счет личных взносов и инвестиционных доходов.

Клиенты вносят средства на свой индивидуальный пенсионный счет после подписания договора с Негосударственным пенсионным фондом (НПФ). Фонд получает доход от суммы на счете клиента в конце года; на сумму добровольных взносов по договору НПО предоставляется социальный налоговый вычет. Пенсионные активы не могут быть изъяты в течение накопительного периода.

Способ установления: деньги должны быть внесены на индивидуальный пенсионный счет негосударственного пенсионного фонда.

Квалификационный возраст: 55 лет для женщин и 60 лет для мужчин.

Размер пенсии: зависит от размера накопленной пенсии на момент начала выплат. Например, если вы в течение 30 лет будете делать взносы в размере 34 445 рублей на личный пенсионный счет в ВТБ Пенсионный фонд, то ваша негосударственная пенсия составит 17 052 рубля в месяц в течение 15 лет.

Узнайте, на какие профессии распространяется режим самозанятости

О ВТБ Пенсионный фонд

2012-2021 гг. (2016-2021 гг. в A Balance Investment Portfolio), накопленная эффективность в размере 84,74% была распределена на клиентские счета, участвующие в программах негосударственного пенсионного обеспечения, что соответствует среднегодовой эффективности в размере 6, 33%. .

- Ruaaa, наивысший рейтинг финансового здоровья по национальной шкале, действует с 2012 года.

- 28 лет эффективной деятельности на российском пенсионном рынке.

- Более 3 000 000 клиентов.

- Мобильные и персональные приложения для счетов для доступа к информации о счетах и немедленной обратной связи.

Посетите сайт ВТБ Пенсионный фонд, чтобы узнать обо всех преимуществах НПО.

*Для расчета используется средняя норма доходности, собранная Фондом на счетах участников программы НПО за период 2012-2021 (2016-2021 для сбалансированных инвестиционных портфелей), что соответствует норме доходности 84,74%. Средняя годовая доходность составляет 6,33%. Прошлые результаты инвестирования не являются определяющими для будущих доходов.

Доход может увеличиваться или уменьшаться в результате инвестиций пенсионного фонда. Государство и Фонд не гарантируют доход от размещения средств пенсионных фондов. Это не предложение.

Перед заключением пенсионного договора внимательно ознакомьтесь с Уставом, Ключевым информационным документом и Пенсионными правилами и условиями Фонда.

Стаж и очки имеют к этому какое отношение?

Страховая пенсия по старости не может быть выплачена, если не накоплен минимальный стаж и минимальное количество баллов: для получения пенсии в 2019 году требуется минимум 10 лет взносов и 16,2 балла; с 2025 года — минимум 15 лет и 30 баллов; с 2025 года — минимум 15 лет и 30 баллов. Если у вас недостаточно лет или баллов для получения страховой пенсии, государство будет выплачивать вам социальную пенсию.

Не стоит ли мне рассчитывать на социальную пенсию?

Не стоит, в 2019 году она составляет 5 283,84 рублей. Повысить его можно только за счет увеличения прожиточного минимума в регионе проживания пенсионера. Например, в Москве прожиточный минимум для пенсионеров в 2019 году составляет 12, 487 руб.

Не буду ли я получать регулярную пенсию?

Это совсем не обязательно. Подержанные товары можно купить в прямом смысле слова. Для этого необходимо подать заявление в пенсионный фонд, вступить в добровольное страхование и платить ежегодный взнос.

Сколько лет вы работаете?

Размер взноса для самозанятых фиксирован: в 2019 году они должны платить 29 354 рубля за год работы, а в 2020 году — 32 448 рублей. Взносы должны быть уплачены до 31 декабря того года, в котором вы хотите, чтобы вам засчитали стаж. Если вы платите меньше, ваш стаж также будет зачислен, но это зависит от уровня вашего взноса.

Где я могу узнать, сколько лет службы я уже накопил?

Вы можете проверить свой стаж и накопление пенсионных баллов, зайдя в свой личный кабинет на сайте Национальной службы. Это бесплатно и быстро. Вы получите ответ в течение нескольких минут.

Могу ли я впоследствии перестать платить за обслуживание?

Да, вы можете подать заявление и выйти из любой пенсионной схемы в любое время.

- Я оставил свою работу и объявил себя самозанятым. Что будет с моей текущей пенсией?

- Стаж и очки имеют к этому какое отношение?

- Не стоит ли мне рассчитывать на социальную пенсию?

- Не буду ли я получать регулярную пенсию?

- Сколько лет вы работаете?

- Где я могу узнать, сколько лет службы я уже накопил?

- Могу ли я впоследствии перестать платить за обслуживание?

Что такое пенсионная марка?

Российская пенсия по старости состоит из нескольких частей. Первая основная часть — это страховая часть. Она выплачивается Пенсионным фондом России и рассчитывается на основе коэффициента аннуитета человека, то есть суммы пенсионных баллов.

Налоговые льготы для самозанятых

С 1 июля 2020 года все регионы России получат право устанавливать специальный налоговый режим для самозанятых. В нашей статье мы выясним, кто такие самозанятые и как налоговые нововведения помогут им создать подушку безопасности на будущее.

Кто и как может распределять средства материнского капитала?

Существует несколько способов распределения материнского капитала, один из которых — вложение его в накопительную пенсию.

Комфортный старт пенсионных накоплений

Пенсии «Легкий старт».

Частным лицам

Компаниям

О фонде

Справка

© 2004-2022, АО НПФ «Достойное будущее», официальный сайт, лицензия №. 67/2 инспекции негосударственных пенсионных фондов Министерства труда Российской Федерации от 16 апреля 2004 года.

Получить подробную информацию о Фонде, узнать о законодательстве Фонда, правилах пенсионного обеспечения и страхования, а также о регулировании деятельности негосударственных пенсионных фондов и Банка России в соответствии с Федеральным законом № 1998/5/7 можно по адресу: 127051, Москва, Цветной бульвар, д. 2, подъезд Д. или на сайте www.

dfnpf. ru. Доходы от распределения пенсионных средств и инвестирования пенсионных накоплений могут увеличиваться или уменьшаться.

Прошлые результаты инвестирования не определяют будущий доход. Государство не гарантирует результативность распоряжения пенсионными накоплениями и инвестирования пенсионных накоплений. Важно внимательно ознакомиться с уставом фонда, пенсионными и страховыми правилами, прежде чем заключать пенсионный договор или переводить пенсионные накопления в фонд.

АО «АПФ «Достойное будущее» использует cookies (файлы, содержащие данные о предыдущих посещениях сайта) для персонализации своих услуг, удобства пользователей и безопасности. Вы можете запретить хранение файлов cookie в настройках вашего браузера.

Сам по себе, но платит налог

Дополнительные преимущества получили граждане как СССР, так и новой России. Раньше они торговали сувенирами собственного производства, продавали излишки урожая с дачных участков и вязаные носки, или занимались частным извозом, ремонтом и пошивом одежды, также их называли мошенниками и спекулянтами. В конце концов, они смогли получить официальный статус, когда смогли исправно платить налоги.

Самозанятые люди имеют как преимущества, так и недостатки, связанные с их деятельностью. Давайте рассмотрим, какие из них являются наиболее важными

- Низкие налоговые ставки. 4%, если услуги предоставляются физическому лицу. 6% при работе с юридическим лицом.

- Налоговые льготы от государства. Налоговая ставка для новых зарегистрированных лиц уменьшается на 10 000 рублей наличными.

- Статус. Юридические организации чаще сотрудничают с самозанятыми, чем с безработными на улице.

- Регистраторы, бухгалтеры, работают без расчетных счетов. Отчетность перед налоговыми органами не требуется. Вся необходимая информация передается через приложение «Мой налог».

- Множество преференций для развития бизнеса. Возможность получения грантов, льгот и участия в государственных программах.

Примечание: Самое главное преимущество — это гарантия законности и штрафы за незаконную предпринимательскую деятельность.

Есть только три недостатка

- Необходимость платить налоги, когда другие получают доход нелегально и вынуждены обходиться без него.

- Сфера деятельности самозанятого ограничена.

- Такие же наказания применяются только за правонарушения в деятельности самозанятых.

Возникают вопросы, как долго продлится «сладкая плюшка» для самозанятых. Льготные налоговые ставки и другие льготы установлены законом до 2028 года. Что будет дальше, остается неясным.

Самозанятый гражданин, кто это? И другие вопросы, которые часто задают про самозанятость.

Мы уже говорили о том, как легко начать самостоятельную трудовую деятельность. Здесь мы выделяем сложные нюансы. […]

Можно ли работать официально и быть самозанятым?

[…] […]

ВАЖНО: В то же время вы не можете оказывать услуги самозанятых своему непосредственному работодателю. Кроме того, вы не можете работать в качестве самозанятого сразу после увольнения из компании. С момента увольнения должно пройти не менее двух лет.

Это правило было введено для того, чтобы работодатели не заставляли работников увольняться с работы и нанимать их в качестве самозанятых для сокращения расходов. Самозанятые работники не имеют права на оплату сверхурочных, отпускных или больничных.

Можно ли одновременно быть самозанятым и ИП?

Совмещение двух видов предпринимательской деятельности не является незаконным. Это означает, что если человек остается индивидуальным предпринимателем, он может зарегистрироваться в качестве индивидуального предпринимателя и перейти на подоходный налог с бизнеса. Физическое лицо должно письменно уведомить налоговую инспекцию о таком переходе.

Однако при этом необходимо соблюдать определенные ограничения.

- Отказ от специальных налоговых режимов: упрощенного налогового режима, единого налога на вмененный доход и единого сельскохозяйственного налога.

- Отсутствие использования труда наемных работников.

- Не продавать товары, приобретенные у третьих лиц.

- Обеспечить, чтобы годовой доход не превышал 2,4 млн руб.

Примечание: Этот переход подходит, если предприниматель работает в основном с физическими лицами. Налог от работы с индивидуальными предпринимателями и самозанятыми юридическими лицами одинаков — 6%.

В любой момент индивидуальный предприниматель может вернуться к старой системе налогообложения (упрощенная система налогообложения, единый налог на вмененный доход и единый сельскохозяйственный налог), закрыв свой бизнес, но только в течение одного месяца со дня закрытия. .

Может ли самозанятый продавать товары?

Ответ зависит от типа продаваемых товаров. Если человек хочет продать вещи, приобретенные в другом месте. На оптовой основе — нет. Он не имеет права перепродавать его. Самозанятый человек может свободно продавать свою продукцию.

В качестве примера можно привести торты, связки сладостей, мыло, ювелирные изделия, глину и поковки. Они могут заказывать или продавать их на рынках и ярмарках или предлагать их на продажу другим продавцам.

Можно ли продавать через интернет как самозанятый?

Да, они могут. Наиболее распространенные методы онлайн-продаж — через социальные сети и интернет-магазины. Самозанятые люди могут создать свой собственный интернет-магазин с помощью конструктора сайтов или заказать его в онлайн-студии и начать продавать по всему миру 24 часа в сутки 7 дней в неделю, не выходя из дома.

Примечание: Самозанятые люди теперь могут создавать свои собственные страницы товаров на торговой площадке AliExpress. Портал взимает плату за свои услуги. В целом, однако, сервис удобен, а ассортимент огромен.

Каков максимальный доход самозанятых?

Предельный размер дохода является основным ограничением для самозанятости. Она установлена в размере 2 400 000 рублей в год. Если этот лимит превышен даже на один рубль, человек автоматически перестает быть членом НЭП и снимается с учета по самозанятости.

Примечание: Существует несколько других вариантов. К концу этого года вы сможете открыть индивидуальное предприятие или работать с клиентами по гражданско-правовым договорам. Самостоятельная трудовая деятельность может быть возобновлена, но после закрытия — в следующем году.

Как часто самозанятый должен платить налог?

Налоговый режим для самозанятости является ежемесячным. Это означает, что 12 числа каждого месяца самозанятое лицо получает уведомление о сумме задолженности. Налог должен быть уплачен до 25-го числа отчетного месяца.

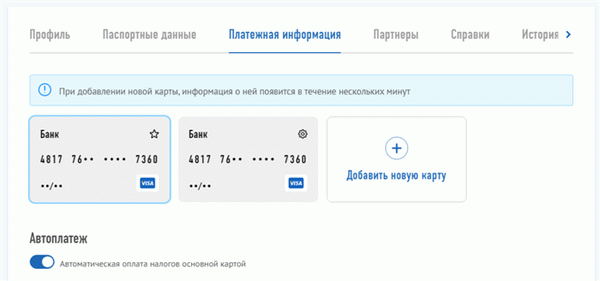

Как оплачивает налог самозанятый?

Это самый простой процесс. Самозанятый импортирует продажную стоимость приложения. В разделе «Мой налог» перечислены подтвержденные суммы.

Уведомление о сумме, причитающейся за работу в предыдущем месяце, поступает ежемесячно. Уведомление содержит платежные реквизиты.

Вы можете оплатить налоги в своем банке, но проще сделать это в самом приложении «Мои налоги». Для списания платежа со счета налогоплательщика, т.е. с карты, назначенной с основного счета, необходимо сделать выбор в настройках в разделе «Информация о платеже» напротив кнопки «Автоматические платежи».

Как самозанятые платят в Пенсионный фонд?

Самозанятые люди не обязаны платить взносы в пенсионный фонд, но могут делать это добровольно. В отличие от самозанятых, пенсионные взносы самозанятых не включаются в налоговые вычеты.

Вы также можете управлять взносами в пенсионный фонд в своей анкете. Есть специальный раздел, позволяющий осуществлять платежи за этот месяц или год.

Идет ли стаж у самозанятых?

Чтобы ответить на этот вопрос, вы должны четко определить для себя: кто это? Самозанятость не предусматривает регистрации в трудовой книжке, и это понятие также не является понятием трудового права. Поэтому самозанятые лица не состоят в трудовых отношениях. Это означает, что учет работы в период самозанятости не является таковым.

Как самозанятому работать с юридическими лицами?

Принцип предоставления услуг компаниям практически идентичен тому, который применяется к физическим лицам. Оплата может быть произведена банковским переводом или наличными. Документом, подтверждающим оплату, является чек фонда, выписанный по моему налоговому заявлению.

Примечание: Организации предпочитают составлять гражданско-правовой договор со своим самозанятым работодателем и подписывать соглашение об обязанностях, соответствующее их деятельности.

Входит ли самозанятость в общий трудовой стаж

При уплате взносов в пенсионный фонд накапливается страховой или рабочий регистр. В трудовых отношениях это обязанность работодателя. Самозанятые, работающие по коллективному договору, и если они не совмещают свою деятельность и работу по найму, услуги по самозанятости не рассчитываются.

Освобождение от уплаты пенсионных и медицинских взносов является основным преимуществом самозанятости для многих людей. Например, самозанятые могут не захотеть участвовать в EAP, но обязаны платить независимо от дохода. Теоретически эти деньги можно потратить на развитие бизнеса, а не на «туманное» будущее.

Однако есть и другой лагерь. Те, кто выбирает самозанятость как основной источник дохода, а не как его часть, хотят обеспечить себе пенсию до старости. Этот текст для них.

Как самозанятому получить пенсионный стаж

Страховые часы рассчитываются с даты подачи факультативного заявления о выходе на пенсию. Взносы должны быть уплачены до 31 декабря того же года. Это «компенсирует» пенсию. Это означает, что взносы должны быть уплачены до 31 декабря 2022 года, чтобы быть включенными в ваш пенсионный стаж в 2022 году.

Что еще вам нужно знать:.

- Фиксированная оплата за один год стажа работы в 2022 году составляет 34, 445 евро.

Однако это только сумма взноса от минимальной заработной платы за 12-месячный период. Ниже этого показателя рассчитывается стаж менее одного года в календарном году.

- Взносы могут быть уплачены единовременно или в рассрочку в течение года. Главное, чтобы они были готовы до 31 декабря.

- Самозанятые лица не могут возмещать услуги за прошлые годы.

Прежде чем вы решите «принести» свои деньги в пенсионный фонд, рекомендуется подумать, действительно ли они вам нужны. Возможно, до начала индивидуальной трудовой деятельности вы уже собрали достаточное количество услуг, которые вы можете проверить на сайте Госуслуг или в личном кабинете ПФР.

Есть и второй момент, на который следует обратить внимание. Рассчитайте сумму, которую вам необходимо внести в пенсионный фонд для получения желаемой пенсии. Сумма является неприятным сюрпризом. Гораздо выгоднее открыть банковский вклад или инвестировать.