- Альтернативный вариант заполнения налоговых платежек в 2025 г.

- В какую налоговую адресовать платеж

- Оформление платежки на уплату старых долгов

- Что делать, если в платежном поручении допущена ошибка

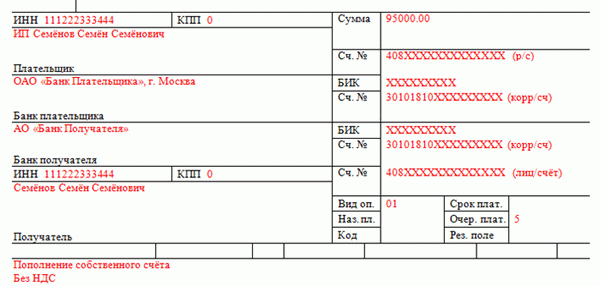

- Поля платежного поручения в 2022 году: образец заполнения

- Как заполнить платежное поручение

- Как в 2022 году заполнить платежное поручение по требованию налоговой

- В платежном поручении неверно указано назначение платежа: как исправить

- Что делать, если в платежном поручении не заполнено поле 22 (код)?

- Обязательный или нет реквизит КПП в платежном поручении?

- В чем отличия платежного поручения и платежного требования?

- Где в платежном поручении указывается УИН?

- Где находится поле «Код выплат» в платежном поручении?

- Где в платежном поручении-2022 вид платежа?

- Где указать статус плательщика ИП в платежном поручении в 2022 году?

- Форма платежного поручения обязательна или мы можем разработать свой бланк?

- Что нужно указать в поле 22 (КОД УИН) в платежном поручении в 2022 году?

- Что делать, если очередность платежей в платежном поручении указана неверно?

В настоящее время правила определения информации о реквизитах распоряжения о переводе денежных средств для осуществления платежей в бюджетную систему Российской Федерации определены приказом Минфина России от 12. 11. 2013 № 107н.В данном документе нет подробностей о введении Единого налогового единого поручения.

Министерство финансов разработало проект нового Декрета, заменяющего Декрет № 2.107н. Согласно плану, новый документ должен вступить в силу через девять месяцев после его официального опубликования. Это означает, что, скорее всего, будут и другие временные постановления, которые должны вступить в силу с начала 2025 года.

Важно решить этот вопрос сейчас, так как многие налогоплательщики должны быть технически и психологически подготовлены к новому порядку.

ЕНВД не заменяет личные налоги, это просто способ уплаты: с 1 января 2025 года налоговые органы определяют собственника сумм, перечисленных и (или) признанных ЕСХН в порядке, установленном пунктом 8 статьи 45 Налогового кодекса. Это означает, что по мере сбора средств эти суммы распределяются на покрытие обязательств по уплате личных налогов, страховых взносов, недоимок, штрафов и пеней. Определить, куда и сколько нужно заплатить, в первую очередь поможет налоговая декларация и так называемое уведомление об исчисленных налогах, авансовых платежах по налогам, сборам и страховым взносам (статья 58, пункт 9 Налогового кодекса РФ).

Последняя подается в налоговый орган по месту регистрации до 25 числа месяца, в котором наступает срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов и страховых взносов. Обязанность представления соответствующей налоговой декларации (расчета) или представления налоговой декларации (расчета) по этому налогу вообще не установлена Налоговым кодексом РФ. Если большинство сроков уплаты налога наступает ранее 28 числа соответствующего месяца, налоговый орган получает выписку (расчет) или уведомление заблаговременно.

В этих документах фиксируются КФО налога, ОКТМО, КПП, сумма налога (аванса) и период уплаты; в платежных поручениях по ЕНВД большинство этих элементов заменены нулями. Таким образом, смысл переводимого платежа расшифровывается заранее.

Здесь описаны планируемые реквизиты для заполнения платежных поручений на уплату ЕНВД. Среди них (согласно вышеупомянутому плану) некоторые элементы получают следующие значения:.

Альтернативный вариант заполнения налоговых платежек в 2025 г.

- В течение 2025 года уведомления об исчисленных налогах, сборах, авансовых платежах по налогам и страховым взносам могут быть представлены в налоговые органы в форме поручения на перевод денежных средств в бюджетную систему Российской Федерации (Примечание — т.е. платежное поручение), на основании которого налоговыми органами будет оформлено платежное поручение на уплату платежей ЕСХН в бюджетные доходные источники бюджетной системы Российской Федерации в соответствии с Он может четко определить субординацию средств, период выплат и другие детали, необходимые для определения соответствующих обязательств.

- Налогоплательщики могут воспользоваться своим правом на представление уведомления об исчисленных налогах, сборах, авансовых платежах по налогам и страховым взносам в форме платежного поручения на уплату в бюджетную систему Российской Федерации в течение 2025 года, если они ранее не представляли такое уведомление. В налоговые органы.

- Средства, полученные по платежному поручению, учитываются как единый налоговый платеж и определяются по классификации в соответствии со статьей 45 Федерального налогового кодекса РФ.

Оказывается, в 2025 году вместо «традиционного» уведомления, описанного в предыдущем разделе, в налоговые органы можно будет направить «виртуальное» платежное поручение на тех же условиях, что и уведомление. Уплата соответствующих налогов, авансовых платежей, сборов и страховых взносов — в том же случае, т.е. если уплата производится до представления соответствующей налоговой декларации (расчета), либо если обязанность по представлению налоговой декларации (расчета) не установлена Налоговым кодексом.

Для того чтобы такие платежи предоставляли налоговому органу всю информацию, необходимую для распределения платежа, необходимо заполнить информацию, привычную для признания платежа.

Когда налогоплательщик, выбравший такую возможность общения с налоговыми органами, производит платеж в бюджет, в банк направляется один и тот же платежный квиток — отдельно по каждому налогу, авансу и страховому взносу с учетом места уплаты, в том числе, разумеется, заявленных до уплаты. Уведомление в виде распоряжения о переводе средств в налоговые органы не требуется.

На этом конкретные детали платежного поручения, предусмотренные в данном случае вышеупомянутым проектом распоряжения Казначейства, заканчиваются.

В случае юридических лиц — наименование юридического лица (обособленного подразделения),.

Примечание: Распоряжение о переводе средств для осуществления платежей в фискальную систему Российской Федерации. На этой основе налоговые органы не могут однозначно определить отнесение средств к бюджетным доходным источникам фискальной системы. Российской Федерации, сроки уплаты и другие детали, необходимые для определения соответствующих обязательств, не признаются уведомлениями об исчисленных налогах, сборах, авансовых платежах по налогам и страховым взносам и не отражаются в полном объеме обязательств налогоплательщика.

В какую налоговую адресовать платеж

Введение единой налоговой ставки в 2025 году не изменит места уплаты налогов и взносов на социальное обеспечение.

в рамках федерального бюджета — без выделения этих сумм отдельным подразделениям, где

Для объектов, облагаемых налогом на основе стоимости земли — вместо объектов недвижимости

В случае элементов, облагаемых налогом по среднегодовой стоимости — головной офис организации — головной офис каждого обособленного подразделения с отдельным балансом (в случае недвижимости, включенной в отдельный баланс другого подразделения)

объекты недвижимости, расположенные за пределами организации или от имени другого подразделения с отдельным балансом

Компания должна оформить необходимое количество платежных поручений в отношении платежей на соответствующие счета Федерального казначейства. Это касается как выдачи платежного поручения на уплату одного налогового платежа, так и альтернативных подходов к подготовке платежных поручений.

Оформление платежки на уплату старых долгов

Даже если налогоплательщик желает произвести платеж по просроченным налогам, сборам, премиям, штрафам или процентам после 1 января 2025 года, такой платеж считается единым налоговым платежом и определяется классификацией в соответствии с разделом 45 Федерального закона о налогах. Налоговый кодекс (п. 10, ст. 4 Федерального закона № 263-ФЗ).

При заполнении соответствующего платежного поручения нет никаких особенностей. Независимо от того, включена ли эта сумма в платежное поручение UTI или создано отдельное платежное поручение, содержащее реквизиты, определяющие конкретный платеж, судьба этих средств остается неизменной.

Если просроченная сумма была объявлена заранее, уведомление не требуется.

Что делать, если в платежном поручении допущена ошибка

Согласно новой редакции Налогового кодекса, обычный процесс уточнения платежей уже не является чем-то из ряда вон выходящим. Это имеет смысл, поскольку налоговые органы теперь могут осуществлять платежи в форме УТП. Это связано с тем, что почти все, что вы хотите заплатить, выходит в виде УТП, распределяемого самими налоговыми органами.

В таких случаях стоит указать заявление или контакт, но не платеж.

С 1 января 2025 года новая редакция статьи 45 Налогового кодекса РФ, пункт 13.4, предусматривает, что обязанность по уплате налога не считается исполненной в случае вынесения поручения на перечисление суммы налога. Сумма в бюджет Российской Федерации не была перечислена на счет Федерального министерства финансов, поскольку была неверно определена по номеру счета Федерального министерства финансов и (или) наименованию банка получателя.

В этом случае платеж должен быть произведен повторно.

Подавать электронные отчеты через Taxcom в Федеральное налоговое управление, Федеральное управление социального страхования, Пенсионный фонд, Федеральную службу государственной статистики и другие государственные органы.

✔ Удаленное подключение. ✔ Удобный интерфейс. Круглосуточная поддержка службы поддержки. ✔ Администрирование «все в одном» — управление обменом данными со всеми государственными службами в одном интерфейсе. ✔ Бюджетные и контрагентские договоры — бесплатно по всем счетам-фактурам. ✔ Социальный электронный документооборот Фонда социального страхования (SEDO). ✔ Сервисы для комфортной работы, такие как Календарь умного бухгалтера.

Поля платежного поручения в 2022 году: образец заполнения

Заполнить документ несложно. Главное — не делать никаких исправлений. Чтобы избежать ошибок, просто скачайте образец платежного поручения и введите данные.

Зарегистрируйтесь в онлайн-сервисе печати документов MoySklad, чтобы печатать документы бесплатно.

- Скачать образец.

- Заполните форму онлайн и распечатайте ее (очень практично).

Как заполнить платежное поручение

Прежде всего, вам необходимо определить следующее.

- Дата документа и его номер не должны превышать шести знаков.

- Тип платежа. Может быть «срочным», «телеграммой» или «электронной почтой». Если платеж отправляется клиентом банка, укажите кодированную цену, которую получит банк. Это поле можно оставить пустым. Образец платежного поручения (см. выше) является пустым.

- Статус плательщика — код от 01 до 20. Идентифицирует лицо или организацию, перевозящую деньги.

- Сумма платежа. Должны быть перечислены в верхнем регистре (девушка — номер) с начала строки. При этом «рубль» и «чашка» пишутся без сокращений.

Реквизиты платежного поручения 2022 должны включать информацию о плательщике и бенефициаре.

- Олово, KPP, the

- Название организации

- номер счета, название банка, baic и т.д.

Затем заполните поля дополнительными кодами.

- Тип действия — Код платежного поручения 01.

- Приоритет оплаты.

- Запасное поле. Не заполняйте это поле.

- Код. Для налогового платежа и неналогового платежа должен быть отмечен 0. При необходимости введите уникальный идентификатор (UIN)-20 или 25 цифр в том же поле.

В 2022 году UIN-код платежного поручения включается только для оплаты штрафов, пеней или недоимок, по требованию Федеральной налоговой службы, Пенсионного фонда или Фонда социального страхования.

Затем заполните таблицу в нижней части документа.

- В поле «Получатель» (поле 104) впишите код бюджетной классификации, который показывает вид поступления в бюджет: налог, торговый сбор и т.д. Справочник КБК — здесь >>

- Введите код Octmo в поле 105. В платежных поручениях вместо Окато указано 2022.

- Введите коэффициент оплаты в поле 106. Код состоит из двух знаков: ОТ — погашение просроченной задолженности. Если требуемый платеж не найден в списке кодов, введите 0.

- В поле 107, если это налоговый платеж, введите налоговый период — как часто уплачивается налог: MC — ежемесячно, TC — ежеквартально, PL — каждые шесть месяцев, YY — ежегодно. Дата должна быть написана после буквы.

- В полях 108 и 109 необходимо указать ставку платежа. Вам необходимо ввести номер документа и дату, по которой должен быть произведен платеж. Идентифицировать себя по образцу заполнения платежного поручения.

- Вам не нужно заполнять поле 110 (Тип платежа) в платежном поручении 2022. В этом поле необходимо ввести 0.

- Форма должна быть подписана лицом, чья подпись стоит на банковской карте.

Платежные поручения действительны в течение 10 календарных дней с даты выдачи.

Как в 2022 году заполнить платежное поручение по требованию налоговой

Заполнение форм платежных поручений в соответствии с требованиями Федерального налогового управления имеет свои особенности. Для удобства они перечислены в таблице ниже.

Причина платежа (106)

Введите ‘TR’. Это означает, что происходит погашение задолженности на основании запроса, полученного от налоговых органов.

Индекс налогового периода (107).

Введите здесь дату истечения срока действия, указанную в запросе FTA.

Например, если вы платите налог за второй квартал 2019 года, то в платежном поручении вы укажете следующее: q. 02. 2017

Номер документа (108)

Номер налогового счета.

Дата документа (109).

В этом поле перенесите дату документа запроса FTSI.

В платежном поручении неверно указано назначение платежа: как исправить

Назначение платежа может быть определено на нескольких этапах.

- Уведомить другую сторону о необходимости изменения назначения платежа. Необходимо получить его письменное согласие.

- Уведомите банк и попросите его поставить печать на копии уведомления.

- Приложите уведомление с печатью банка к форме заявления на перевод.

- Получите от банка уведомление об изменении назначения и приложите его к платежной форме.

Внести исправления на бумаге невозможно, поэтому желательно заранее узнать, как заполнить бланк платежного поручения, или сделать это онлайн.

Более 2 000 000 предприятий печатают счета-фактуры, накладные и другие документы с помощью сервиса Мойсклад.

Что делать, если в платежном поручении не заполнено поле 22 (код)?

Поле 22 (уникальный идентификатор выставления счета) должно быть введено при оплате штрафов, пеней и просроченных платежей. Однако налоговые органы разъяснили, что это не обязательно — можно просто указать 0 (письмо ФНС России от 13 марта 2017 года № ЗН-4-1/4434@).

Обязательный или нет реквизит КПП в платежном поручении?

КПП не является обязательным для денежных переводов юридическим лицам (Положение ЦБ РФ № 383-П от 19 июня 2012 года). Однако рекомендуется зарегистрировать его для идентификации получателя и получателя платежа.

В чем отличия платежного поручения и платежного требования?

Основное различие заключается в том, что платежное требование — это запрос в банк на снятие денег с расчетного счета клиента. Поэтому распоряжение просит банк перевести деньги с вашего счета на счет другой стороны, а запрос просит банк перевести деньги со счета плательщика на ваш счет.

Где в платежном поручении указывается УИН?

В поле 22. Смотрите наш пример платежного поручения и инструкцию по заполнению здесь >>

Где находится поле «Код выплат» в платежном поручении?

Это поле 110. Заполнять его нужно только при перечислении физлицам денег из бюджета, например, зарплаты бюджетникам. В этом случае нужно поставить в этой графе 1. Если не знаете, как заполнить в платежном поручении остальные поля, — читайте нашу инструкцию >>

Где в платежном поручении-2022 вид платежа?

Это поле 110, и его нужно вводить только в том случае, если деньги должны быть переведены из бюджета физическому лицу.

Где указать статус плательщика ИП в платежном поручении в 2022 году?

Поле 101. Введите двузначный цифровой код, если платеж относится к бюджету. В противном случае оставьте пустым.

Остальные реквизиты платежного поручения в 2022 году смотрите здесь >>

Форма платежного поручения обязательна или мы можем разработать свой бланк?

Что нужно указать в поле 22 (КОД УИН) в платежном поручении в 2022 году?

UIN — это уникальный идентификатор заявления; он может состоять из 20 или 25 цифр. Он необходим для перечисления налогов и взносов по мере необходимости. UIN персонализируется для каждого человека. Чтобы узнать код, необходимо получить инспекцию или официальный запрос от фонда; UIN можно найти в нижней части счета, рядом с реквизитами.

Что делать, если очередность платежей в платежном поручении указана неверно?

Если на счету достаточно денег, порядок оплаты не имеет значения. Если денег не хватает для выполнения всех заказов, банк списывает суммы в порядке, предусмотренном законом. Первыми в очереди стоят алименты и медицинские выплаты; на третьем месте — налоговые обязательства. Полный список можно найти в Гражданском кодексе.