Стоматологическая помощь выплачивается лицам, которые платят 13% или 15% подоходного налога; с 2021 года не все доходы имеют право на возврат, как раньше, учитываются только определенные доходы, такие как

- доходы, полученные по гражданско-правовым договорам и трудовым договорам; и

- Доходы от предоставления различных услуг

- Доход от аренды или продажи недвижимости (за исключением движимых ценных бумаг); и

- Другие специфические виды доходов.

Налоговые вычеты могут быть заявлены на посещение стоматолога, а также студентам дневного отделения, супругам и детям до 18 лет или до 24 лет, если они являются родителями (Гражданский кодекс, раздел 3, параграф 1, статья 219). (РФ).

Помните, что налоговые вычеты не могут быть заявлены, что является искажением и непониманием природы освобождения от налогов. Утвержденные вычеты не возвращаются на счет налогоплательщика, но 13% из них возвращаются.

Возмещение расходов на стоматологические услуги может быть использовано только для покрытия расходов из собственных средств. Если медицинские расходы были оплачены работодателем, благотворительной организацией или другим лицом, возврат НДФЛ не производится.

Важно! Медицинское учреждение или клиника, в которой была произведена оплата стоматологических услуг, должна находиться на территории Российской Федерации и иметь государственную лицензию на осуществление медицинской деятельности.

Как рассчитать налоговый вычет

Компенсация за стоматологические услуги предоставляется в размере фактических затрат, которые не могут превышать 120 000 рублей в год (статья 219, пункт 2 НК РФ).

Однако некоторые виды стоматологических услуг считаются дорогостоящим лечением согласно специальному перечню № 458 Постановления Правительства РФ от 4 августа 2020 года.

Если полученные вами услуги включены в этот список, вы имеете право претендовать на налоговый вычет за дорогостоящее стоматологическое лечение на полную сумму расходов. Сумма налогового кредита не ограничена и может быть заявлена в размере до 13% от затрат.

Высокозатратное лечение рассчитывается отдельно. Если вам выданы два сертификата на лечение с разными кодами, вы имеете право на налоговый вычет на лечение зубов по каждому сертификату.

Если у вас есть два сертификата с разными кодами, вы имеете право на возврат подоходного налога за оба вида лечения. Наши налоговые специалисты в течение двух дней рассчитают максимальную сумму возврата, заполнят налоговую декларацию и отправят ее в ФНС.

Оформление через налоговую инспекцию

Все необходимые документы должны быть представлены в инспекцию. Затем дождитесь окончания проверки и перевода денег на ваш банковский счет.

После отправки документов в Налоговое управление начинается служебная проверка, которая длится три месяца. Затем еще 10 дней уходит на принятие решения и 30 дней на перевод денег. Общее время ожидания возврата составляет около четырех месяцев.

ВАЖНО! На возмещение 13% стоимости лечения зубов и частичное возмещение расходов можно претендовать только в том случае, если клиника имеет лицензию на медицинскую деятельность и находится на территории Российской Федерации (статья 219, пункт 1, раздел 3 НК РФ).

Как оформить вычет на лечение зубов через работодателя

Чтобы получить возврат социального налога на стоматологию через работодателя, выполните следующие действия

- Соберите документы для возврата подоходного налога и подайте их в ФНС по месту жительства.

- Дождитесь уведомления от Федеральной налоговой службы. Уведомление будет доставлено по адресу организации в течение 30 дней.

- Обратитесь к своему работодателю с заявлением о предоставлении налоговых льгот.

Со следующего месяца прекращается удержание подоходного налога с вашей заработной платы.

Какие еще расходы можно учесть по вычету

Помимо стоматологического лечения, вы можете претендовать на скидку на стоимость любых приобретаемых вами лекарств. Не имеет значения, какие лекарства вы покупаете для получения скидки, но они должны быть выписаны врачом.

Заранее узнайте, имеете ли вы право на скидку на лекарства, и попросите выписать рецепт на лекарства. Без рецепта врача вы не имеете права на скидку на лекарства.

Матвей потратил 110 000 долларов США на лечение зубов у частного стоматолога. После лечения он приобрел обезболивающие и другие лекарства на сумму 5 000. Он включил все расходы в свою налоговую декларацию и потребовал возврата 14 950 (115 000 * 13%).

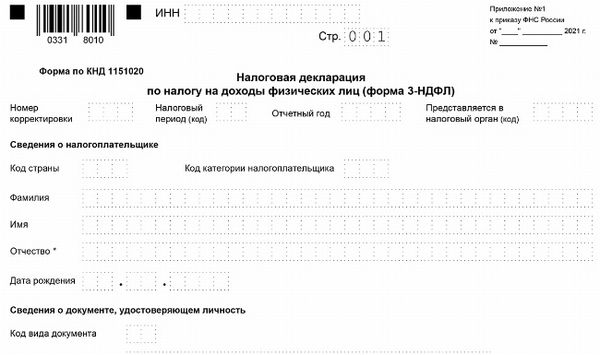

Как оформить 3-НДФЛ на налоговый вычет за лечение зубов с онлайн-сервисом «Налогия»

- Поручите заполнение формы профессионалу или заполните ее самостоятельно на сайте Naloga в удобной и простой в использовании программе.

- Приложите к своему заявлению документацию. Списки, шаблоны и образцы заявлений на возврат 13% налога за медицинские услуги можно бесплатно скачать в разделе «Полезное».

- Используйте наш сервис или свой собственный для отправки документов налоговому инспектору.

- Подождите, пока средства будут зачислены на ваш банковский счет. Период ожидания составляет до четырех месяцев.

При посещении FTAI необходимо иметь при себе документ, удостоверяющий личность (обычно российский паспорт).

При представлении в налоговые органы копии документа, подтверждающего ваше право на вычет, вы должны иметь при себе оригинал документа, чтобы налоговый инспектор мог его проверить.

Частые вопросы

Нет, чтобы претендовать на возврат налога за стоматологическое лечение в 2022 году, вы должны уплатить НДФЛ в 2022 году, то есть в том же налоговом периоде, что и расходы.

Нет, к сожалению, это невозможно сделать, так как не существует баланса, переносимого на будущее для социального обеспечения.

Вы имеете право на возмещение расходов, понесенных за последние три года. Например, в 2025, в 2022, в 2021 и в 2020 годах налогоплательщик может получить возмещение за лечение зубов.