- Налогообложение при реализации недвижимости ИП

- Размер отчислений в ФНС для предприятий

- При ОСНО

- При УСН

- При ЕНВД

- При ПСН

- Как продать объект без платежей в ФНС?

- Имущество, находящееся в собственности более 3 лет

- Имущество, приобретённое позднее 1 января 2016 года

- Банкротство

- Все о форме 3-НДФЛ

- От физлица

- От ИП

- Отчетность предприятий: декларация

- Налоговый вычет

- Возможные проблемы

- Какой налог при продаже нежилого помещения?

- Какие помещения признаются нежилыми?

- В каких случаях платится налог с продажи нежилой недвижимости?

- Налог на продажу нежилой недвижимости: особенности исчисления

- Налогооблагаемая база и кадастровая цена

- Уменьшить налог на вычет: нюансы

- Особенности покупки

- Общие этапы

- Сделка между двумя физическими лицами

- Между физическим и юридическим лицом

- Какие нужно требовать документы?

- С покупателя

- С продавца

- Договор купли-продажи – на какие пункты обратить особое внимание?

- Налогообложение при реализации недвижимости ИП

- Регистрация осуществленной сделки

Рассмотрим, должен ли человек платить подоходный налог при продаже недвижимости. (Согласно статье 224 Налогового кодекса и письму № 03-04-05/14057 Министерства финансов о продаже нежилой недвижимости физическому лицу-резиденту, сумма НДФЛ (налога на доходы физических лиц) должна быть перечислена бюджетному работнику). Размер вычета составляет 13% от стоимости сделки.

Если недвижимость продается по заниженной цене, налог рассчитывается на основе кадастровой стоимости (Налоговый кодекс, § 217.1, п. 5).

Физические лица имеют право на получение налогового кредита, даже если в помещении не велась предпринимательская деятельность. Если имущество облагалось подоходным налогом, то уменьшить НДФЛ не получится.

Сумма налога, подлежащая уплате, должна быть рассчитана и внесена в налоговую декларацию.

Более подробную информацию о продаже нежилой недвижимости между физическими лицами см. здесь.

Налогообложение при реализации недвижимости ИП

Если физическое лицо зарегистрировано в качестве предпринимателя и продает имущество, то в этом случае существует два варианта расчета налога

- Если на продаваемой недвижимости не велась предпринимательская деятельность, ставка налога составляет 13% от дохода (или расчет кадастровой стоимости).

- Если проданное имущество облагалось доходом, налог рассчитывается по системе, выбранной индивидуальным предпринимателем (ЕНДВ, ОСНО или УСН).

В первом случае для проверки необходимо представить отчет по установленной форме 3-НДФЛ. Если событие происходит в соответствии со вторым вариантом, отчет должен быть выполнен в соответствии со стандартной системой выбранного налогового режима.

Здесь рассматриваются сделки по продаже или покупке нежилых помещений с участием физических лиц, включая ООО или ИП.

Размер отчислений в ФНС для предприятий

Если другой стороной при продаже имущества является предприятие, то налогооблагаемая сумма определяется следующими факторами

- Жилище

- Налогообложение; и

- статус сделки (если продажа является предпринимательской деятельностью);

При ОСНО

В связи с налоговой нагрузкой юридическое лицо обязано уплатить налог на прибыль и НДС по ставке 20% от суммы сделки (статья 284, пункт 1 Налогового кодекса РФ).

Налог на прибыль рассчитывается только с прибыли, а не с общей стоимости продаж. Задача бухгалтерской службы — правильно рассчитать налогооблагаемую базу. Стоимость сделки может быть меньше балансовой стоимости. И это убыток, а не прибыль.

При УСН

В рамках упрощенной системы налогообложения (УСН) за основу могут быть приняты две различные налоговые базы

- Валовой доход — ставка налога составляет 6% и

- Валовой доход — ставка налога составляет от 5 до 15% в зависимости от региона.

На первом этапе все более или менее понятно. Он получает доход от продажи имущества и платит налог по ставке 6%. Налогообложение продажи имущества в рамках второго режима требует детального рассмотрения.

Таким образом, доход есть, но что включить в расходы, которые уменьшат налоговую базу. Закон четко определяет перечень расходов, на которые может быть скорректирован доход. Однако в этот список не входит остаточная стоимость активов. Это подтверждается письмом Министерства финансов, 03-11-06/2/655, от 13 февраля 2015 года.

Для корректировки дохода на остаточную стоимость здания можно использовать постановление ФАС Уральского округа от 14 ноября 2012 г. № Ф09-10644/12.

Суд постановил в деле A60-41958/11, что при продаже амортизируемых основных средств должна быть произведена корректировка остаточной стоимости. Однако следует отметить, что такие разные мнения необходимо отстаивать в суде.

При ЕНВД

Единый налог на вмененный доход может применяться при условии осуществления определенных видов деятельности (ст. 346.26, п. 2 Налогового кодекса). К ним относятся бытовые услуги населению, услуги общественного питания и розничная торговля. Продажа недвижимости не включена в этот список.

Поэтому доходы от других источников дохода облагаются налогом в рамках общей системы налогообложения. Это означает, что необходимо уплатить налог на доходы физических лиц в размере 13% (согласно статье 224, пункт 1 НК РФ) и НДС в размере 20%.

При ПСН

Как и UET, патентная система может быть использована только для определенных видов деятельности (например, аренда помещений, перевозка пассажиров или товаров). Эти виды деятельности перечислены в статье 346.43 Налогового кодекса РФ Ситуация на ПСН аналогична системе ЕНВД. При продаже нежилых помещений необходимо уплатить налог на доходы физических лиц (13% плюс НДС).

Как продать объект без платежей в ФНС?

Существуют определенные обстоятельства, при которых можно не платить налог или платить его часть при продаже помещений. Важно отметить эти исключения.

Имущество, находящееся в собственности более 3 лет

Налоговый кодекс Российской Федерации содержит понятие налоговых вычетов. Это касается владельцев, владеющих недвижимостью или другими активами не менее трех лет. Согласно ст. 1. ст. 220 Налогового кодекса РФ, размер скидки при указанных условиях равен полной сумме сделки купли-продажи.

Если имущество находилось в собственности менее трех лет, то при продаже дома или земельного участка можно получить вычет только в размере 1 млн рублей, а при продаже любого другого имущества — только 250 000 рублей (статья 220, пункт 1 Налогового кодекса). .

Имущество, приобретённое позднее 1 января 2016 года

Если собственник продает помещение, приобретенное после 1 января 2016 года, доходы от сделки освобождаются от декларирования и налогообложения, если имущество принадлежало налогоплательщику до продажи в течение минимального срока. Этот срок составляет три года, если имущество возникло в результате наследования или дарения от родственника, или если право собственности возникло в результате приватизации или договора пожизненного содержания.

Если ни одно из вышеперечисленных условий не выполняется, минимальный срок продлевается до пяти лет.

Банкротство

Существует еще одно исключение, когда физические лица не могут платить НДФЛ при продаже имущества. Данное исключение не регулируется Налоговым кодексом, но регулируется Федеральным законом № 127-ФЗ от 26 октября 2002 года «О банкротстве (несостоятельности)».

Согласно вышеуказанному документу, гражданам разрешается приостанавливать обязательные платежи с даты вынесения судебного решения о признании банкротства.

Все о форме 3-НДФЛ

Форму 3-НДФЛ должны подавать физические лица и индивидуальные предприниматели на суммы, полученные от продажи имущества. Крайний срок подачи информации — 30 апреля года, следующего за налоговым периодом.

Налогоплательщики, не представившие форму в установленный срок, облагаются штрафом в размере 5% от суммы налога, подлежащего уплате, за каждый месяц просрочки. Минимальный размер штрафа составляет 1 000 рублей, а максимальный штраф ограничен 30% от суммы неуплаченного налога (статья 119 Налогового кодекса РФ).

От физлица

В соответствии со статьей 228, пункт 4 Налогового кодекса РФ. Согласно статье 228 Налогового кодекса, физические лица должны уплатить налог до 15 июля того года, в котором подается декларация.

Недвижимость, приобретенная в 2018 году, может быть продана без налога и декларации с 2025 года. До этого момента декларация и налог должны быть поданы и уплачены после завершения сделки.

С 1 января 2019 года вы сможете заполнить форму 3-НДФЛ в режиме онлайн. Форма включает титульный лист и два раздела, которые необходимо заполнить. Приложения и расчеты должны быть заполнены в соответствии с требованиями.

Сервис «Личные счета», находящийся в свободном доступе на сайте Налогового управления, требует заполнения личных данных и раздела «Доходы». Программа самостоятельно выполнит необходимые налоговые расчеты. После проверки всех данных остается только создать и загрузить окончательный документ.

От ИП

Предприниматели обязаны представить три декларации о доходах. Предприниматели, перешедшие на специальный налоговый режим (ЕНВД, УСН или УСН), исключаются из данной формы. Крайний срок подачи этой формы — 30 апреля, такой же, как и для физических лиц.

Если индивидуальный предприниматель прекращает свою деятельность, форма должна быть подана в течение пяти дней после закрытия бизнеса.

Отчетность предприятий: декларация

Если помещение продается, юридическое лицо должно подать отчетность в Федеральное налоговое управление, но сроки и вид отчетности определяются налоговой системой.

Упрощенная система налогообложения подразумевает уплату единого налога. Авансовые платежи должны уплачиваться ежеквартально, а ежегодные налоги должны быть уплачены до 30 апреля. Согласно статье 346.23 Налогового кодекса, по этой системе необходимо подавать только одну налоговую декларацию.

Налоговый вычет

Налоговые кредиты определяются как льготы, которые налогоплательщики могут использовать для уменьшения своих бюджетных платежей. Вид и размер налоговых кредитов зависит от категории налогового обязательства. По сути, это уменьшение определенной суммы неуплаченного налога.

Налоговые кредиты предоставляются физическим лицам, которые являются резидентами и получают налогооблагаемый доход. Получить скидку очень просто — заполните налоговую форму в установленный срок и предоставьте копии документов, подтверждающих расходы или продажу имущества. Последним шагом является подача формы в налоговую инспекцию.

Также есть статьи о выборе, покупке и развитии нежилой недвижимости в новостройках и заключении договора купли-продажи нежилой недвижимости.

Возможные проблемы

Внимательное чтение российского налогового законодательства при продаже недвижимости не вызовет проблем у налоговых органов. Однако интерпретация сумм налога может быть неясной. Например, если индивидуальный предприниматель после закрытия продает личный гараж, который не использовался для бизнеса, налоговая ставка на эту сделку составляет 13%, и можно претендовать на налоговый кредит.

С другой стороны, если индивидуальный предприниматель продает коммерческий киоск после его закрытия, налог взимается с юридического лица. В большинстве случаев взимается НДС и подоходный налог в размере 20%.

Налогообложение при продаже помещений не так просто. Особенно если продажа осуществляется частным предпринимателем. Однако если вы уделите достаточно внимания налоговому законодательству, вы оцените всю сложность этого вопроса.

Не нашли ответ на свой вопрос? Узнайте, как решить конкретную проблему — позвоните нам прямо сейчас:

Какой налог при продаже нежилого помещения?

Пункт 5 статьи 208(1) Налогового кодекса РФ гласит, что продажа недвижимости является доходом от источников в Российской Федерации. Кроме того, статья 209 Налогового кодекса гласит, что доходы из внутренних источников облагаются подоходным налогом. Таким образом, НДФЛ при продаже нежилой недвижимости в 2019 году подлежит уплате.

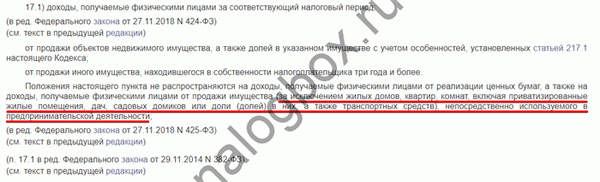

Наконец, продажа недвижимости, срок владения которой составляет менее трех лет, не облагается налогом на доходы физических лиц. Относится ли это к нежилым объектам? См. Налоговый кодекс, статья 217.

Раздел 17.1 гласит, что доходы от продажи недвижимости освобождаются от подоходного налога в соответствии с условиями раздела 217.1. Однако раздел 217.1(4) Налогового кодекса гласит, что освобождение не распространяется на продажу недвижимости, используемой непосредственно в предпринимательской деятельности.

.

ВАЖНО!!!

Освобождение по статье 217 Налогового кодекса распространяется только на жилые помещения.

Если вы продаете гараж, который не является недвижимым имуществом, поскольку не имеет фундамента и может быть легко перемещен без повреждения основного строения, вы освобождаетесь от уплаты налога в соответствии с разделом 217, подраздел 2, пункт 17.1 ГПК — Продажа движимого имущества.

И налог на продажу, например. Расходы на содержание офиса физическим лицом должны быть оплачены полностью.

Пример 1.

Руслан Гитаров продает офис, которым владел более 10 лет, за 3 млн рублей. Однако он должен заплатить подоходный налог с продажи: 3 000 000 х 13% = 390 000 руб.

Если продавец также является иностранным резидентом, он платит налог по ставке 30%.

Проблема для физических лиц, которые приобрели недвижимость, такую как квартиры, заключается в том, что освобождение по статье 217, пункт 17.1 Гражданского кодекса РФ не может быть применено, даже если квартира фактически используется в качестве жилья. Он встроен в здание для осуществления предпринимательской деятельности.

Помимо уплаты налогов, продавцы коммерческой недвижимости должны подать декларацию по форме 3-НДФЛ. Эта форма действительна на 2019 год. Оно должно быть подано до 30 апреля года, следующего за продажей. Она может быть подана через личный кабинет налогоплательщика.

Если у вас есть вопросы и вам нужна помощь, позвоните в нашу бесплатную Федеральную юридическую консультацию.

Какие помещения признаются нежилыми?

Нежилое учреждение — это учреждение, которое не отвечает критериям жилья и является имуществом, пригодным для проживания людей и отвечающим санитарным, техническим и другим нормам, установленным законом. Другим критерием отнесения объекта к нежилым является его использование в качестве коммерческого, промышленного или административного объекта.

Отнесение объекта к жилым или нежилым помещениям предопределяет детали расчета налога при продаже недвижимости (подробнее об этом в статье). В качестве общего правила, давайте определим здесь, когда должен быть уплачен соответствующий налог.

В каких случаях платится налог с продажи нежилой недвижимости?

Доход от продажи имущества подлежит налогообложению. Однако только если продавец владел им в течение периода, меньшего, чем период, установленный законом в качестве критерия освобождения для соответствующих продаж физическими лицами. В то же время, если имущество используется для предпринимательской деятельности, налог с его продажи подлежит уплате в любом случае.

Критерии, позволяющие квалифицировать имущество, принадлежащее физическим лицам, как используемое для предпринимательской деятельности, законодательно не определены. Однако вероятность того, что ФНС признает нежилые помещения таковыми, выше, чем в случае с жилыми помещениями (особенно если тип объекта — склад, сарай или торговый зал, то есть объект, в целом предназначенный для коммерческого использования). Тот факт, что продавец зарегистрирован в качестве индивидуального предпринимателя, ведущего бизнес с активным оборотом, также может быть фактором для признания продаваемого нежилого помещения используемым для коммерческой деятельности.

Аналогичным образом, если нежилое помещение не используется для ведения бизнеса, доходы от его продажи не облагаются налогом, если лицо владело помещением в течение более чем периода, требуемого законом, как обсуждалось выше. Критерии освобождения налогоплательщиков от уплаты НДФЛ при продаже недвижимости.

Применимый период:.

- Состоит из следующих трех лет.

- Имущество, поступившее в собственность налогоплательщика на основании наследства или договора дарения с близким родственником.

- Имущество стало собственностью налогоплательщика в рамках механизма приватизации.

- Здания стали собственностью граждан в рамках правовых отношений, связанных с содержанием и зависимостью.

Важный нюанс: в соответствии с законодательством субъектов РФ, указанный срок владения объектом недвижимости может быть сокращен до нуля (для всех категорий налогоплательщиков или для отдельных категорий граждан). Поэтому при проведении сделок купли-продажи нежилых зданий необходимо своевременно уведомлять о применимом региональном законе, регулирующем подоходный налог в соответствующей сделке.

Теперь рассмотрим более подробно, как рассчитывается налог на этот доход, если доход от продажи нежилой недвижимости облагается налогом.

Налог на продажу нежилой недвижимости: особенности исчисления

Выручка от продажи имущества, находящегося в собственности физического лица менее трех или пяти лет (в зависимости от применения вышеуказанных правил), или используемого в коммерческих целях (независимо от срока владения помещением), облагается Подоходный налог с физических лиц — 13% подоходный налог с физических лиц.

Данный налог рассчитывается на основе налоговой базы, которая обычно считается эквивалентной стоимости сделки по договору купли-продажи недвижимости. Однако она может быть (по выбору налогоплательщика) уменьшена на

- фиксированные скидки по этим операциям, установленные отдельными положениями Налогового кодекса.

Эта скидка составляет 250 000 рублей для нежилой недвижимости (1 000 000 рублей для жилой недвижимости). В этом контексте важно правильно классифицировать объекты собственности в соответствии с критериями, установленными в законе. Очевидно, что выгоднее продавать объекты, признанные гражданами жилыми — если, конечно, для этого есть юридические основания.

В 2015 году индивидуальный предприниматель Степанов В.А. построил гараж с помощью строительной компании, которая задолжала ему деньги. В результате ему удалось значительно снизить затраты на строительство. Степанов продал гараж в 2016 году за 700 000 рублей и должен был заплатить с этого дохода налог в размере 91 000 рублей (13% от 700 000).

Однако Степанов использовал вычет в размере 250 000 рублей для уменьшения налоговой базы по нежилому имуществу. После этого вычета подоходный налог с доходов от продажи гаража составляет 58 500 рублей, или 13% от 450 000 рублей (700 000 рублей — 250 000 рублей).

- Мы определили затраты, связанные с приобретением продаваемого имущества.

Как правило, это сумма, переданная предыдущему владельцу здания (или строительной компании, если соответствующий объект недвижимости был сдан в эксплуатацию подрядчиком) при заключении договора купли-продажи.

Важная деталь: налог не уплачивается, если сумма стоимости покупки недвижимости превышает доход, который налогоплательщик получает от продажи недвижимости.

Поэтому. Иванов продал навес для автомобиля в 2016 году за 2 млн рублей. Поскольку он был приобретен в 2015 году, Иванов должен заплатить налог в размере 260 000 рублей (13% х 2 000 000) с выручки от продажи.

В 2015 году Иванов приобрел этот сарай у Петрова В. С. На 1, 900, 000 фрикций, так как Иванов сохранил копии договора купли-продажи недвижимости и других документов, использованных в сделке, и Иванов.

Иванов уменьшает налогооблагаемую базу до 100 000 рублей (2 000 000-1. 900 000), в результате чего подоходный налог для физических лиц составляет 13 000 рублей.

Налогооблагаемая база и кадастровая цена

Российское законодательство предусматривает положение о том, что налогооблагаемая база дохода от продажи недвижимости может быть скорректирована с учетом стоимости недр соответствующего объекта. Эти правила применяются к сделкам с недвижимостью, приобретенной до 1 января 2016 года, со следующими отличиями

Если доход от продажи помещения меньше, чем кадастровая стоимость на 1 января, по которой недвижимость зарегистрирована в реестре убытков, он увеличивается на 0,7 (ставка, установленная законом). 0,7. если доход выше, то налогооблагаемая база считается равной его величине.

В обоих случаях, конечно, налоговая база может быть уменьшена описанным выше способом.

Соответствующие правила не применяются, если кадастровая стоимость объекта приходится на 1 января года, в котором помещение зарегистрировано в Росреестре.

Важный оттенок: законодательство субъектов Российской Федерации позволяет снизить эту ставку до нуля. Поэтому в отношении объектов необходимо исследовать применимые правовые нормы, регулирующие соответствующие правоотношения в отдельных элементах Российской Федерации.

Налог на доходы от продажи объекта также может быть уменьшен на налоговые скидки, установленные для всех категорий граждан с учетом законных оснований для использования соответствующей скидки. Это может быть скидка на недвижимость и социальная скидка: рассмотрим, как ее величина влияет на фактический подоходный налог на доход, возникающий при продаже недвижимости.

Уменьшить налог на вычет: нюансы

Таким образом, этот налог может быть уменьшен за счет применения «классических» скидок. В качестве примера можно привести вычет по коммунальной недвижимости, предоставляемый гражданам для покрытия расходов на покупку жилья. Тот факт, что жилая недвижимость покупается и продается нерезидентами, делает нежилую недвижимость совершенно неуместной.

Вычет может быть использован для компенсации части или всего налогового обязательства. Важнейшим условием применения данной налоговой льготы является то, что продажа помещения произошла в году, за который заявлен вычет.

Савельев А. Н. В 2015 году он приобрел квартиру за 2 млн рублей.

Из этой суммы он имеет право на вычет в размере 260 000 рублей (13% от 2 млн). Чуть позже Савельев продал принадлежащий ему гараж за 1 000 000 рублей. Он должен заплатить налог в размере 97 500 рублей (фактический налогооблагаемый доход, уменьшенный на специальный вычет в размере 750 000 — 250 000 рублей, что составляет 13%) с прибыли от продажи гаража.

Применяя ФНС в 2016 году, Савельев может использовать часть вычета для компенсации налога. В результате он ничего не будет должен государству, но у него останутся неиспользованные вычеты в размере 162 500 рублей (260 000 рублей — 97 500 рублей). Он может быть выдан для уплаты обычным способом — через Федеральное налоговое управление и может быть использован для уменьшения других налогов, полученных через работодателя или при возникновении необходимости уплаты.

Особенности покупки

Договоры купли-продажи недвижимости регулируются главой 30, раздел 7 Гражданского кодекса. Несмотря на отсутствие специальных правил, которые обычно применяются только к частным продавцам, особенно при продаже нежилой недвижимости, есть некоторые практические соображения, о которых следует помнить.

Основным из них является юридический статус продавца. В то время как правоспособность организации очевидна, продавец-человек может быть

- Быть несовершеннолетним — в этом случае требуется согласие законного представителя, а также, в некоторых случаях, органа опеки и попечительства.

- Быть недееспособным — в этом случае от его имени может действовать опекун или попечитель.

- Введен в заблуждение относительно характера сделки и

- Действие под влиянием силы или угрозы силы;

В первых двух случаях для совершения сделки требуется согласие всех уполномоченных лиц. В последних двух случаях сделка становится недействительной.

Общие этапы

Сделка между двумя физическими лицами

Если одно лицо приобретает нежилую недвижимость (например, гараж, сарай или складское помещение) у другого, возможны две формы отношений

- Оба действуют как IP. В этом случае сделка существенно не отличается от той, которая могла бы иметь место между организациями, за исключением размера регистрационного сбора.

- Оба (или, по крайней мере, покупатель) являются обычными гражданами, приобретающими недвижимость для личных нужд. В этом случае различия возникают в налоговых процедурах.

Сама сделка, в случае двух лиц, состоит из следующих этапов

- Поиск партнера. На этом этапе продавец ищет покупателя, а покупатель — продавца.

- Проверьте юридический статус — насколько компетентны покупатель и продавец и есть ли какие-либо ограничения на сделку.

- Проведите переговоры по условиям контракта. Вести переговоры о ценах, порядке оплаты и других ключевых вопросах.

- Заключается договор купли-продажи. После согласования основных условий стороны могут составить документ самостоятельно или поручить его составление юристу или брокеру. Регистрация нотариуса не требуется.

- Подписание; сам договор не регистрируется с 2013 года, но права зарегистрированы в ЕГРЮЛ. Поэтому, в соответствии со статьей 551 Гражданского кодекса РФ, необходимо подать заявление в Росреестр или МФЦ. Только с этого момента договор вступает в силу.

- Акт передачи. Это не требуется по закону, но весьма желательно, поскольку освобождает стороны от претензий по поводу качества передаваемого объекта.

- Скачать форму договора купли-продажи между физическим лицом и нежилым учреждением

- Скачать образец бланка договора купли-продажи нежилого помещения физического лица.

Между физическим и юридическим лицом

Если покупателем является организация, процесс сделки практически идентичен. Разница лишь в том, что вам нужно проверить полномочия представителей, а не правоспособность покупателя. В противном случае структура транзакции будет одинаковой.

- Скачать форму договора купли-продажи нежилого помещения между физическим и юридическим лицом

- Скачать образец бланка договора купли-продажи нежилого помещения между физическим и юридическим лицом

Какие нужно требовать документы?

С покупателя

Покупатель сделки должен быть обязан

- Копия договора.

- Документы, подтверждающие личность или регистрацию компании (если покупатель — компания).

- Платежные документы в случае оплаты денежным переводом.

С продавца

Продавец обязан

- Удостоверение личности — или копия доверенности, если сделка проводилась через агента.

- При наличии ограничений в дееспособности — согласие управляющего органа.

- Паспорт недвижимости и технический паспорт учреждения.

- Выписка из Единого государственного реестра юридических лиц.

- Справка о стоимости имущества.

Важно: Стороны сами решают, кто оплачивает регистрационный взнос, который не может быть определен заранее.

Договор купли-продажи – на какие пункты обратить особое внимание?

При заключении договоров на нежилые помещения сторонам следует обратить особое внимание на следующие моменты

- Кто является владельцами? Если собственность является общей, все владельцы должны дать согласие.

- Как будут оплачиваться взносы?

- Как передается имущество?

- Как право собственности регистрируется в Едином государственном реестре недвижимости.

В зависимости от конкретной ситуации необходимо контролировать и другие моменты.

Налогообложение при реализации недвижимости ИП

Если физическое лицо зарегистрировано в качестве предпринимателя и продает имущество, то в этом случае существует два варианта расчета налога

- Если на продаваемой недвижимости не велась предпринимательская деятельность, ставка налога составляет 13% от дохода (или расчет кадастровой стоимости).

- Если проданное имущество облагалось доходом, налог рассчитывается по системе, выбранной индивидуальным предпринимателем (ЕНДВ, ОСНО или УСН).

В первом случае для проверки необходимо представить отчет по установленной форме 3-НДФЛ. Если событие происходит в соответствии со вторым вариантом, отчет должен быть выполнен в соответствии со стандартной системой выбранного налогового режима.

Здесь рассматриваются сделки по продаже или покупке нежилых помещений с участием физических лиц, включая ООО или ИП.

Регистрация осуществленной сделки

После подписания договора вы должны зарегистрировать сделку в Едином государственном реестре недвижимости. Это можно сделать через органы Росреестра или муниципальный МФЦ.

Для этого необходимо представить следующие документы

- Сама сделка.

- Доказательство уплаты государственных налогов. 2000 рублей для граждан и 22 000 рублей для организаций.

- Применение установленных форматов.

- Если сделка осуществляется при посредничестве, копию и оригинал доверенности.

Необходимо подать заявление, и по истечении срока регистрации право собственности вносится в Единый государственный реестр юридических лиц.

- Чтобы скачать форму заявления для регистрации права собственности на нежилые помещения после сделки купли-продажи

- Скачать образец заявления о регистрации права собственности на нежилое помещение после сделки купли-продажи