- Законные способы отказа от ипотеки

- Способ №1 — Продажа ипотечного жилья

- Способ №2 — Мировое соглашение

- Способ №3 — Реструктуризация

- Способ №4 — Рефинансирование

- Способ №5 — Предоставление в аренду жилплощади

- Способ №6 — Обратиться в суд

- Способ №7 — Ничего не предпринимать

- Что делать, если ипотека не подписана?

- Военная ипотека

- Алгоритм раздела ипотеки

- Законодательный аспект

- Нужно выйти из ипотеки при разводе?

- Можно ли отказаться после одобрения заявки

- Расторжение уже подписанного договора

- Соглашение сторон в рамках судебного процесса

- Соглашение сторон в рамках исполнительного производства

- Расторжение ипотечного договора через суд

- Заключительное слово

- Можно ли отказаться от действующей ипотеки и просто не платить ежемесячные платежи?

- Самый простой способ отказа от ипотеки – если ипотечный договор еще не подписан

- Можно ли отказаться от ипотеки после подписания кредитного договора?

- Как отказаться от действующей ипотеки, если нечем платить?

- Как отказаться от ипотеки при разводе?

- Можно ли переоформить ипотеку на того супруга, который финансово более состоятельный?

- Можно ли отказаться от ипотеки и вернуть квартиру банку в 2025 году?

- Отказ от ипотеки с материнским капиталом

- Возврат денег при отказе от ипотеки. Что будет с уже заплачанными деньгами?

- В каких случаях разрешается вернуть кредит?

- Как отказаться от кредита?

- Что указать в заявлении для отказа от кредита?

- Как отказаться от кредита на примере «Сбербанка»?

- Правила отказа по автокредиту

- Какие будут последствия после отказа?

- Как аннулировать страховку по кредиту?

Не стоит просто получать ипотечный кредит и рассчитывать не возвращать банку, что ежемесячные платежи по ипотеке будут выплачены. Кредит уже взят и не исчезнет до полной выплаты. Вы получили ипотечный кредит, и банк выполнил все условия договора, предоставив вам деньги за дом. Теперь вы должны погасить проценты и капитал.

Специалист! Банки сотрудничают с учетом интересов своих клиентов. Чем выше сумма кредита, тем больше процентов получает банк. А если кредит долгосрочный, то прибыль сохраняется в течение длительного времени.

Когда вы поймете, что не можете платить в течение короткого периода времени, банк задаст вам много вопросов и подготовит вас ко многим трудностям. Я советую вам не связываться, предпринять разумные шаги, чтобы избежать ипотеки и просто восстать против ежемесячных выплат против увеличения долга, откладывая штрафы и пени, которые разрушат вашу кредитную историю. Кроме того, длительная неуплата освобождает руки банка, чтобы подать на вас в суд.

Впоследствии миротворцы будут не на вашей стороне, а ваш заложенный дом будет конфискован.

Отсутствие оплаты или неуплата влечет за собой крайне неприятные последствия.

- Плохая кредитная история,.

- Неприятная кредитная история — увеличение суммы кредита, в связи с санкциями

- Вы не получаете минимальные кредиты в том же банке или в любом другом банке.

- Вам придется столкнуться с кредитным коллектором, придется

- наложить арест на все счета и другие ценности в виде мобильной и недвижимой собственности через суд, и

- ваша ипотека будет снята; и

- вам будет запрещен выезд за границу.

Ниже мы привели несколько законных способов избавиться от ипотеки.

Законные способы отказа от ипотеки

Способ №1 — Продажа ипотечного жилья

Наиболее эффективным способом снятия долгового бремени является продажа недвижимости и полное погашение вырученных средств банку. Только после этого может быть подписан контракт, но не забудьте уведомить кредитора и получить одобрение до продажи.

Внимание! Чтобы ускорить процесс, будьте готовы к тому, что цена продажи квартиры может быть значительно ниже цены покупки. Сама ипотека напрямую влияет на цену, отпугивая потенциальных покупателей.

Если вы используете средства матери для погашения ипотеки, банк будет рассматривать их как ваши личные средства, и они не будут возвращены. Сделки купли-продажи осложняются наличием несовершеннолетних детей.

Способ №2 — Мировое соглашение

Банк может быть в состоянии помочь вам в вашей сложной жизненной ситуации. Были случаи, когда заемщикам удавалось достичь мирового соглашения с банком. На начальных этапах все гораздо проще.

Вы не успели подписать кредитный договор, потому что деньги уже внесены, и вы находитесь в процессе выбора дома, но еще не исчерпали кредит. По логике вещей, вы еще не потратили деньги, и транзакция еще не вступила в силу, поэтому деньги просто возвращаются к вам.

Специальная функция! Если деньги находятся на вашем счете в течение определенного периода времени, вы должны выплатить проценты за этот период. Не имеет значения, были ли деньги потрачены или находятся на счету. Если вы полностью выплачиваете проценты, имущество освобождается, а право удержания аннулируется.

Способ №3 — Реструктуризация

Банку также не выгодно ставить вас в затруднительное положение. Они знают, что таким образом они ничего не получат взамен. Они могут помочь вам реструктурировать кредит, тем самым увеличив вашу способность вносить платежи без потери залога.

Они пойдут вам навстречу и упростят условия кредитования. Мы рекомендуем вам рассмотреть льготы, представленные в таблице ниже.

| nƟn | В наличии. | Характеристика |

| 1 | Отмена пени и штрафов | Банк может решить списать пени, накопившиеся по вашей ипотеке, но это может сделать и суд. |

| 2 | Кредитные каникулы | В течение этого периода вы должны выплачивать банку только проценты, а не основную сумму долга. |

| 3 | Отсрочка ежемесячных платежей | Вы можете согласиться на новый график платежей, но срок кредита будет больше, и вы будете переплачивать |

Банк может запросить опцион на основании вашего документального обоснования того, что вы больше не имеете возможности и не можете платить по кредиту по причинам, которые вы указали.

Способ №4 — Рефинансирование

Суть этой концепции заключается в том, что новый кредит выдается под залог уже существующего кредита. Вы можете обратиться за новым кредитом в другую организацию и использовать эти деньги для покрытия долга. В чем прелесть — выплатить один кредит и тут же взвалить на плечи другой! Однако есть один момент.

Вы ищете более выгодные условия по новому кредиту. Если вы взяли кредит в иностранной валюте, а обменный курс неуклонно растет, имеет смысл поменять валюту. Также доступны долгосрочные кредиты с целью снижения ежемесячных выплат.

Многие программы требуют предварительной оплаты, и на это следует обратить внимание.

Способ №5 — Предоставление в аренду жилплощади

Таким образом, вы сможете хотя бы частично покрыть свои ипотечные платежи, и вам не придется обращать взыскание на закладную или прибегать к более неприятным ситуациям, описанным выше.

Внимание! Прочитайте ипотечный договор, прежде чем сдавать жилье в аренду. В нем может содержаться пункт о том, что вы должны уведомить банк о своем решении сделать это. Кроме того, квартира находится в ипотеке. Чтобы избежать проблем, рекомендуется принять это во внимание.

Полезно знать, что существует цивилизованный арендатор, который переуступает свою ипотеку третьему лицу и арендует квартиру у третьего лица. Затем он договаривается с банком, и вы выплачиваете ему арендную плату.

Способ №6 — Обратиться в суд

Это будет последний вариант расторжения существующего ипотечного договора для обеих сторон. Если вы решите сделать это, вам нужно будет объяснить суду, почему вы отказываетесь платить. Это также может быть связано с дефектами при покупке или другими недостатками.

Если документы подписаны, но сделка не завершена, договор купли-продажи аннулируется, и продавец должен вернуть деньги покупателю. Эти средства используются для погашения банковского кредита, взятого на покупку недвижимости до истечения установленного срока.

Способ №7 — Ничего не предпринимать

Если вы уверены, что проблема скоро разрешится и вы сможете выплачивать кредит, как и раньше, имеет смысл ничего не предпринимать, пока ситуация не изменится. Вы должны упорно трудиться, чтобы соблюдать график погашения кредита. Зарабатывайте дополнительный доход или ищите понимания у семьи и друзей.

Что делать, если ипотека не подписана?

Жизнь меняется с молниеносной скоростью, сегодня вы приходите в банк за ипотечным кредитом, а завтра он вам уже не понадобится. Если вы передумали до подписания кредитного договора, сообщите об этом банку. Вы не обязаны указывать причины или обстоятельства.

Банк или суд не будут налагать на вас штраф. Вы, вероятно, знаете о существовании кредитных бюро. Там собирается вся информация о кредитной операции, включая внезапные отказы.

Это может негативно сказаться на вашей способности получить новый кредит.

К такому отказу может привести то, что человек больше не нуждается в квартире или находит другой способ улучшить свои жилищные условия. Нюансы рассматриваемой темы наглядно представлены в видеоролике по ссылке

Военная ипотека

Стоит тысячу раз подумать, прежде чем отказываться от военной ипотеки. Кредит берется из государственного бюджета, а ежемесячные платежи также возвращаются военным. Это означает, что прекращение ипотеки приведет к большому количеству судебных разбирательств и потере всех имеющихся льгот.

Причинами отказа от выплаты кредита могут быть смерть военнослужащего, увольнение из армии или исчезновение. Если военнослужащий желает лично погасить ипотечный кредит, это можно сделать только через суд.

Если он проработал менее 10 лет, он должен выплатить всю сумму. Однако, если он захочет продолжать жить в заложенной квартире, ипотека будет перезаключена на обычных, не льготных условиях, и государство больше не будет поддерживать его выплаты. Если он проработал 10 лет, ему не нужно возвращать свои сбережения, но он должен сам выплачивать проценты.

Специальный! Если военнослужащий желает выйти из программы, его решение рассматривается начальством, а также судом.

Все это необходимо тщательно и внимательно продумать, поскольку многие военнослужащие отказываются от субстандартных ипотечных кредитов в пользу субсидий. Так люди находят необходимое им жилье и покупают квартиру, не беря ипотечный кредит.

Алгоритм раздела ипотеки

Порядок распределения квартиры, приобретенной супругом в браке с использованием ипотечного кредита, следующий

- Официальная регистрация развода.

- Заявление должно быть подано в финансовое учреждение вместе с брачным контрактом или соглашением о разделе имущества и сопутствующими документами. Их количество и перечень определяется правилами каждого банка. В большинстве случаев требуется копия ипотечного договора, документы о разводе и справка о доходах бывшего мужа и бывшей жены за последние шесть месяцев.

- Если условия, предложенные созаемщиками, будут одобрены банком, будет подготовлена новая ипотечная документация. Два кредитных договора будут составлены, если оба бывших супруга участвуют в продолжении выплат по кредиту; один договор будет составлен, если один из созаемщиков откажется от кредита. Из соглашения. Банк является важной частью решения проблемы распределения имущества, приобретенного по ипотечному договору при разводе. Поэтому целесообразно привлекать сотрудников финансового учреждения на этапе переговоров о заключении брачного договора или соглашения о распределении имущества между супругами. Это повышает шансы на то, что банк одобрит транзакцию.

- Если банк отказывается принять условия созаемщика (что на практике случается очень часто), есть возможность обратиться в суд.

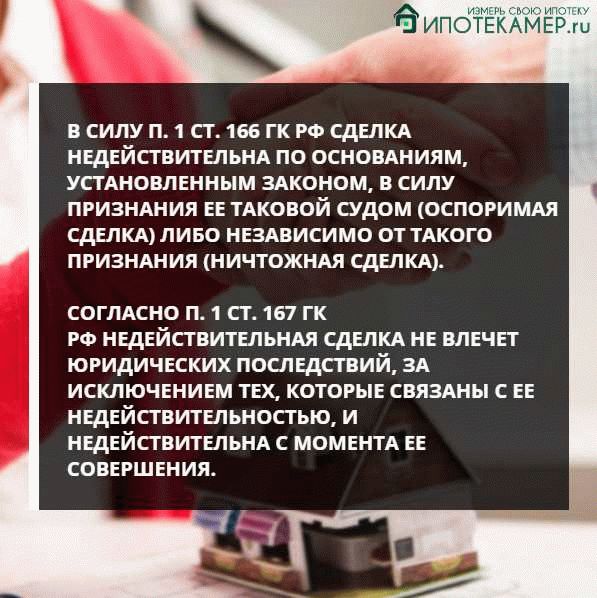

Законодательный аспект

Распределение имущества супругов регулируется в основном Семейным кодексом Российской Федерации. Процессуальные правила судопроизводства отражены в Гражданском процессуальном кодексе Российской Федерации.

Супруги могут разделить имущество во время и после расторжения брака. Нет необходимости делить имущество в суде. Супруги могут самостоятельно решить, кто оставляет себе имущество или какую часть супружеского имущества они делят, и могут заключить нотариальное соглашение о разделе имущества.

В соглашении о разделе имущества супруги указывают, о чем они договорились. Если супруги не могут договориться о разделе имущества, имущество делится в суде. Суд решает, какое имущество признается общим имуществом супругов, какая доля этого имущества подлежит распределению и кому это имущество должно быть передано.

Согласно действующему законодательству, разделу подлежит имущество, приобретенное супругами за счет совместных доходов от сделок, выплаченных в период брака. Это имущество является общим имуществом супругов, или, говоря иначе, оно было приобретено совместно. Не имеет значения, на имя какого супруга зарегистрировано это имущество, или кто из супругов зарабатывает больше.

Исключения из этого правила рассматриваются ниже. К совместному имуществу относятся движимое и недвижимое имущество, вклады и денежные средства, акции, доли в уставном капитале коммерческой компании, то есть все приобретенное, что зачисляется на расчетный счет на имя одного из супругов.

Имущество, полученное в результате благотворительных действий (пожертвования, приватизация, наследство) во время брака, признается собственностью того супруга, которому оно передается.

В принципе, все активы делятся поровну. На практике это означает, что за каждым супругом признается 1/2 доля в праве собственности. Неразделенное имущество может быть передано одному из супругов при условии выплаты денежной компенсации другому супругу.

Совместные долги супругов при распределении общего имущества супругов распределяются между супругами пропорционально их долям.

Если долг возник по инициативе обоих супругов в интересах семьи и/или если долг был полностью использован на нужды семьи, долг признается как солидарное обязательство. Например, покупка квартиры.

Нужно выйти из ипотеки при разводе?

Воспользуйтесь приведенными ниже ссылками для получения бесплатной помощи от опытных юристов. Консультации можно получить онлайн или в нашем московском офисе.

Можно ли отказаться после одобрения заявки

Если банк одобрил вашу заявку на ипотеку, но договор еще не подписан и платежи не внесены, вы можете в любой момент передумать и отказаться от подписания договора. Такой отказ не является штрафом, но он может негативно отразиться на вашей кредитной истории.

Расторжение уже подписанного договора

Но что делать, если в вашей жизни возникли проблемы и вам необходимо расторгнуть ипотечный договор? Как я могу закончить ипотеку с минимальными потерями и минимальным риском для себя? Об этом говорится в статье.

Существует несколько способов справиться с вышеописанными ситуациями. Давайте рассмотрим их более подробно.

Некоторые люди наивно полагают, что могут просто прекратить выплаты по ипотеке, но это серьезное заблуждение. Если заемщик не выполняет обязательства по ипотеке, кредитор вынужден применить штрафные санкции в виде штрафов и пеней в соответствии с условиями договора. Банковское учреждение возбуждает судебное дело против заемщика/залогодателя и изымает залог, т.е.

квартиру. Также не имеет значения, есть ли у заемщика другое имущество, так как согласно статье 348 Гражданского кодекса РФ заложенное имущество может быть изъято в обеспечение требования залогодержателя (кредитора) в случае неисполнения обязательств. или неисполнение должником обеспеченного обязательства.

Затем кредитор применяет это правовое правило.

Как видите, этот сценарий весьма неутешителен. Обратите внимание, что вы не можете в одностороннем порядке принять и отказаться от выполнения своих обязательств по кредитному договору или просто вернуть деньги банку. Что делать в таких сложных ситуациях?

Соглашение сторон в рамках судебного процесса

Если иск поступит в суд, ваша кредитная история будет навсегда уничтожена, и в будущем вам будет трудно получить другой кредит, даже в другом банке. Однако кредиторы прибегают к судебным мерам только в крайнем случае и могут попытаться урегулировать разногласия в рамках правосудия. Если все другие методы разрешения споров были испробованы и компромисс с неправомерным плательщиком не был достигнут.

Поскольку банковские учреждения в первую очередь заинтересованы в получении регулярных ежемесячных платежей, более вероятно, что мировое соглашение будет подписано в ходе рассмотрения дела. По сути, он подписывается на тех же условиях, что и прилагаемый график платежей.

Только банк оставляет за собой право в случае просрочки платежа предъявить исполнительный лист в Управление молочной промышленности Булли. Должник может поручиться за ближайших родственников в качестве гарантии платежеспособности. Затем суд рассматривает соглашение и утверждает его.

Изъятие заложенного имущества является последним решением для кредитора.

Соглашение сторон в рамках исполнительного производства

Должник может иметь возможность погасить весь или часть долга после наступления судебного решения по исполнению кредитного договора. В рамках процесса исполнения банк может согласиться заключить соглашение, устанавливающее срок (в течение трех лет в соответствии с титулом исполнения) и размер ежемесячного платежа.

Причиной такой самоотдачи является нежелание кредитных организаций инициировать сложный процесс изъятия залогового имущества, которое имеет практически нулевые шансы быть проданным на публичных торгах по первоначальной цене, установленной судом.

Однако следует отметить, что, в отличие от мировых соглашений с судебными приказами, условия таких соглашений не подлежат рассмотрению и утверждению судом, а значит, присущие такой процедуре недостатки заключаются в следующем Выгодно. За должника.

Расторжение ипотечного договора через суд

Расторжение ипотечного договора по инициативе одной из сторон является скорее исключением из правил — такие случаи на самом деле очень редки.

Если ломбард (физическое лицо) приходит к выводу, что уже связанный с ним договор нуждается в сообщении, ломбард (банк) должен быть уведомлен в письменной форме с обоснованием и аргументацией только в случае получения официального отказа или квитанции. Отказ в удовлетворении ходатайства обжалуется в суде. К заявлению должны быть приложены документы, подтверждающие получение уведомления из банка (чек / почтовая квитанция / квитанция и штамп банка).

Причин для такого решения может быть несколько (например, необоснованное повышение процентных ставок, рефинансирование ипотеки, заключение договора банком). Уважительными причинами являются обнаружение дефектов или недостатков в приобретенной недвижимости, задержки в строительстве квартиры, задержка позиции в эксплуатации здания.

Ипотечное соглашение не может быть расторгнуто по таким причинам, как серьезные финансовые обстоятельства или изменение стоимости земли в собственности.

Некоторые юристы советуют не оспаривать сделку на основании ссылок на мошенничество или выводов под влиянием ошибки. Вы можете попытаться убедить суд в том, что вы не полностью осознавали и не отвечали за свои действия (подписание соглашения об обязательствах).

Вы также можете обратиться к статье 451 Гражданского кодекса «Изменение и расторжение договоров в связи с существенным изменением условий». Другой вариант — подать в суд на кредитора, поскольку тот не выполнил обязательства, предусмотренные договором.

На практике один супруг может получить ипотечный кредит без ведома и согласия другого супруга. Закон не предусматривает какого-либо обязательного консенсуса в сделке, например, презумпции, привлечения другого супруга в качестве соавтора. Однако на этом основании вы можете попытаться отменить сделку или, по крайней мере, не признавать долг общим.

Это означает, что если сделка признана таковой, то обязательства сторон также теряют силу, и банку должна быть возвращена только сумма, удержанная из банка без штрафов, пеней и процентов.

В любом случае, имейте в виду, что если вы добровольно расторгнете соглашение, вам придется немедленно выплатить остаток долга в полном объеме. Будьте готовы к тому, что судья сначала спросит вас — если вы хотите расторгнуть кредитный договор, почему бы вам не погасить все свои долги раньше?

- Если документы подписаны, а договор еще не заключен, то в случае принятия судом решения в пользу иска, договор будет расторгнут, продавец жилья вернет покупателю деньги в полном объеме, а покупатель, в свою очередь, погасит долг раньше, чем планировалось.

- Если ипотечный договор еще не подписан и банк перевел деньги на счет клиента, но они не были использованы, деньги возвращаются кредитору вместе с ежедневными процентами, остающимися на счете. Тот факт, что деньги не были потрачены или инвестированы, не касается залогодателя.

- Если ипотечный заемщик настаивает на расторжении договора, чтобы освободить недвижимость от обременения, банк обычно не реагирует, пока выплачиваются проценты и расходы по кредиту (как показывает судебная практика, они не могут быть оспорены).

В настоящее время судебная практика не очень благоприятна для физических лиц, поэтому шансы на успех не очень высоки.

Заключительное слово

В этой статье описаны некоторые варианты отказа от ипотеки. Конечно, у каждого из них есть свои недостатки и потери, поскольку в большинстве случаев приходится чем-то жертвовать и рисковать. Однако, обладая полной и достаточной информацией в этой области, вы сможете выбрать наиболее подходящий и приемлемый вариант.

Доктор экономических наук. Плеханова кандидат экономических наук Российского экономического университета. Плеханова кандидат экономических наук Российского экономического университета.

Можно ли отказаться от действующей ипотеки и просто не платить ежемесячные платежи?

Вы не можете просто расторгнуть ипотечный договор без уважительной причины и без уведомления банка.

В противном случае заемщика ждут такие негативные последствия.

Самый простой способ отказа от ипотеки – если ипотечный договор еще не подписан

Самое простое, что может сделать заемщик, — это отменить ипотеку, если договор еще не подписан. Для этого он должен пойти в банк и написать заявление о расторжении договора или устно сообщить, что его планы изменились и деньги ему больше не нужны.

В этом случае банк расторгает договор, а кредитная история заемщика остается неизменной.

Можно ли отказаться от ипотеки после подписания кредитного договора?

Существует несколько случаев, когда заемщик может отменить ипотечный договор после его подписания

Как отказаться от действующей ипотеки, если нечем платить?

Чтобы не потерять квартиру, дом или участок, на которые заемщик получил ипотечный кредит, но не имеет денег, он должен сообщить банку о своем плохом финансовом положении.

Он должен указать причины своего плохого финансового положения. ипотечное финансирование, рождение ребенка, смерть родительского родственника заемщика или смерть супруга, который выплатил все свои деньги, например, тяжелая болезнь заемщика, который потратил все свои деньги на лечение. Причины отказа в выдаче ипотечного кредита должны быть четко установлены.

В противном случае банк не сдвинется с места.

Если такие причины существуют и заемщик уведомляет об этом банк, заемщику могут быть предложены следующие варианты ипотечного кредитования

Если нет денег на выплату ипотеки и для этого есть серьезные причины (кто-то потерял работу, тяжело болен), заемщик обязательно должен сообщить банку о своем банкротстве. Нет причин пытаться скрыться от банка. Это связано с тем, что в конечном итоге они могут подать на вас в суд и даже лишить вас гарантии.

Напишите в банк заявление из-за вашего плохого финансового положения, банк рассмотрит его и пойдет на уступки, например

- Чтобы изменить график погашения кредита, вам следует

- Уменьшить ежемесячные платежи, но увеличить срок кредита и

- распределение существующего долга в течение нескольких месяцев.

Банк не придерживается позиции, что заемщик должен погасить кредит в соответствии с договором. В их интересах сделать все возможное, чтобы помочь человеку выплатить долг, хотя бы понемногу. Банки не обращаются в суды, так как это длительный процесс.

Как отказаться от ипотеки при разводе?

Может ли супруг отказаться от ипотеки, если он (жена) разделит имущество? На недвижимость, приобретенную банком на средства кредита, распространяются правила о совместной собственности, независимо от того, на кого была оформлена ипотека (в соответствии со статьей 34 Семейного кодекса РФ).

Это означает, что разведенные супруги могут

- продолжать выплачивать ипотеку вместе, а затем продать квартиру и разделить деньги.

- Во время заключения договора они делят квартиру, определяют свою долю и становятся самостоятельными жильцами. Другими словами, каждый из них должен будет выплачивать ипотеку за свою часть дома. Однако банк может отказать в таком изменении, если банк решит, что финансовое положение одного из бывших супругов после развода ухудшилось, и у него нет средств для осуществления платежей.

В большинстве случаев банк просит разводящегося супруга продать квартиру или дом и получить деньги обратно.

Можно ли переоформить ипотеку на того супруга, который финансово более состоятельный?

Да, можно, но в этом случае он будет единственным собственником и должен будет вернуть деньги, ранее выплаченные другому супругу.

Можно ли отказаться от ипотеки и вернуть квартиру банку в 2025 году?

Нет, нельзя отказаться от ипотеки или объявить дефолт по ипотеке. Если заемщик не может выплачивать ипотеку, банк может обратиться в суд. Ответчик может попросить суд наложить арест на квартиру, чтобы погасить ипотеку.

Отказ от ипотеки с материнским капиталом

Сегодня многие семьи, в которых на подходе второй и третий ребенок, получают ипотечные кредиты с авансовыми платежами в виде материнского капитала.

Однако такие семьи сталкиваются с проблемой расторжения ипотечного договора, если возникают финансовые трудности и они хотят отказаться от ипотеки.

Единственный способ аннулировать ипотеку — погасить существующий долг перед банком.

Если такой возможности нет, если заемщик не может занять деньги у друзей или отказывается от рефинансирования ипотеки, ипотечный договор может быть расторгнут одним из следующих способов

- Продать заложенную квартиру новому покупателю, который готов заплатить наличными.

- Продать квартиру новому покупателю, который имеет ипотечный кредит в том же банке.

- С банком подписывается отдельный договор, согласно которому банк инициирует продажу квартиры с аукциона.

Возврат денег при отказе от ипотеки. Что будет с уже заплачанными деньгами?

Самая сложная ситуация — это когда ипотека уже подписана, и заемщик некоторое время выплачивал долг, но недавно его положение ухудшилось, и он больше не может выплачивать долг банку.

Затем он решает прекратить ипотеку, и возникает вопрос: «Что происходит с уже выплаченными деньгами?». . Если квартира выставлена на аукцион, может ли банк получить ее обратно?

Если ипотека выставлена на продажу и покупатель найден, банк пересчитывает ипотеку. Выплаченные ранее деньги не будут возвращены заемщику, но долг будет существенно уменьшен или погашен (если после продажи было достаточно средств для погашения ипотеки).

Отказ от ипотеки возможен, если банк подал заявку на получение средств, но договор не был заключен — если договор был заключен, но средства еще не были переданы заемщику, он передал их ему, но он ими не воспользовался.

Если ипотечный договор действует уже некоторое время, но заемщик решил отказаться от ипотеки, сделать это гораздо сложнее. Он должен пойти в банк и сказать им, что он банкрот.

Банк не будет расторгать договор, но пойдет на уступки заемщику и сделает все возможное, чтобы избежать обращения в суд. Предложите рефинансировать ипотеку, продлить срок или приостановить выплаты по договору.

Помните, что вы не можете просто так отказаться от ипотеки. Поэтому, если вы испытываете финансовые трудности, обратитесь в свой банк и вместе с ним решите проблемы с ипотекой, чтобы не потерять свой дом.

В каких случаях разрешается вернуть кредит?

Согласно статье 821 Гражданского кодекса, заемщик имеет право забрать потребительский кредит в течение двух недель, но банк имеет право потребовать проценты за фактическое пользование деньгами. Если потребительский кредит уже взят, у заемщика есть 30 дней, чтобы сделать это.

Независимо от того, получили ли вы кредит онлайн или лично в банке, условия отказа от денег одинаковы: если прошло более двух недель, вы должны досрочно погасить долг и выплатить проценты.

Часто в договоре указывается, что соглашение вступает в силу с момента его подписания. Это означает, что проценты начисляются в момент погашения кредита. Например, вы подписали договор 25 числа каждого месяца и получали деньги в тот же день, но решили погасить кредит 26 числа этого месяца.

В этом случае вы уведомляете кредитора и выплачиваете проценты за один день вместе с кредитом.

В документе может быть указано, что договор вступает в силу после получения заемщиком денег. Если договор только подписан, от кредита можно отказаться, не понеся при этом никаких финансовых потерь. Однако банки почти всегда страхуются от такого отказа и предусматривают пункт, обязывающий заемщика выплатить компенсацию или штраф.

Если вы решили отказаться от получения кредита, проверьте условия договора.

Исключением является случай, когда в договоре содержится пункт, запрещающий досрочное погашение в течение периода, не превышающего трех месяцев с даты выдачи кредита.

Как отказаться от кредита?

Все зависит от того, как вы берете кредит. Подайте заявку онлайн, и вам не придется никуда идти. Просто зайдите в мобильное приложение и отмените заявку до подтверждения.

Если вы обратились в банк, но еще не получили свои деньги, подойдите к администратору и заполните форму аннулирования. В обоих случаях после получения денег вам нужно будет обратиться в банк и заполнить заявление. Проверьте свой кредитный договор, чтобы узнать, когда он вступает в силу.

Сообщите кредитору, что вы отказываетесь от кредита, и подайте заявление в течение двух недель после получения денег; если прошло более 14 дней, погасите кредит досрочно, включая проценты.

Если вы погасите кредит досрочно, вам придется заплатить проценты, начисленные за время пользования деньгами; если вы откажетесь от кредита в течение двух недель, проценты начисляться не будут.

Что указать в заявлении для отказа от кредита?

При подаче заявления возьмите с собой кредитный договор. Если у вас нет договора, попросите копию у своего банка. После того как вы подали заявку на кредит онлайн, копия договора появится в вашем мобильном приложении. Банк рассмотрит ваше заявление и уведомит вас о своем решении. Если деньги не будут возвращены, вам придется обратиться в суд.

Чтобы отказаться от денег онлайн, проверьте проценты, накопленные за период пользования кредитом. Если вы использовали деньги, положите недостающую сумму на свой счет.

Как отказаться от кредита на примере «Сбербанка»?

Чтобы отменить кредит в мобильном приложении Сбербанка, перейдите на вкладку Кредиты, выберите приложение и нажмите кнопку Отменить. Если вы одобрили кредит, вы не можете отменить его из заявки. В этом случае вам нужно будет обратиться в банк и подать заявление.

Используя мобильное приложение, вы можете сразу же погасить кредит полученными деньгами и внести дополнительные суммы в случае возникновения комиссий.

Электронную копию соглашения можно получить в пункте меню «Документы». В этом разделе представлены все детали, сборы и штрафы за просрочку платежей.

Правила отказа по автокредиту

Условия отказа от автокредита такие же, как и для каждого конкретного кредита. Следует иметь в виду, что банк может перевести деньги на счет автодилера. Если банк получит деньги, он может отказать в автокредите и не выплачивать проценты за месяц.

Однако если банк переводит деньги на счет автодилера, кредит должен быть погашен досрочно. Единственным выходом из этой ситуации является полное погашение кредита вместе с процентами.

Какие будут последствия после отказа?

Не в интересах кредитора, если клиент погашает кредит немедленно, так как банк теряет прибыль. После погашения кредита банк направляет информацию в офис BCI (БКИ). Банк не передает информацию в BCI до тех пор, пока не будет подписан кредитный договор.

Если банк спокойно реагирует на отказ после подписания договора и не возникает разногласий или споров, то на кредитный рейтинг это не влияет. Однако если, например, через шесть месяцев вы получите второй отказ, это повлияет на ваш кредитный рейтинг.

Как аннулировать страховку по кредиту?

Если у вас есть застрахованный кредит, у вас есть 14 дней, чтобы сообщить о существующем полисе. Вы можете либо пойти в банк и написать заявление, либо написать в страховую компанию, если вы заключили с ней договор страхования. Если у вас есть онлайн-страховка, зайдите в форму заявления (кредитный отдел) и посмотрите, есть ли там пункт об отмене страховки.

В противном случае вы должны связаться со своим банком или страховой компанией, чтобы отменить страховку.

Если прошло более 14 дней, страховка не может быть возмещена. Если это отдельный документ, убедитесь, что это указано в страховом документе. В этом случае страховка должна быть закрыта путем досрочного погашения.