- Что такое потребительский кредит?

- Алгоритм получения займа

- Требования МФО к претендентам

- Что нам показывает статистика выдачи микрозаймов после начала операции на Украине

- Что такое займ в микрофинансовой организации?

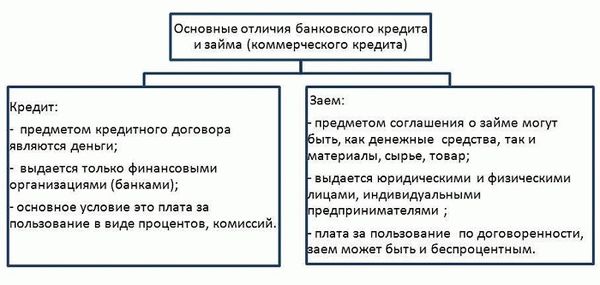

- Основные отличия займ от кредита?

- Что выгоднее: кредит в банке или займ в МФО?

- Путаница про заем и кредит

- Описание займа кратко

- Заблуждения о займах

- Суть кредита

- Виды кредитов, которые предлагают банки

- Отличия займа от кредита в банке

- Отличие кредита и займа от ссуды

- Обозначение терминов

- Кредит

- От кредита физическому лицу

- Чем отличается потребительский кредит от потребительского займа

- Преимущества и недостатки

- Что выбрать лучше?

- Краткая сравнительная таблица

- Что такое займ?

- Одна из сторон сделки по договору займа юридическое лицо

Обычный кредит, предоставляемый микрофинансовой организацией, — это деньги. В договоре на получение денег заимодавец указывает

- Сумма заимствования и возврата денег, размер

- процентная ставка, под которую будут выданы деньги, и

- срок, на который будут предоставлены деньги; и

- реквизиты, по которым должны быть направлены выплаты; и

- штрафные санкции, налагаемые в случае невыполнения обязательств или несвоевременного погашения.

Существует также концепция беспроцентных кредитов. Это означает, что деньги выдаются без процентов. Обратите внимание, что некоторые МФО придерживаются этого подхода. Они предлагают беспроцентные кредиты новым клиентам. Эта политика осуществляется, в частности, следующим образом

- MFI Moneyman.

- Webzyme

- Белка Кредит

- Zimmer

- Да здравствуют деньги.

Первый кредит обычно составляет небольшую сумму — от 50 000 до 20 000 рублей. Кроме того, МФО уже предлагают от 30 000 до более чем 50 000 рублей. Конечно, интерес уже растет.

В России разрешены снятия до 1% в день; напомним, что МФО предлагали микрозаймы по ставкам более 2% в день и устанавливали непомерные штрафы за просрочку платежей. К счастью, законодатели установили строгие правила в отношении МФО.

Взимает ли МФО незаконную сумму? Позвольте нам помочь вам подать на них в суд.

Что такое потребительский кредит?

Кредит — это заимствование денег у банка. Люди по-прежнему путают термины и не видят разницы в употреблении слов «кредит», «кредит» или «заем». И это неверно.

По сути, только финансовые учреждения, уполномоченные центральным банком, имеют право выдавать кредиты. Долг — это не актив, это деньги. Исключением являются кредиты под ценные бумаги, но они предоставляются только для операций на рынке ценных бумаг.

Кредиты предоставляются только в форме документа. Теоретически, о займах можно договориться устно или из уст в уста (на практике это уже давно не практикуется, даже между частными лицами). Права и обязанности каждой стороны фиксируются.

Что вы можете сделать, если ваши права были нарушены кредитным агентством? Обратитесь к своему адвокату.

Банки ссужают деньги как предприятиям, так и частным лицам по определенным процентным ставкам. Она зависит от основной процентной ставки центрального банка. Например, если он установлен на уровне 10% годовых, то кредиты выдаются под годовую процентную ставку 13-16%.

Если процентная ставка выше, ставка заимствования также увеличивается на несколько единиц.

В среднем банки кредитуют домохозяйства по процентным ставкам 12-20% в год. Конечно, НИС не выдерживает такой конкуренции — процентная ставка в день обычно составляет 1% (т.е. 365% в год).

Вы можете получать проценты по процентным ставкам от банков, НУ или частных лиц. В банках и НУ процентная ставка устанавливается в договоре, но вы должны убедиться, что платите кредитору именно эту ставку; кредиты НУ дороже банковских кредитов. Это необходимо знать при обращении за услугами в кредитные учреждения и СЗ.

Алгоритм получения займа

Любой, кто имел дело с NI, знает это — ведь получить кредит проще и быстрее. Преимуществом кредита от НГИ перед кредитом от банка является более мягкое требование к доходам и занятости заемщика, но самый высокий риск дефолта по НГИ отражает более высокую процентную ставку.

Как отличить неприбыльные предложения потребительских кредитов от прибыльных (хотя, строго говоря, прибыль есть только у кредитора) и как их понять Если вы думаете получить микрозайм от NI, следуйте следующим рекомендациям

- Ищите НИ, которые предоставляют беспроцентные кредиты начинающим заемщикам.

- Прочитайте оценки NGI, которые можно сделать на Banki.ru, чтобы составить более широкое представление о том, как они работают, и обратите внимание на количество жалоб и комплиментов.

- Предлагайте опросы на веб-сайте NGI. Как правило, они проводят различные тендеры, скидки, предлагают рефинансирование, дарят подарки и предлагают множество продуктов соответственно.

Требования МФО к претендентам

НИС более лояльны к заемщикам, чем банки. Они допускают мелкие правонарушения в вашей личной кредитной истории, например, нарушения при оформлении кредитной карты. Но с другой стороны, если ваша кредитная история полна нарушений и заражений, возможно, вы не захотите прибегать к займу.

Такая картина означает, что человек несерьезно относится к займам.

Можете ли вы улучшить его кредитную историю или исправить его ошибки? Обратитесь к своему адвокату.

Существуют общие правила в экономической среде. Чем более выгодным является кредит человека, тем больше документов требуется от организации. Напротив, более высокие кредитные ставки предлагаются по долгам и кредитам, требующим минимального количества документов.

В большинстве случаев микродокументация требует следующего.

Некоторые NPI даже не требуют справок с работы или других доказательств дохода. Выделите одинаковое количество денег на паспортные данные и данные НДС.

Что нам показывает статистика выдачи микрозаймов после начала операции на Украине

Согласно данным, полученным Национальным бюро кредитных историй (НБКИ) от микрофинансовых организаций (микрофинансовых организаций и кредитных потребительских кооперативов), они обязаны направить информацию в бюро в мае 2022 года. (по кредитам на сумму менее 30 000 рублей) составил 2,38 млн. единиц.

Таким образом, выплаты Микродиана в мае 2022 года практически вернулись к «досанкционному» уровню февраля того же года. Однако по сравнению с февралем количество выданных кредитов снизилось на 1,8 %, так как в феврале 2022 года было выдано 2,42 млн. кредитов.

Однако по сравнению с предыдущим месяцем количество выданных гражданам payday-кредитов, тем временем, увеличилось на 15,8% (в апреле 2022 года было выдано 2,05 млн). В то же время это был первый рост после пяти месяцев непрерывного снижения выплат. При этом по сравнению с аналогичным периодом прошлого года рост составил 7,9 % (22 млн.

пунктов в мае 2021 года).

В мае 2022 года наибольшее количество микромикросхем было выдано в российских регионах

- Москва (128. 7, 000 единиц),.

- Московская область (112. 7, 000 единиц),.

- Краснодарский край (97. 6, 000 единиц), Краснодарский край (97. 6, 000 единиц), Краснодарский край (97. 6, 000 единиц).

- Свердловская область (88. 0, 000),.

- Республика Басколтстан (84, 900 единиц).

По сравнению с февралем 2022 года, в большинстве регионов страны в мае наблюдалось снижение количества микропроблем. В то же время наиболее тяжелая динамика payday-кредитования (вхождение в топ-30 регионов по данному виду кредитования) наблюдалась в следующих регионах.

- Волгоградской области (-10,4%), в

- регион Ставруполи (-8,4%), и

- регион ОМСК (-8. 0%), регион

- Республика Саха (Якутия) (-7,9%), республика

- Ростовская область (-7,7%).

В то же время в некоторых областях показатель, наоборот, вырос, в том числе.

- Архангельский район (+11. 1%), район

- Белгородская область (+5. 0%), и

- Кемеровская область (+2,9%).

В Москве и Санкт-Петербурге количество микро-микро снизилось за месяц на 2,9% и 0,7% соответственно.

‘После пяти месяцев устойчивого снижения, в мае 2022 года частота появления микромикробов увеличилась. В данном случае падение в апреле фактически восстановилось, но зарплатная версия еще не достигла уровней февраля и марта», — говорит Алексей Волков, менеджер по маркетингу НБКИ, обращая внимание на то, что аналогичная картина наблюдается и в банковском кредитовании, где кредиты в мае выросли Майские кредиты.

В основном это связано с реализацией неудовлетворенного спроса со стороны заемщиков, считают эксперты. Кроме того, Банк России продолжает активно снижать базовую процентную ставку, удешевляя кредиты и займы. Однако ситуация с розничным кредитованием остается нестабильной и зависит от дальнейшего развития экономики, особенно от динамики доходов населения, добавляет Волков.

Сразу стоит отметить, что целесообразность использования микроденоминаций, полученных для оплаты кредитов, равна нулю. Проценты создают еще больший долг, и такое «тушение парафинового огня» быстро приводит к банкротству.

Официально безработные также обращаются в СЗ. Отсутствие работы является препятствием, которое заставляет многие банки выдавать кредиты.

Займы и кредиты осложняют вашу жизнь или вы уже подталкиваете себя к банкротству? Пришло время обратиться к своему адвокату. Свяжитесь с нами.

Что такое займ в микрофинансовой организации?

Различные МФО, МФО и МФО могут выплачивать материальные ценности (как правило, наличные) по договорам займа; основное отличие МФО от банков заключается в более ограниченных правовых возможностях в отношении объема, условий и форм финансовой помощи, предоставляемой физическим лицам, индивидуальным предпринимателям и другим категориям граждан Основное отличие МФО от банков заключается в том, что они имеют более ограниченные юридические возможности в отношении сумм, условий и форм финансовой помощи, предоставляемой физическим лицам, индивидуальным предпринимателям и другим категориям граждан.

- Вы можете взять займ непосредственно на сайте МФО.

- Большинство микрозаймов можно закрыть досрочно.

- Принятие решения может занять от 10 минут до нескольких дней.

- Процентная ставка определяется на каждую дату платежа.

Для осуществления такой деятельности необходима лицензия МФО, выданная Центральным банком Российской Федерации.

Основные отличия займ от кредита?

Полное и точное определение кредита и займа содержится в главе 42 Гражданского кодекса. Сегодня эти понятия не смешиваются в законодательной базе и обозначают принципиально разные финансовые услуги.

Таблица основных различий лучше иллюстрирует разницу между займами и кредитами.

Момент обязательства.

Как только средства будут переведены вам.

В день, указанный в подписанном контракте.

Онлайн или в офисе компании.

Договор всегда подписывается непосредственно кредитором.

Период, в течение которого выплачиваются средства.

Кредиты можно выплачивать в течение периода от одного дня до нескольких лет. Большинство микрозаймов являются краткосрочными.

Для ипотечных кредитов — от нескольких месяцев до 25-30 лет.

Сумма редко превышает 1 млн рублей; под гарантию ПТС выдаются более крупные суммы.

Большинство банков предлагают потребительские кредиты на сумму до 10 млн рублей, а ипотечные кредиты могут составлять до 60 млн рублей (в среднем до 80% от стоимости недвижимости).

Плата за использование средств.

От 0% для новых клиентов.

Фиксированная процентная ставка. Возможен льготный период.

Требования к заемщику.

Минимальный возраст 18 лет, но в большинстве случаев 21 год. Гражданство РФ и регистрация по месту жительства или по месту пребывания.

Гражданство и постоянная регистрация в регионе, где работает банк. Документально подтвержденный доход в определенном размере (форма 2-НДФЛ). 18 лет. Кредитная история без просроченных долгов и штрафов.

Документы, необходимые для получения денег.

Обычно анкета, паспорт и дополнительная документация.

Заявление установленной формы, паспорт, справка о доходах за последние 3 или 6 месяцев, копия трудовой книжки, заверенная работодателем, удостоверение НДС или снилс, военное удостоверение для должников по службе, пенсионное удостоверение для пенсионеров.

Варианты погашения.

Заработок или полная оплата в конце периода.

Равными частями в сроки, указанные в договоре.

Что выгоднее: кредит в банке или займ в МФО?

Что удобнее — заем или кредит с точки зрения клиента?

Большинство банков в Российской Федерации предпочитают кредитовать частных лиц и компании с высокими доходами. Поэтому возникают проблемы с получением небольших краткосрочных кредитов. В этом случае целесообразно обратиться за кредитом.

Второй момент — это время. Услуги микроопераций работают на автоматизированной основе. В этом отношении заимствование более удобно, поскольку клиент общается со специалистом, а не просто передает данные в программу, управляемую базой данных.

Если у заемщика плохая кредитная история, лучше всего проверить список NGI, который помогает клиентам с проблемами через специальные программы кредитования с плохой кредитной историей.

При сравнении займов и кредитов следует обратить внимание на ключевые моменты

- Время обработки

- сроки погашения, в

- максимальная сумма, то

- возможность досрочного погашения; и

- способы инкассации — наличные, счет, карта, электронные деньги, транспорт.

Микрофинансированию предшествуют пункты 1, 4 и 5. Кредиты позволяют разбить выплаты на несколько лет, чтобы снизить нагрузку.

Процентные ставки также являются важным инструментом для оценки условий: NGI — до 1% в день, а банки потребительских кредитов — 10-12% в год на момент написания данной работы.

На нашем сайте есть предложение с указанием мобильного телефона, адреса НГИ и основных условий.

Путаница про заем и кредит

Давайте посмотрим, что общего между этими ситуациями. Клиент одалживает финансовые ресурсы или ценности, которые должны быть возвращены владельцу через определенный период времени; все остальные параметры этих двух процессов сильно отличаются, так что на этом сходство заканчивается. Различия между займами и кредитами объясняются ниже.

Понятие «кредит» гораздо шире с точки зрения способности заемщика взять кредит. Однако правила и нормы предоставления кредитов более конкретны и строги.

На уровне домохозяйства в этих отношениях нет никакой путаницы. Однако некорректно использовать эти термины параллельно в документации по отношению к одному объекту. В этом случае договор или постановление со смешанными условиями может быть признано недействительным, поскольку неясно, относятся ли условия к двум объектам или к одному объекту.

Чтобы понять разницу, давайте рассмотрим характеристики кредита и займа по отдельности.

Описание займа кратко

Во-первых, давайте определимся с терминами. Кредит — это вид обязательства, по которому кредитор предоставляет заемщику определенную сумму денег или материалов. Бенефициару разрешается использовать заемный актив в течение определенного периода времени.

Кредитор имеет право на получение актива в том же составе и количестве, в котором его получил заемщик. Условия погашения и порядок передачи заемного актива заранее определяются сторонами до заключения сделки.

Что можно взять взаймы? Товары, финансовые активы и другие ценные вещи, которые имеют денежную стоимость и выражаются в количестве. Таким образом, он переходит от кредитора к заемщику. Различия между договорами займа и кредита объясняются ниже.

В договоре займа сторонами отношений могут быть физические лица, компании, организации и объединения, и даже государства. Для того чтобы сделка состоялась, необходимо наличие достаточных средств, денег или ценностей, являющихся предметом договора, а также право вступить в отношения свободной собственности. Это означает, что заимствуется и возвращается только личное имущество.

Использование кредитного фонда оплачивается в процентах от общей стоимости сделки или в абсолютном выражении. Однако в некоторых случаях кредит предоставляется бесплатно, и получателю возвращается та же сумма (или стоимость), которая была взята взаймы.

Часть кредита может оформить юридические отношения и заключить другой договор. Однако большинство людей не спрашивают согласия. Они улаживают отношения в устной форме и дают деньги бесплатно с заранее оговоренным сроком возврата.

Как только актив в виде денег или ценностей передается получателю, кредитная сделка приводится в исполнение. Ответственность по обязательству несет только заемщик. Кредитор, с другой стороны, не несет никакой ответственности.

Чтобы понять разницу между займом и персональным кредитом, давайте поговорим о некоторых предрассудках.

Заблуждения о займах

Займами обычно занимаются микрофинансовые организации (МФО), поэтому у потребителей сложилось двойственное представление об этой услуге.

Существует три мифа о кредитах, которые мы развеем.

- Это «облигационная» сделка с высокой процентной ставкой. В качестве финансовой услуги нет необходимости постоянно выплачивать кредиты наличными или требовать значительный депозит. Закон также предусматривает беспроцентные займы, характерные для сделок между физическими лицами при заимствовании денег у друзей или знакомых.

- Контракт расторгается без бюрократии. Если деньги срочно одалживаются в банке, необходимо собрать внушительный пакет документов. Существует правило тишины. Чем больше документов вы предоставите, тем ниже будет процентная ставка по кредиту.

- Сумма займа минимальна. Когда речь идет о кредитах, люди рассчитывают на небольшие суммы денег. На самом деле, в этой области существуют ограничения. Клиенты могут подать заявку на сумму до 1 млн рублей. Обычно этого достаточно для большинства заемщиков. Следующие разделы помогут вам понять разницу между займами и кредитами.

Суть кредита

Что такое кредит? Это особый вид кредитования. Некоторое время назад, около 20 лет назад, понятие кредита, займа или кредитования было обычным. По крайней мере, в российском законодательстве. Теперь они разделены и больше не смешиваются в финансовых документах. Определения терминов «заем» и «кредит» содержатся в Гражданском кодексе РФ (глава 42).

Лицензированные российские банки и другие учреждения имеют право предоставлять

Предметом договора займа («договор займа») являются деньги, поэтому не существует других сделок, в которых не участвуют деньги.

Кредиты выдаются только на бумаге. В этих случаях все устные договоренности являются незаконными.

Для того чтобы получить и использовать кредитные средства («КС»), необходимо оплатить определенный процент от суммы кредита. В основе всех видов беспроцентных займов лежит общий принцип. Все процентные льготы ограничены определенным периодом времени или условиями договора.

Чтобы выплатить деньги, финансовое учреждение требует от заемщика доказательств платежеспособности и ответственности.

Большинство кредитов выплачивается не полностью, а частями в определенные сроки в соответствии с графиком погашения. Банки создают кредитный календарь, в котором все платежи распределяются по суммам и конкретным датам. Это не может быть нарушено.

Сразу же после подписания договора вступают в силу отношения между кредитором и должником. Помимо финансовых аспектов (выплаты — погашения), документ может предусматривать правила использования средств, ограничения на виды деятельности и т.д.

Если рассматривать различия между кредитом и займом, то очевидны следующие факты

Кредитные договоры предусматривают взаимную ответственность сторон. Кредитор гарантирует своевременную выплату необходимых средств, а заемщик обязуется погасить их в установленном порядке. Кроме того, СА может содержать дополнительные обязательства сторон сделки.

Другим видом инструмента является овердрафт (кредитная линия). Этот процесс характеризуется коротким циклом погашения кредита КК. В остальном овердрафт похож на кредит.

Виды кредитов, которые предлагают банки

Кому выгодно получение кредита? В основном это люди, имеющие постоянный доход на государственной службе и способные стабильно погашать свои долги. Основным преимуществом работы с финансовым учреждением является широкий спектр доступных финансовых продуктов и услуг.

- Потребительские кредиты для домашних хозяйств.

- Ипотечные кредиты.

- Кредиты наличными.

- Личные займы.

- Кредитные карты.

- Кредиты в рассрочку на товары.

Самый простой способ получить КК — подать заявку на кредитную карту с ограниченными возможностями. Получить товарный или потребительский кредит в рассрочку несложно.

Люди, которым нужна небольшая сумма, могут получить персональный кредит, просто предъявив паспорт без каких-либо дополнительных документов. Выдача крупных сумм предполагает проверку кредитоспособности заемщика. Кроме того, заявители на ипотечные и обеспеченные кредиты должны предоставить залог, т.е. ликвидные активы.

Отличия займа от кредита в банке

Чем же отличается потребительский кредит от потребительского займа? Существуют значительные различия. К признакам различий между этими финансовыми услугами относятся

- Стороны, предоставляющие кредиты заемщикам; только кредитные учреждения могут выпускать CD. Как правило, это банки. Кредиты могут предоставляться как частным лицам, так и организациям.

- Форма публикации. Кредиты предоставляются только в виде денег. Кредиты могут быть как денежными, так и натуральными. Последние (как заемные ценности) могут быть возвращены должником в форме возмещения.

- Контракты. При получении кредита необходимо составить письменный договор с указанием условий погашения. Для займов достаточно устного соглашения. Если требуется заключение договора, исключение составляют крупные суммы (более чем в 10 раз превышающие минимальную заработную плату).

- Сроки; ЦА должен установить срок, к которому заем должен быть полностью погашен, в то время как кредит может быть погашен по желанию. Кроме того, срок кредита обычно превышает срок займа.

- Процентные ставки. Кредиты предоставляются только по процентным ставкам, установленным кредитором. Займы также могут быть беспроцентными, в соответствии со статьей 809 (пункт 1) Гражданского кодекса РФ. Это условие всегда должно быть указано в договоре, чтобы кредитор не требовал дополнительных расходов.

- Приступайте к созданию: СА является консенсуальным и вступает в силу с момента его подписания. Договор займа считается фактическим договором и вступает в силу с момента получения займа. Однако параметры возврата финансовых ресурсов должны быть определены в любом случае.

- Условия подписания контракта. Они определяются кредитором при выдаче кредита. Как правило, это обязательные документы и поручитель (или поручители). В случае займов достаточно соглашения сторон.

- Правила погашения. Кредиты погашаются частями в течение определенного периода времени, а займы погашаются единовременно, но проценты выплачиваются единовременно.

- Юридический отдел. Кредиты предоставляются в соответствии с Гражданским кодексом Российской Федерации и федеральным законодательством. Предоставление кредитов регулируется законами и нормативными актами Центрального банка. Таким образом, права сторон обоих соглашений юридически защищены, а их обязательства должным образом определены.

Чтобы более подробно понять разницу между кредитом и займом, давайте рассмотрим микрозайм как дополнительную комбинацию займа и кредита. Типичные примеры такого типа финансирования включают

- Это происходит в форме денег.

- Она осуществляется юридическими лицами — МФО и МФА.

- Он предоставляется под процентную ставку, определяемую самим учреждением. Беспроцентные кредиты обычно предлагаются только новым участникам или во время рекламных акций.

- Для получения финансовых средств заемщикам необходим только паспорт.

- Сделки осуществляются на основании договора, который может быть согласованным или реальным (в зависимости от компании).

- Строгих требований к заемщикам нет. Обычно это определенный возраст, проживание в одном районе и наличие облигаций.

- Срок, в течение которого осуществляется микрофинансирование, может быть любым.

- Долг выплачивает проценты в конце срока или при минимальном администрировании.

- В соответствии с ПД № 151 от 02. 07. 2010 (Микрофинансовая деятельность и НГИ), другими законодательными актами и нормативными документами Центрального банка.

Как кредиты, так и займы различаются по типу срока (долгосрочные, среднесрочные, краткосрочные), процессу выдачи (заем, кредитная линия, овердрафт), обеспечению (обеспеченное или нет) и цели (целевые, с целевым назначением или без него). .

Отличие кредита и займа от ссуды

Рассматривая разницу между займами и кредитами, не следует путать эти два понятия в кредитном смысле. Несмотря на то, как они могут выглядеть, они все разные.

- Кредиты и займы предоставляются частными лицами и организациями, в том числе некоммерческими.

- Иногда кредиты предоставляются в виде денег, но чаще в виде ценностей (активов). Объектом сделки может быть что угодно (кроме уникального) или недвижимое имущество.

- Как и кредиты, займы стандартизированы в договорах. Договор определяет условия кредитования, обязанности и права сторон, а также их ответственность за нарушение.

- Кредит имеет определенный срок, по истечении которого он должен быть выплачен.

- Займы (деньги или имущество) предоставляются без процентов, без взимания процентов за пользование ими. В противном случае он преобразуется в заем, кредит, лизинг или аренду.

- Договоры займа и кредита считаются реальными и вступают в силу с момента передачи заемщику заемных денег или имущества.

- В случае с договорами займа условия договора определяются кредитором. ( Для приобретения финансового актива достаточно согласия сторон (как в случае с займами).

- Кредиты регулируются Гражданским кодексом РФ. Статья 589-701 (Глава 36) определяет условия и процедуры предоставления займов.

Обозначение терминов

До 2000 года в Гражданском кодексе не было различия между этими понятиями, и термины часто использовались как синонимы. Современное законодательство категорически запрещает подобную практику. Сегодня, если в договоре займа используется термин «кредит», сделка считается недействительной.

Кредит

Это название одного из видов кредитных отношений. Четкое различие между этими понятиями появилось в стране около 20 лет назад. Сегодня этот термин подпадает под одно из положений Гражданского кодекса.

Основные характеристики кредитов :

- выпущенные уполномоченными российскими банками и финансовыми учреждениями; и

- Объектом займа являются деньги, и

- Обязательный документ,.

- Обязательные процентные платежи за пользование.

Для получения кредита заемщик должен предоставить ряд документов, подтверждающих его надежность и платежеспособность. Кредиты выплачиваются частями и погашаются в установленные даты. Для этого составляется специальный кредитный календарь, в котором определяются сроки выплат и штрафы за просрочку платежей.

Считается, что эти отношения вступают в силу после подписания кредитного договора обеими сторонами. Подписание документа подразумевает ответственность обеих сторон, накладывая конкретные обязательства. Одним из кредитных инструментов является овердрафт. Для него характерен короткий цикл получения и возврата денег.

Кредит определяется как передача денег или других активов от одного лица другому. Заемщик приобретает право на использование переданного актива. Лицо, которому одолжены средства, имеет право вернуть переданные средства в том же объеме, как если бы они были переданы с этого момента.

Кредиты могут рассматриваться как деньги, товары или другие объекты. В кредитных отношениях может участвовать любое физическое или юридическое лицо, ассоциация или государство. Основное условие участия связано с подтверждением права собственности на передаваемые активы.

Как и в случае с кредитами, за пользование заемными средствами взимается комиссия. Она основана на проценте от стоимости сделки. Однако, помимо этого, существует также форма бесплатного кредитования.

Это означает, что возвращается та же сумма денег, что и ранее переданные средства или предметы. Кредитные отношения оформляются договором, хотя в некоторых случаях может быть достаточно устных договоренностей.

От кредита физическому лицу

Основное различие между займами и кредитами физическим лицам заключается в капитале. Кредиты предоставляются не банками, а учреждениями или микрофинансовыми организациями, которые могут делать это по разным причинам.

Человек заключает дистанционный или вербальный договор с заемщиком. На займы распространяются совершенно иные правовые ограничения, чем на кредиты. Для физических лиц «кредит» эквивалентен «микрозайму». Именно такая форма востребована современным населением.

Чем отличается потребительский кредит от потребительского займа

Потребительские кредиты мало чем отличаются от потребительских займов, но есть и различия. Кредитный договор с банком может давать право на льготы и бонусы, тогда как заем вообще не предполагает никаких льготных условий.

Можно выделить следующие различия

- Кредиты выдаются банками и

- Известно, что микрофинансовые организации предоставляют займы.

- Кредиты выдаются на льготных условиях гражданам, которые могут подтвердить свой доход.

- Микрофинансовые организации часто переводят деньги людям без постоянной работы.

Кредиты юридически отнесены к особой категории, поскольку физические лица могут предоставлять их друг другу.

Преимущества и недостатки

Обе формы финансовых отношений имеют свои преимущества и недостатки. Одно и другое свойство можно отличить на основе одних и тех же критериев

- Различия в объекте денежных отношений. Кредитные договоры почти всегда финансовые, а займы — только финансовые.

- Посвящение. Разница заключается в оплате сборов. Кредитные договоры являются беспроцентными, а в некоторых случаях — полностью бесплатными. Кредиты почти всегда включают обязательную выплату процентов за пользование заемными средствами. Обычно она вычитается из общей суммы.

- Форма взаимоотношений. Кредитный договор должен быть подписан обеими сторонами и храниться до даты погашения кредита. Поскольку выплаты по кредиту основаны на устном соглашении, обычная расписка имеет юридическую силу.

- Еще одно различие касается кредитных учреждений. Предоставление кредитов является обязанностью банков и банковских учреждений, деятельность которых регулируется Центральным банком России. Микрофинансовые организации и другие уполномоченные учреждения отвечают за выдачу займов.

- Способ погашения. Кредиты погашаются единовременно в течение определенного периода времени. Кредиты погашаются равными ежемесячными платежами.

Что выбрать лучше?

Однозначного ответа на вопрос, что лучше, не существует. Каждый вариант имеет свои преимущества и недостатки. Кредит лучше брать, если

- Если вы согласны погасить кредит в определенную дату, то регулярных выплат и, соответственно, переплат не будет.

- Отношения между заемщиками и кредиторами лишь в незначительной степени регулируются законом. Это означает, что на него не распространяются банковские правила.

- Обязательства начинаются только тогда, когда средства предоставлены, а кредитный договор действует с момента подписания.

Преимущества такого типа отношений очевидны, если заем получает не микрофинансовая организация. Кредиты гораздо менее выгодны. Банки получают более высокую прибыль за средства, которые они выдают в кредит.

Независимо от сложности, деньги должны возвращаться каждый месяц равными частями. За пользование кредитом нужно платить дополнительно. Вы должны будете оплатить услуги бюрократии.

В некоторых случаях также требуется страхование или страхование имущества. Для получения кредита вам необходим постоянный, официально подтвержденный источник дохода.

Вышеперечисленные критерии нельзя назвать недостатками. Они определяют характер кредита и поэтому должны учитываться каждым заемщиком, рассматривающим различные варианты.

Если заемщику нужны деньги для покупки автомобиля, приобретения дома или поддержания бизнеса, это может быть либо заем, либо кредит.

Многие заемщики предпочитают занимать деньги у родственников и друзей. Однако это, как правило, портит личные отношения. Именно поэтому вновь созданные компании обращаются к займам и кредитам.

При использовании кредитов существует риск, что кредитор потребует возврата средств до истечения срока. Это может произойти, если не было составлено письменное соглашение. В таких случаях доказать свою правоту может быть очень сложно.

Краткая сравнительная таблица

Оба инструмента призваны инициировать финансовые отношения между частями. Основой сотрудничества считается соглашение между двумя субъектами об использовании денег, предметов или титулов. Сотрудничество приводит к возврату средств с процентами или без них.

Оба кредитных учреждения различаются на каждом этапе развития. Если принять во внимание данные по вводу дела, можно выяснить, какой из них является наиболее подходящим.

| Критерии. | Кредит | Кредит |

| Ответственность. | Ответственность несет только заемщик | Обе стороны несут ответственность за соблюдение условий кредитного договора |

| Когда возникает обязательство | После передачи средств, объектов или активов | После подписания договора |

| Стороны | Юридические и физические лица | Заемщик и кредитное учреждение |

| Цель договора | Предметы, ценности, деньги, мобильные ценности | Деньги |

| Дополнительные расходы | Возможно | Обязательства |

| Требования к заемщику. | В соответствии с инструкциями заемщика и может быть изменен по соглашению сторон | Требование о наличии работы с доходом за последние шесть месяцев |

| Способ погашения | Единовременная выплата в соответствии с инструкциями | Равные платежи в соответствии с кредитным календарем |

Плюсы и минусы каждого продукта можно вывести из данных, приведенных в таблице.

Что такое займ?

Давайте рассмотрим характеристики кредитов и их отличие от других имущественных отношений. Долг и заимствование — это две стороны одной медали. Правильное написание — «кредит», но часто используется и другая форма.

Одна из сторон сделки по договору займа юридическое лицо

В этом случае кредиты более разнообразны, чем между физическими лицами.

- Гарантии — безопасно.

- Потребительские кредиты — для решения текущих потребностей заемщика; и

- Облигационные займы — оформленные как продажа ценных бумаг; и

- Опционные кредиты — когда кредитор может выбирать способ погашения кредита, и

- Коммерческие — предназначены для целей развития бизнеса; и

- Банк — деньги предоставляются банком; и

- Специальное назначение — кредиты выдаются на конкретную цель.

- Ипотека — приобретение жилья; и

- Международный — заем осуществляется между представителями правительств на международном уровне.

Срок кредитования — краткосрочный (до 1 года), среднесрочный (1-6 лет), долгосрочный (более 6 лет).