- Кратко о НПД

- Готовые решения для всех направлений

- Отличительные черты

- Лимит доходов

- Разница между ИП и самозанятым: налоги

- Возможности масштабирования деятельности

- Регистрация самозанятого и индивидуального предпринимателя

- Платежи и отчетность

- Сферы, в которых можно работать самозанятому

- Налоги для самозанятых граждан

- Освобождение самозанятых от налоговых отчислений

- Объективная сторона налога

- Каким образом признаются доходы при самозанятости

- Налоговая база и период

- Ставка

- Плюсы и минусы ИП

- Как перейти на налог на профессиональный доход с других режимов

- Преимущества сотрудничества с самозанятым

- Один бизнесмен каким-то мошенническим образом задумал «уволить» работника, но начал работать с ним как с индивидуальным предпринимателем.

- Однако Федеральное налоговое управление проявило бдительность и вскоре обнаружило эту схему и указало штрафы, предусмотренные в соответствующем разделе (раздел 2, подраздел 8).

- Чтобы избежать этого, вы должны всегда просить у самозанятого лица доказательства (образец ниже). Это основной документ плательщика NPD.

- Вы можете возиться и искать информацию в Интернете, но оно того не стоит. Проверки «определяются».

- Какие документы предоставляет самозанятый

- Предоставлять счет тоже можно, но для самозанятых это не обязательно (даже где-то читал, что требовать это незаконно). Но если прям сильно горит, могу заключить договор с Яндексом или с АлиЭкспресс — и тогда будет счет. Но не хотелось бы делать это.

- Какие налоги юрлицо должно платить за сотрудничество самозанятым

- Что-то непонятное

- Резюмируем

- Может ли самозанятый открыть свой интернет-магазин?

- Ключевые критерии выбора

- 1. Чем именно собираетесь заниматься?

- 2. С кем планируете работать?

- 3. На какой доход ориентируетесь?

- 4. Нужна ли будет дополнительная рабочая сила?

- 5. Будете ли привлекать партнеров?

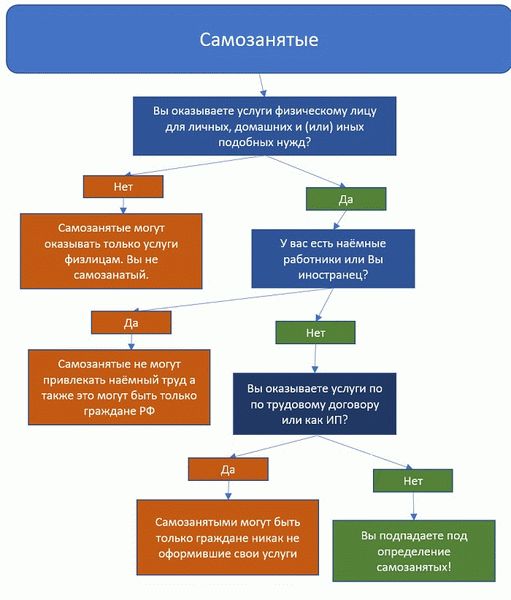

Это определение официально не закреплено в нормативных актах. На практике это определение применяется к тем, у кого нет работников и кто получает доход от собственного труда. Например, к таким видам деятельности относятся продажа продукции собственного производства и предоставление услуг по написанию текстов.

Российское законодательство регулирует два вида самозанятости. Между ними существует ряд различий.

- Граждане, зарегистрированные в качестве налогоплательщиков в соответствии с законом, 422.

- дети, пациенты, пожилые люди, люди, убирающие дома и обеспечивающие уход за нежилыми помещениями.

Кратко о НПД

Налог был введен в 2019 году. Налоговый режим позволил самозанятым гражданам, проживающим в четырех регионах, получать законное вознаграждение за свой труд; к 2020 году этот режим может быть использован на всей территории Российской Федерации. Вам не обязательно быть бизнесменом и думать о чем-то более прибыльном — индивидуальном бизнесе или самозанятости.

Все, что вам нужно сделать, это зарегистрироваться в качестве налогоплательщика на портале ФНС или через специальное приложение для смартфонов.

Готовые решения для всех направлений

Автоматизация с помощью мобильных устройств ускоряет работу сотрудников склада. Постоянное устранение ошибок, связанных с получением, отгрузкой, запасами и оборотом.

Мобильность, точность и скорость пересчета товаров в торговом зале и на складе гарантирует, что при инвентаризации и поступлении товаров не будут потеряны даты продаж.

Обязательная маркировка товаров — это возможность для каждой организации исключить 100% поступлений на склады, которые являются контрафактными, и выявить цепочку поставок от производителя.

Скорость и точность получения квитанций и передачи товаров на склад являются краеугольными камнями бизнеса электронной коммерции. Начните использовать более эффективные мобильные инструменты.

Повышение точности картотеки активов органа и уровня контроля над хранением и распределением каждого предмета. Мобильный учет снижает вероятность кражи и естественной убыли.

Внедряйте мобильную автоматизацию учета товарно-материальных ценностей для повышения эффективности работы производственных компаний.

Первое в России готовое решение для маркировки RFID на всех этапах цепочки поставок.

Исключите ошибки при сравнении и считывании марок НДС на алкогольной продукции с помощью инструментов учета с мобильного телефона.

Став сертифицированным партнером Cleverence, ваша компания сможет выйти на новый уровень решения проблем у своих клиентов…

Использование новейших мобильных средств инвентаризации. Повысьте скорость и точность своих бизнес-процессов.

Отличительные черты

В следующей таблице приведены основные различия между этими категориями

Да, в приложениях или ФНС

Да, в электронном виде через МФЦ, государственное учреждение, нотариуса или по почте во время оплаты госпошлины.

Все отрасли, не требующие наемного труда.

Подлежит специальному налоговому режиму с ограничениями.

Москва и Московская область, Калужская область, Татарстан (до 2020 года). В настоящее время — вся Россия.

Зависит от налоговой системы.

Определенные проценты не указаны

Декларации, отчеты и статистика по расчетам с работниками.

Все они изменены в программе

Налогообложение и управление персоналом

Необходимость использования электронных кассовых аппаратов

Нет, за исключением добровольных платежей

Нет, за исключением добровольных платежей

Да, для себя и своих сотрудников

Компенсация за отсутствие на рабочем месте

Нет, единственное отличие между самозанятостью и фрилансом — добровольное страхование

Нет, если вы не выдаете квитанции из-за ложных деклараций

Нет, за неполные бухгалтерские данные, неуплату налогов, неверную информацию и нарушение прав работников

Лимит доходов

Для самозанятых лиц годовая сумма составляет 2,4 млн рублей. При этом сумма, полученная в календарном месяце, не имеет значения, она может быть любой. Например, предположим, что кто-то зарабатывает 2 миллиона с января по май и не работает до конца декабря.

Все средства, полученные сверх установленного лимита, облагаются налогом по другим схемам. Например, для физического лица ставка составляет 13%.

Для индивидуальных предпринимателей лимит определяется выбранным налоговым режимом. Для упрощенного налогового режима лимит составляет 150 млн рублей в год. Для патентного режима лимит ниже — всего 60 миллионов.

Разница между ИП и самозанятым: налоги

Самозанятые лица в процессе своей деятельности взаимодействуют с физическими и юридическими лицами, как и самозанятые лица. Однако они не включены в состав рабочей силы. Обо всех полученных доходах необходимо сообщать государству.

Самозанятые лица облагаются общим налогом. 4% для тех, кто работает индивидуально, и 6% для тех, кто работает в юридическом лице.

Частные работодатели обязаны платить ежегодный бюджетный взнос в размере 32 000 рублей для создания будущей пенсии. В зависимости от выбранного налогового режима, существует также оборотный платеж.

Возможности масштабирования деятельности

Самозанятые лица не могут нанимать работников. Кроме того, рано или поздно наступает момент, когда исполнитель берет на себя максимальное количество заказов, поскольку времени на обработку большого количества заказов не хватает. Поэтому, чтобы увеличить свои доходы, они вынуждены устанавливать более высокие цены на свои услуги.

Однако даже в этом случае сфера применения ограничена.

Самозанятые лица могут нанимать граждан. Существующие ограничения на количество работников относятся исключительно к налоговой системе. Как индивидуальный предприниматель, вы обнаружили, что можете привлечь большую клиентскую базу, открыть дополнительные магазины и получать хороший доход.

Регистрация самозанятого и индивидуального предпринимателя

В первом случае процедура бесплатна. Достаточно зарегистрироваться в приложении или на портале ФНС. Индивидуальные предприниматели могут подать документы в электронном виде через Госуслугу, МФЦ или нотариуса (бесплатно) или на бумажном носителе за государственную пошлину в размере 800 рублей.

Таким образом, нет ответа на вопрос, в чем разница и что лучше — фриланс или самозанятость, поскольку оба варианта удобны и не требуют много времени.

Платежи и отчетность

Самозанятые предприниматели не обязаны подавать налоговую декларацию. Индивидуальные предприниматели должны подавать налоговые декларации по выбранной ими системе, сообщать о выплатах работникам и предоставлять статистические данные (если требуется). Исключение составляют индивидуальные предприниматели с патентами.

Сферы, в которых можно работать самозанятому

До недавнего времени список предлагаемых проектов и услуг был ограничен и включал в себя

- Преподавание,.

- уход за больными, престарелыми, несовершеннолетними и другими лицами, нуждающимися в уходе, и

- домашнее хозяйство, и

- Дом.

Сегодня этот список значительно расширился. Вы можете зарабатывать на написании текстов, ремонте, стрижке волос, изготовлении конфет на заказ, выгуле домашних животных, аренде жилья и т.д. Главное, чтобы вы соблюдали все требования законодательства.

Налоги для самозанятых граждан

Налогообложение физических лиц здесь имеет уникальные особенности. Стоит подробнее рассмотреть пункты, базы, проценты и другие ключевые моменты.

Освобождение самозанятых от налоговых отчислений

Самозанятые лица не должны платить налог.

- Подоходный налог с физических лиц, когда физическое лицо платит НДФЛ.

- Летучая мышь. Применяется при использовании специальных правил налогообложения.

- Страховой взнос.

Объективная сторона налога

Им облагается доход физического лица от профессиональной деятельности. Исключение составляют деньги, полученные от

- работа, за которую производится оплата.

- Реализация имущества и транспортных средств

- Продажа имущественных прав; и

- Работа государственных и муниципальных служащих

- распределение акций между компаниями,.

- Арбитраж, доверительное управление, оценка, адвокатура, нотариат

- Уступка прав требования.

Платежи в натуральной форме не учитываются.

Каким образом признаются доходы при самозанятости

Датой получения дохода является дата его зачисления на счет лица. В случае продаж и работ, выполненных через посредника, доход считается полученным в конце месяца, в котором посредник получил деньги.

Налоговая база и период

Первый термин относится к денежной стоимости дохода, признаваемого в качестве налогооблагаемого дохода. База рассчитывается в зависимости от вида дохода, для которого определены различные налоговые ставки. Бухгалтерский учет ведется по методу начисления с даты начала деятельности.

Затем налогоплательщик имеет право скорректировать сумму, которая привела к завышению суммы налога, подлежащего уплате, в следующих случаях

- Авансовые платежи или платежи были возвращены и

- Информация была введена неправильно.

Базовым периодом признается месяц.

Ставка

Если налогоплательщик работает с физическими лицами, он платит 4% от своего дохода. Для юридических лиц этот процент увеличивается до 6.

Плюсы и минусы ИП

- Вы можете нанимать работников. Вы должны выплачивать за них страховые взносы — в общей сложности 30% от их заработной платы. Однако без сотрудников практически невозможно расширить свой бизнес.

- Пределы доходов выше. Лимит для индивидуальных предпринимателей на упрощенной системе налогообложения составляет 200 млн рублей, на ПСН — 60 000 млн рублей.

- История трудоустройства. Самозанятый платит взносы за себя. В этом случае он получает трудовой стаж, который учитывается при формировании пенсии.

- Доверие к банкам растет. Банки привыкли работать с самозанятыми, но самозанятые — все еще новички. Поэтому при одинаковом доходе у индивидуального предпринимателя больше шансов получить кредит или ипотеку, чем у плательщика НПДД.

- Налог на чистую прибыль. Идеально подходит для предприятий с высокой себестоимостью товаров. При упрощенной системе налогообложения «доходы минус расходы» налог может быть уплачен только с чистой прибыли.

- Регистрация немного сложнее: нужно выбрать ОКВЭД (код деятельности), открыть расчетный счет и подать заявление в ФНС. Все это можно сделать в режиме онлайн. Однако регистрация ИП занимает больше времени, чем переход на NPD.

- Виды деятельности ограничены. Согласно закону, вы можете иметь дело только с теми, кто указан в ОКВЭД. Индивидуальные предприниматели могут выбрать категорию при регистрации и, теоретически, предлагать услуги, которые им подходят.

- Налоги выше. Самозанятые лица платят от 4 до 6% в зависимости от того, где они оказывают свои услуги и продают товары. Налоги для частных предпринимателей зависят от налоговой системы и варьируются в пределах 6-30%.

- Отчетность является более сложной. Если у вас нет работников, вы должны подавать налоговые декларации. Если они у вас есть, вы также должны дополнительно представить справку 4-ФСС, сведения о среднесписочной численности работников, справки КСВ-Стаж, КСВ-М, 2-НДФЛ и 6-НДФЛ.

- Необходим электронный кассовый аппарат. Существуют исключения, но в большинстве случаев ИП должны перейти на электронные кассовые аппараты, если они продают товары или оказывают услуги физическим лицам.

- Обязательные взносы. Не имеет значения, получил ли предприниматель прибыль или нет. Он должен платить не менее 40 000 рублей в год за факт ведения бизнеса.

Как перейти на налог на профессиональный доход с других режимов

Вы можете вести свой собственный бизнес в Интернете, не выходя из дома. Просто подайте заявку на регистрацию для уплаты налога на самозанятость. Это можно сделать следующими способами

- подача онлайн-заявки в банк, если такая услуга предлагается

- В личном онлайн-кабинете налогоплательщика.

- В приложении ‘Gosurgi’, если оно предлагает такие услуги

- В приложении «Мой налог».

Чтобы подать заявку, просто приложите скан паспорта и фотографию, а также укажите такие данные, как ваше имя, номер НДС, место регистрации и фактическое место проживания. Вам также необходимо выбрать сферу своей деятельности. Существует 21 категория из 138 профессий, включая шитье, татуировку и пирсинг, устный перевод и охрану.

Рассмотрение заявления занимает шесть календарных дней. Если проблем не возникнет, будет отправлено уведомление о регистрации в налоговой службе, и вы сможете пользоваться приложением My Tax. Если в заявлении допущена ошибка, ФНС откажет в регистрации, но объяснит, что нужно исправить.

Проблемы могут возникнуть в процессе регистрации — Дарья Сопина, самозанятый автор, описывает эту проблему следующим образом.

‘Мой первый опыт использования приложения My Tax был неудачным. Во время регистрации мой паспорт был автоматически отсканирован камерой смартфона. Фамилия не была распознана правильно, но я изменил ее вручную. То же приложение. Я сразу же получил доступ к нему, но потребовалось некоторое время, чтобы получить свидетельство о регистрации. Одному из моих клиентов он понадобился для подписания контракта со мной.

В самом приложении была возможность сгенерировать сертификат, но это не сработало; я смог запросить его из своего личного кабинета на сайте ФНС, но у меня возникли проблемы с доступом к нему. На это ушел целый день, но мы справились».

Если вы перешли на НДДП с другого налогового режима (например, если вы работаете в качестве индивидуального предпринимателя в рамках упрощенного налогового режима), процесс такой же. Сначала вы подаете заявку на регистрацию в качестве плательщика НДП. Затем в течение месяца вы должны подать заявление в FTA о выходе из старого налогового режима.

Вы сами решаете, хотите ли вы работать в качестве индивидуального предпринимателя или индивидуального трейдера. Если вы все еще не уверены в своих силах и не хотите рисковать, мы рекомендуем перейти на NPD. Вы платите налог только тогда, когда зарабатываете деньги, вы не тонете в выставках, и у вас, как правило, меньше денег, которые можно раздать.

Если вы поймете, что вам нужно увеличить масштаб, вы можете подписать контракт и стать индивидуальным предпринимателем.

Преимущества сотрудничества с самозанятым

Если сравнивать самозанятых с обычными фрилансерами, то работать с самозанятыми выгоднее по двум причинам.

При погашении дополнительный налог не уплачивается. Налог на передачу имущества не уплачивается. Самозанятые лица платят собственный налог (4% или 6%).

Все они являются официальными. Контракты и проверки. При необходимости могут быть оформлены счета-фактуры и AWP (акт выполненных работ), но заказчик не имеет права их требовать.

Однако не все так просто.

Один бизнесмен каким-то мошенническим образом задумал «уволить» работника, но начал работать с ним как с индивидуальным предпринимателем.

Однако Федеральное налоговое управление проявило бдительность и вскоре обнаружило эту схему и указало штрафы, предусмотренные в соответствующем разделе (раздел 2, подраздел 8).

Налоговые органы могут рассматривать отношения с самозанятым лицом как трудовые отношения. В этом случае предусмотрен штраф — пеня — от ₽10, 000 до ₽100, 000. (СогласноКоАП РФ статья 5. 27)). Также необходимо уплатить дополнительные налоги и страховые взносы.

Чтобы избежать этого, вы должны всегда просить у самозанятого лица доказательства (образец ниже). Это основной документ плательщика NPD.

Вы можете возиться и искать информацию в Интернете, но оно того не стоит. Проверки «определяются».

Какие документы предоставляет самозанятый

Чеки (которые являются юридически действительными и полностью оплачиваемыми документами).

Такие чеки формируются с помощью мобильного приложения «Мой налог». Они могут быть отправлены как по электронной почте, так и через мессенджер. Их можно распечатать или сохранить в формате JPG и приложить к бухгалтерским документам.

AVR (но это не обязательно).Скачайте образцы из Интернета.и отправьте его.

Предоставлять счет тоже можно, но для самозанятых это не обязательно (даже где-то читал, что требовать это незаконно). Но если прям сильно горит, могу заключить договор с Яндексом или с АлиЭкспресс — и тогда будет счет. Но не хотелось бы делать это.

Как же платят самозанятые? Пожалуйста, прочитайте следующее.

Какие налоги юрлицо должно платить за сотрудничество самозанятым

Нет. Если самозанятый не является бывшим работником, то клиент не платит ни рубля в налоговую инспекцию.

Самозанятый платит налог на профессиональный доход. Самозанятые лица также платят штраф.

Основным доказательством того, что вы не должны платить за самозанятого работодателя, является подтверждение оплаты из моего налогового приложения. Вы получите электронную справку о статусе с текущей даты (автоматически генерируется приложением) до того, как переведете деньги от своего самозанятого работодателя.

Если клиент заключил долгосрочный контракт с внештатным специалистом, он освобождается от уплаты подоходного налога с момента регистрации в качестве индивидуального предпринимателя. Об этом рассказали в Министерстве финансовПисьмо № 03-11/11/101180 от 20. 11. 2020 г..

Как объяснила Ика, необязательные страховые взносы для самозанятых лиц не передаются клиенту.28. письмом от 02. 02. 2020, 02-09-11/06-04-4346.. Кстати, это также относится (и об этом также упоминается) к взносам в пенсионные фонды.

Однако могут возникать сложные случаи.

Что-то непонятное

В статье.Сотрудничество с самозанятыми лицамиавтор упомянул об одном интересном случае.

Если юридическое лицо пытается перевести деньги индивидуальному предпринимателю, с банковской точки зрения, это является платежом физическому лицу, которое удерживает процент от снятия наличных. Кроме того, он учитывается в рамках лимита на снятие средств. В результате я удивляюсь, например, тому, что банк удержал 20% от следующего платежа.

Итак: я изучил эту ситуацию и пришел к некоторым выводам.

Банки не являются налоговыми агентами, они просто посредники. Они не имеют права взимать налоги. Другой случай, когда банк удержал комиссию в качестве «возмещения» — это более вероятно (проверьте счет-фактуру банка).

Самозанятые лица платят собственный налог — 4% для физических лиц и 6% для юридических лиц.

Дополнительный подоходный налог может быть взыскан только в одном случае — если самозанятый зарабатывает более 2,4 млн. в год (хотя в принципе это не редкость). Этот случай проиллюстрирован вПисьмо Федеральной налоговой службы от 20 февраля 2019 года n СД-4-3/2899@..

В этом случае индивидуальный предприниматель или юридическое лицо теряет право на применение НДФЛ на дату (включая суммы, превышающие 2,4 млн фунтов стерлингов). Однако банки не имеют права автоматически начислять НДФЛ.

Существует также возможность мошенничества. Вы должны выбрать честный банк.

Других известных причин для решения этой проблемы нет.

Резюмируем

Работать с самозанятым человеком выгодно и легко. Просто переведите ему сумму и попросите выдать чек. В большинстве случаев проблем быть не должно (кстати, за три года работы в штате у меня ни разу не было проблем).

Иногда возникают проблемы в этом отношении. Но в большинстве случаев решение уже найдено.

Может ли самозанятый открыть свой интернет-магазин?

Закон 422-ФЗ не запрещает индивидуальным предпринимателям создавать интернет-магазины. Однако необходимо учитывать ограничения.

Будучи индивидуальным предпринимателем, вы не можете продавать товары. Единственный возможный вариант — это производство собственной продукции.

Например:.

- Мыло ручной работы.

- ювелирные изделия и аксессуары, и

- игры, …

- Одежда, выкроенная и сшитая по вашим размерам

- Экологическая косметика

- Сувениры

- Элементы декора интерьера,.

- Кожаные изделия,.

- Флористика: композиции из искусственных и живых цветов,.

- Обувь из войлока.

- кондитерские изделия и т.д.

Также можно продавать различные услуги.

Налогоплательщики NPA не имеют права нанимать работников и поэтому должны управлять собственным магазином. Если самозанятый заключает трудовой договор с профессионалом, его статус автоматически аннулируется. В этом случае, если у них еще нет ИП, они должны создать ИП и выбрать общий или упрощенный режим налогообложения, в зависимости от цели и деталей их бизнеса.

Годовая прибыль от бизнеса не должна превышать лимит в 2,4 миллиона. Это также является причиной перехода в другой статус и организационную форму, что позволяет продолжить развитие и масштабирование бизнеса.

Более того, есть одна загвоздка. Индивидуальные предприниматели не могут продавать товары, облагаемые акцизами или наценками, отдельно от товаров других лиц; к 2025 году маркировка должна стать обязательной для всех без исключения групп товаров в Российской Федерации. Таким образом, если этого не произойдет, даже самозанятые лица, возможно, больше не смогут продавать собственную продукцию.

Существует возможность изменения закона.

Лучшей платформой для запуска небольшого магазина, предлагающего уникальные ремесла и услуги с особым статусом, являются социальные сети.

Кто является самозанятым?

Ключевые критерии выбора

Прежде чем решить, являетесь ли вы индивидуальным предпринимателем или самозанятым и будет ли вам лучше иметь интернет-магазин, ответьте на несколько ключевых вопросов

1. Чем именно собираетесь заниматься?

Если вы лично оказываете услуги клиентам или продаете собственные изделия ручной работы, вам необходим статус самозанятого. Как уже было сказано, вы можете открыть интернет-магазин по продаже мыла ручной работы, игрушек, выпечки и других изделий ручной работы и добиться успеха в социальных сетях.

Однако если вы хотите вести традиционный розничный интернет-магазин с отдельным сайтом, продающим различные брендовые товары, стоит создать индивидуальное предпринимательство и выбрать другой налоговый режим; перепродажа НДП запрещена.

Для некоторых видов деятельности может потребоваться юридическое лицо.

2. С кем планируете работать?

Если это только физические лица, то достаточно самозанятости. Если большинство клиентов — организации, целесообразно рассмотреть возможность открытия индивидуального бизнеса. Юридические лица более уверены в индивидуальных предпринимателях.

3. На какой доход ориентируетесь?

Если примерная сумма не превышает 2,4 млн рублей в год, то выгоднее устроиться в качестве индивидуального предпринимателя. Это +/- 200 000 в месяц.

Для более амбициозных целей следует выбрать индивидуальный бизнес. Однако не стоит торопиться: вы можете начать с режима NPA и перейти к другой системе, если прибыль будет стабильно расти.

4. Нужна ли будет дополнительная рабочая сила?

Решите с самого начала: справитесь ли вы с управлением интернет-магазином или вам нужна срочная помощь. Имея небольшой ассортимент и посредственный поток заказов, вы можете попробовать работать самостоятельно в качестве индивидуального предпринимателя. И вам даже не нужно поддерживать для этого сайт.

Если ваши показатели продаж начинают расти или вы хотите расширить свой бизнес, вам потребуется нанять сотрудников. В противном случае вы рискуете не справиться с нагрузкой. После того как вы официально наняли хотя бы одного специалиста, вам необходимо заняться бизнесом индивидуально.

5. Будете ли привлекать партнеров?

Вы можете открыть бизнес только с партнером — компанией с ограниченной ответственностью (LLC). И индивидуальное предпринимательство, и самозанятость предполагают работу на себя, без дополнительных учредителей.

Эти пять пунктов являются основными критериями выбора, на которые вы должны ориентироваться при принятии решения