- Возможно ли отказаться от страховки при оформлении кредита?

- Можно ли отказаться от страховки на уже действующем кредите?

- Инструкция по отказу от страховки на потребительском кредите

- Какие документы приложить к заявлению?

- Расчёт переплат по кредиту с учётом страховки

- Обязательно ли страхование кредита

- Что такое кредитное страхование? Каковы причины этого?

- Виды кредитного страхования

- Добровольное

- Как отменить страховку

- До подписания кредитного договора

- После получения кредита

- Что предлагает страхование заемщикам?

- Что такое групповое страхование?

- Срок исковой давности по возврату страховки по кредиту

- Вернуть страховку по кредиту в 2022 году

- Возврат денег по страховке в период охлаждения

- Отказаться от страховки и вернуть деньги после 14 дней

- Возврат части страховки при досрочном погашении кредита

- Коллективная страховка : особенности возврата средств при страховании кредита

- Возврат в Сбербанке и ВТБ

- Возврат страховки: как быстро реагирует банк

- Тест: Узнайте можно ли вернуть страховку по кредиту

- Законодательная база

- Какая страховка обязательна, а какая нет?

- Условия страхования в договоре с банком

- Как отказаться от страховки?

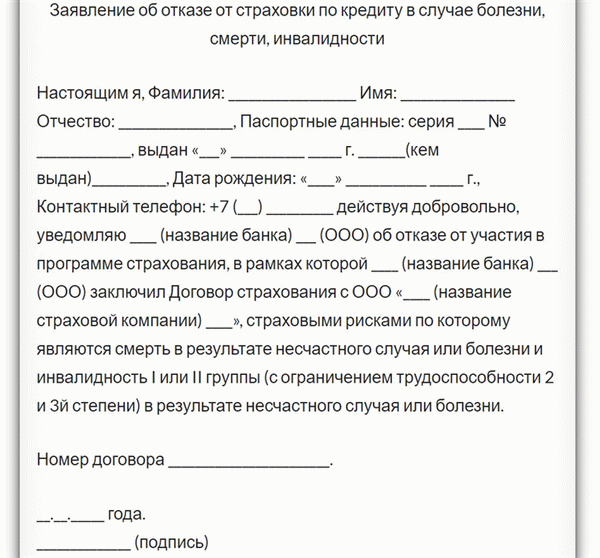

- Образец заявления на отказ от страховки

Страхование кредита — это договор, который защищает кредиторов и заемщиков в случае непредвиденных обстоятельств. Это означает, что если заемщик по какой-либо причине не сможет погасить кредит, страховая компания внесет за него залог.

Страховые полисы могут охватывать различные виды страхования

- Страхование жизни и здоровья

- страхование имущества, и

- Страхование от потери права собственности.

В зависимости от типа кредита банк может предложить один или несколько вариантов страхования. Как правило, услуги страхования предоставляет дочерняя компания или филиал банка-кредитора. Банки интересуются количеством выданных полисов за проценты, выплаченные страховой компанией.

Однако это выгодно и для заемщика. Им не нужно беспокоиться о потере своего имущества в случае безработицы или других форс-мажорных обстоятельств.

Возможно ли отказаться от страховки при оформлении кредита?

Прежде чем ответить на этот вопрос, необходимо разобраться в понятии обязательного и добровольного страхования. Обязательное страхование включает в себя страхование имущества при ипотеке и автострахование при автокредитовании. К необязательным видам страхования относятся страхование жизни и здоровья, титульное страхование и страхование по безработице.

Большинство добровольных видов страхования можно отменить. Сотрудник банка предоставит вам договор, который вы должны очень внимательно прочитать. Там написаны условия и положения.

На этапе подачи заявки на кредит сотрудники банка должны обсудить, является ли кредит обязательным и повлияет ли отказ от страховки на процентную ставку. Затем заемщик решает, принять ли ему условия банка или поискать другой вариант.

Важно: Заявления об отказе от страховки должны быть поданы в течение 14 дней после получения кредита. Ранее этот срок составлял до пяти дней. Заемщик должен подать в банк письменное заявление. После рассмотрения заявления страховой полис закрывается.

Обычный период ожидания составляет две недели. В течение этого периода полис может быть закрыт с возвратом уплаченных денег. Более длительный срок может быть указан в договоре с компанией.

Если срок не соблюден и заявление подано позже, заемщик не имеет права на возврат средств, за исключением некоторых случаев, хотя заемщик также имеет право расторгнуть договор страхования.

Банк не может заставить заемщика выполнить договор, так как прекращение страхования требуется по закону. Однако в результате принятого решения программа кредитования может измениться. Процентные ставки могут увеличиться. Об этом стоит спросить сотрудников банка.

Можно ли отказаться от страховки на уже действующем кредите?

В соответствии с действующим законодательством договор страхования может быть расторгнут в любое время. Это относится к добровольному страхованию. У заемщика есть две недели, чтобы вернуть деньги, уплаченные страховой компании.

Однако полис может быть аннулирован и после окончания периода ожидания. Существуют различные причины для отмены полиса с возвратом денег

- Переплата страховых взносов,.

- досрочное заключение кредитного договора; и

- досрочное прекращение договора страхования по другим причинам.

Перед подписанием договора внимательно прочитайте правила страхования и условия аннулирования полиса. Независимо от преобладающей практики, банки могут устанавливать свои собственные правила.

Инструкция по отказу от страховки на потребительском кредите

Если кредит еще не получен, в инструкциях есть только два пункта

- Найдите в договоре пункт о страховании.

- Отрицайте его.

Это очень просто. Однако в этом случае банк может отказать в кредите или установить процентную ставку на порядок выше. В этом случае целесообразно рассчитать оба варианта и выбрать тот, при котором переплата будет наименьшей.

Если кредит одобрен и выплачен, у заемщика есть другой вариант действий. Во-первых, они проверяют, укладывается ли жалоба в срок ожидания. То есть, через 14 дней после подписания договора. Если да, то необходимо сделать следующее

- подать в страховую компанию форму заявления об отказе от страховки. Вы можете сделать это, следуя свободной форме или шаблону. Рекомендуется заранее проверить, есть ли у страховой компании установленная форма заявления.

- Соберите необходимые документы и подайте их в компанию.

- Верните свои деньги.

- Узнайте, не изменились ли условия кредитования из-за отказа. Правильнее будет сделать это с самого начала.

Если кредитный договор расторгается в связи с досрочным погашением, излишек все равно может быть взыскан со страховки. Если страховка выплачивается в течение пяти лет, а кредит — в течение трех лет, заемщик имеет право на возврат средств за два года. Уточните в банке, в котором был взят кредит, точные требования к возмещению.

Там же можно найти список документации. Однако все банки предъявляют стандартные требования.

Какие документы приложить к заявлению?

Помимо указания в самом заявлении данных о личности заемщика, как правило, это паспорт, номер и дата договора, а также причина расторжения договора, заемщик должен приложить копии следующих документов

- паспорт, паспорт

- Страховой полис, а

- страховые квитанции или чеки.

Затем необходимо представить в банк форму заявления и копии документов. Получатель кредита может лично прийти в банк и передать его сотрудникам банка. Важно, что они должны запросить подтверждение того, что форма заявления была подписана и датирована.

В противном случае вам нечего будет доказывать, если заявление будет утеряно. Второй вариант — отправить его по почте. Оно должно быть отправлено заказным письмом вместе с описью вложений.

Почтальон сообщит вам дату отправки и поставит штамп. Опять же, это необходимо для того, чтобы гарантировать, что получатель получит документ. Недостатком такого подхода является то, что страховка используется в течение более длительного периода времени.

Таким образом, если возврат средств предоставляется, сумма возврата рассчитывается путем вычитания количества дней, в течение которых письмо находилось в пути.

Если все пункты соблюдены, заемщику остается только ждать решения: в течение 10 дней кредитор должен вернуть деньги. Однако на практике крайний срок может быть перенесен. В этом случае не оставляйте корпус без присмотра.

Если банк отказывается вернуть страховку, вам следует выяснить причину и попросить письменный ответ. Что делать дальше, зависит от обстоятельств.

- Отказ в течение льготного периода. В этом случае банк нарушает российское законодательство. Заемщик имеет право подать апелляцию в Центральный банк РФ. Онлайн-заявки можно подать на официальном сайте.

- Если время рассмотрения заявки слишком велико, стоит обратиться в Роспотребнадзор. После проверки банки часто ускоряют процесс.

- Суды — это крайний, но эффективный метод. Если банк не реагирует по-другому, а заемщик убежден в своей правоте, следует собрать необходимые документы и подать их в суд. Если банк выиграет дело, он возместит все страховые и судебные издержки.

Расчёт переплат по кредиту с учётом страховки

При оформлении кредита необходимо рассчитать, с какой страховкой или без нее он выгоднее. Для расчета переплат можно воспользоваться кредитным калькулятором.

Банки определяют процентную ставку по кредиту, а также размер страховки. Для разных банков этот показатель составляет от 0,1 до 2,5% от суммы кредита. Для простоты возьмем 2%.

Например, банк предлагает потребительский кредит на сумму 500 000 рублей. Приблизительная сумма страхового возмещения составит 10 000 рублей; при процентной ставке 18% заемщик преодолеет 150 904 рубля по кредиту через три года. Если банк заключает договор страхования, ставка снижается до 17%.

В этом случае сумма премии составит 10 000 рублей. Тогда переплата составляет 141 1897 рублей. Общая сумма переплаты составляет 151 897 рублей.

При таком расчете выгоднее получить кредит без страховки. Однако эта разница совсем не важна. Однако процентные ставки могут отличаться, и результаты также будут отличаться.

При этом важно помнить, что страхование защищает человека от силы. Иногда это может сэкономить деньги.

Страховые компании часто навязываются обществом и воспринимаются как бесполезные. Люди не хотят тратить на них деньги и считают, что они будут служить им в другом месте. Однако при ближайшем рассмотрении оказывается, что цель страхового полиса — защитить и банк, и заемщика.

В случае потери работы или случайной гибели имущество не переходит безвозвратно в собственность банка, а остается у владельца, и страховая компания помогает произвести выплаты. Кроме того, преимущества и недостатки кредитов со страхованием или без него необходимо рассматривать в каждом конкретном случае. Иногда выгоднее подписаться.

Однако каждый покупатель имеет право отказаться от необязательного страхования при получении кредита. Это ваш выбор.

Обязательно ли страхование кредита

Затем страхование. Многие клиенты боятся его как огня. Это неудивительно, поскольку российские банки сами печально известны тем, что предоставляют кредиты.

Однако кредитное страхование в первую очередь предназначено для поддержки самих клиентов. Страхование гарантирует защиту от чрезвычайных обстоятельств. Например, предположим, что у заемщика возникли форс-мажорные обстоятельства, и он не может осуществлять платежи.

Однако у него есть страховой полис, и любая дальнейшая переписка с банком переходит в юрисдикцию страховой компании. Страховая компания сама погасит непогашенный кредит. Не хорошо, а просто замечательно!

Однако, к сожалению, в нашей стране банки исказили этот идеальный образ. Страховые взносы слишком высоки, что значительно увеличивает стоимость кредитов. Вместо того чтобы использовать страховые продукты для плавного привлечения клиентов к кредитованию, менеджеры просто навязывают страховку, ставя заемщиков в безвыходное положение.

Типичная дилемма для банков — либо застрахованные кредиты, либо более высокие процентные ставки и более длительные сроки погашения. Это знакомо каждому, кто когда-либо брал кредит.

Что может сделать заемщик в этой ситуации? Во-первых, отказаться от кредита в конкретном банке и найти другого кредитора с более щедрыми условиями. Во-вторых, расторгнуть договор путем принудительного страхования. В России существует закон о правах потребителей, и принудительное исполнение услуг является .

Непосредственное нарушение (статья 16 ФЗ 2300-1 от 7 февраля 1992 года).

Заемщики могут даже обратиться в суд с фактом зарегистрированного обращения взыскания. Однако на практике доказать, что они были застрахованы, практически невозможно. Представитель банка указывает на тот факт, что клиенту была предложена альтернатива, он выбрал вариант страхования и взял кредит на основании договора и условий, установленных самим заемщиком.

Конечно, этот вариант нам не подходит.

Правильным решением для заемщика будет аннулировать страховой полис. И в этом ему поможет действующее законодательство (Указание ЦБ № 3854-У от 20. 11.

2015 г.). Помните сразу, что отказаться можно только от добровольного страхования. Некоторые кредиты страхуются в принудительном порядке, и с ними ничего нельзя поделать.

Это относится к обеспеченным кредитам, где обязательство по погашению является залогом актива. Это ипотечные кредиты (недвижимость) и автокредиты (каско).

Заемщики страхуют приобретаемую ими недвижимость от всех возможных убытков, которые могут возникнуть во время действия кредитного договора. Ипотечные кредиты, обеспеченные государством, включают обязательство кредиторов по страхованию жизни. Опять же, это обязательно и разрешено законом.

С другой стороны, добровольное страхование может быть отменено. Поскольку никто не может заставить получателя кредита гарантировать жизнь и здоровье, заемщик может отказаться от навязанного страхового продукта (статья 935 Гражданского кодекса). Добровольное кредитное страхование определяется как

- Жизнь и здоровье.

- Трудоспособность (потеря работы), и

- титульное страхование (для ипотечных кредитов); и

- Деловой риск (страхование бизнеса); и

- инвестиции, гарантии и поручительства и т.д.

Список программ добровольного страхования огромен. И в некоторых случаях имеет смысл оформить страховку. Однако только вам решать, нужно ли вам кредитное страхование. Закон определяет обязательный случай для страхования, остальное — ваш выбор.

Что такое кредитное страхование? Каковы причины этого?

Страхование часто рассматривается как прихоть банков и попытка заработать на нерадивых клиентах (хотя это тоже вполне допустимо). Но давайте подойдем к этому вопросу с другой стороны.

Зачем вам нужно страхование? Обычная практика — гарантировать возврат кредита в случае, если с заемщиком что-то случится.

Если вы одалживаете деньги на длительный срок, как вы можете быть уверены, что вся сумма будет возвращена вовремя? А банки дают деньги в долг миллионам клиентов.

Должен ли он в таком случае рисковать смертью, безработицей или серьезной болезнью? В случае непредвиденных событий страховые компании могут помочь компенсировать возникшие убытки.

Ни при каких обстоятельствах не навязывайте клиенту, который пытается продать страховой полис или просто ввести в заблуждение, банк не потерпит некорректного поведения со стороны сотрудников банка. В этот момент возникает торговая составляющая, на которой банк получает дополнительную прибыль. Кроме того, банки не являются благотворительными организациями, поэтому не стоит их винить.

Однако соблюдение закона — это их прямая обязанность, и мы должны следить за тем, чтобы они не бросили его на произвол судьбы…». Обманутому заемщику.

Поручиться за себя или свое имущество при получении кредита можно во всех кредитных учреждениях. Вы можете отказаться от ипотеки, автокредита, потребительского кредита или договора о кредитной карте. Но всегда ли это обязательно? Нет, это не всегда так. Это объясняется далее в этом разделе.

Виды кредитного страхования

Добровольное

Страхование включает:.

- Жизнь и здоровье. Страховщики обеспечивают покрытие в случае смерти или инвалидности заемщика. Это самый популярный полис для потребительской веры.

- Риск потерять работу. Обратите внимание, что страховой случай возникает только в случае ликвидации компании или увольнения работника. Если он уволится по собственному желанию, страховых выплат не будет.

- Название. Этот тип полиса применяется к ипотечным кредитам — защищает безопасность перепродажи.

- Каско. Несмотря на предпринятые некоторыми банками меры по включению данной политики в кредитные договоры, она является необязательной.

Страховые услуги, включая кредиты, регулируются одновременно рядом законодательных актов.

- Закон о защите прав потребителей.

Таким образом, приобретение страховки жизни и здоровья при получении кредита является необязательным. Однако есть исключение — страховые полисы при оформлении кредита под залог (ипотеку). В некоторых случаях автокредиты (Hull Premium).

Каско не является обязательным, но некоторые банки значительно повысят ставки по автокредитам, если вы откажетесь работать со страховщиком.

Сравните процентные ставки ВТБ по новым автокредитам:.

- 16,9% — с КАСКО и без страхования жизни, и

- 14,9% — с КАСКО, но без страхования жизни, и

- 12,9% — все сросшиеся.

Разница составляет 4 процентных пункта.

Как отменить страховку

До подписания кредитного договора

Первый случай, который следует рассмотреть, является самым простым. Если вы обнаружите, что ваш кредитный договор содержит пункты о страховании жизни, здоровья или других видов страхования, вы можете отказаться от этих дополнительных услуг. Опять же, помните, что банки могут отказать в предоставлении кредита на определенных условиях.

Часто кредиторы не скрывают, что кредиты со страховкой имеют более низкие процентные ставки, чем кредиты без страховки.

Однако не спешите соглашаться на условия. В любом случае, потратьте немного времени на расчет ежемесячных платежей. Ваш процент за номерной знак может быть гораздо выше, чем по полису, не включающему страховку. Или же все может быть наоборот.

Мы хотим сказать вам: внимательно прочитайте его, рассчитайте 100 раз и оцените результаты.

Изучите этот вопрос подробнее. Как я могу отказаться от дополнительных услуг после подписания документа?

После получения кредита

В этом случае возможны два варианта развития событий

- После подписания договора вы решаете отказаться от полиса в течение «периода ожидания». Мы рассмотрим, что произойдет дальше в этот период.

- Когда «период паузы» уже закончился, нежелательные выплаты по полису наблюдались очень медленно.

Период отзыва» — это период, в течение которого заемщик может отказаться от страхового полиса и получить обратно деньги, уплаченные за полис.

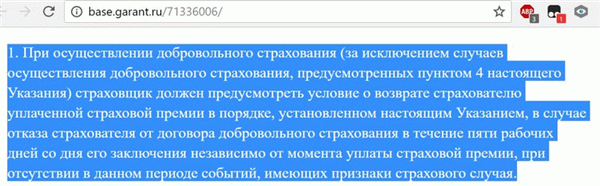

С 1 января 2018 года, согласно указанию Центрального банка России, от страховки можно отказаться в течение 14 дней (ранее было пять дней).3854-У от 20. 11. 2015.

Для этого необходимо обратиться в свою страховую компанию с заявлением об отзыве. Вы можете заполнить любую форму или получить бланк заявления об увольнении в организации.

Обязательные сведения:.

- Ваше имя, паспортные данные.

- Детали контракта,.

- дата, подпись.

Я хотел бы еще раз обратить ваше внимание на следующее. Если вы присоединяетесь к индивидуальному, а не групповому страховому полису, вам нужно обратиться в страховую компанию, а не в банк. В конце статьи я объясню, чем они отличаются. Если вы обратитесь в банк, вам сообщат, что у вас есть 14 дней, чтобы обратиться к страховщику, но срок истек.

Если вы откажетесь от договора, уплаченные вами страховые взносы будут полностью или частично возвращены. Это зависит от того, как долго действует полис и условия кредитования.

- Если договор не действует, возврат 100%, с

- частичный возврат уплаченной премии с учетом количества дней, прошедших с момента подписания документа; и

- отказ от возврата при наступлении страхового случая.

Что предлагает страхование заемщикам?

До сих пор мы рассматривали способы исключения страхования из кредитного договора. Но следует ли это делать во всех случаях кредитования? Статистика погашения кредитов в нашей стране показывает, что уровень просрочки начал немного снижаться по сравнению с 2016 и 2017 годами.

Уверены ли вы в стабильности своего здоровья и своего финансового положения в ближайшие годы? Если да, то защищены ли вы и ваша семья от проявлений силы?

Я не думаю, что каждый может ответить на этот вопрос положительно. Поэтому я хотел бы взглянуть на другую сторону медали.

Что дает страхование заемщику?

- Если вы потеряете работу, вы можете использовать его для оплаты взносов по текущему кредиту, пока вы ищете новую работу.

- Если наступает страховой случай, который наносит ущерб вашей жизни и здоровью, долг выплачивает страховая компания.

- У вас и ваших близких не будет судебных исков, штрафов, пеней и других санкций.

- Ваша кредитная история не будет уничтожена.

В любом случае, страховые полисы являются необязательными почти для всех видов кредитов. Это зависит от вас.

Могу ли я аннулировать свой полис после 14-дневного «периода ожидания»? Это гораздо сложнее, чем в предыдущих случаях.

Самое полезное здесь — это кредит и страховка.

Они разъясняют условия жалобы. Например, в случае досрочного погашения кредита. Вам нужна помощь адвоката, но эта статья не претендует на роль адвоката.

Что такое групповое страхование?

Так называемое групповое страхование — одна из наиболее часто обсуждаемых тем в интернете в наши дни. Чем оно отличается от индивидуального страхования?

Индивидуальный — это договор между заемщиком и страховой компанией. Там нет третьей стороны. Поэтому все вопросы, касающиеся уплаты страховых взносов и досрочного расторжения договора, должны решаться в частном порядке со страховой компанией. Существует установленный законом срок отзыва, а остальные нюансы оговариваются в договоре.

В настоящее время групповое страхование рассматривается как лазейка, позволяющая избежать массовых отказов заемщиков от кредитов, а также как вариант для финансовых учреждений и страховых компаний.

Дело в том, что договор заключается между банком и страховщиком. Заемщики просто заполняют форму заявления, чтобы присоединиться к плану страхования вместе с другими заемщиками. Отсюда и группа имен.

В случае падения, вернуть деньги практически невозможно, так как документы со страховой компанией не подписаны. Суды встанут на сторону банков и страховых компаний. Добровольно присоединяйтесь и добровольно уходите.

Примечание: 14-дневный период возврата не распространяется на групповое страхование. Внимательно прочитайте кредитный договор. Для чего вы его подписываете?

Срок исковой давности по возврату страховки по кредиту

Страхование досрочного погашения может существенно повлиять на ваш кошелек, если банк откажется выплачивать вам кредит. Кроме того, банки часто отказываются возвращать заемные средства, если они погашены досрочно. Даже если финансовое учреждение не соглашается выполнять некоторые из указанных обязательств, все равно можно обратиться в суд.

Например, попытаться добиться справедливости через суд. Обратитесь в судебные органы, которые займутся исполнением взыскания с банка.

Один из самых эффективных способов досрочного восстановления кредитного страхования — обращение в суд. Вы можете подать заявку в любое время. Например, даже если клиент банка вовремя погасил задолженность.

Однако важно отметить, что существует срок давности по искам о страховых выплатах по несчастным случаям. Срок давности по искам о страховании кредитов составляет три года.

Если срок исковой давности истек, суд может принять иск, но не будет его рассматривать. Страховщику достаточно просто указать, что срок истек. Течение срока исковой давности начинается с даты подписания документов. Он также может начинаться с даты начала действия страхового полиса.

Возврат средств осуществляется только в течение 14 дней с момента заключения договора страхования. Если этот срок прошел, вы сможете вернуть свои деньги, только если докажете в суде, что страхование является незаконным. В противном случае процесс аннулирования не будет действительным.

Вернуть страховку по кредиту в 2022 году

После подписания контракта трудно восстановить гарантии возврата кредита. Чтобы минимизировать потери, рекомендуется отказаться от страхования возврата кредита при подписании договора. Если клиент так поступает, он экономит деньги, поскольку ему не приходится платить за услуги, которыми он не пользуется.

Таким образом, не будет причин для разногласий или других споров.

Единственная проблема заключается в том, что отказаться от полиса бывает непросто. Часто банки просто не удосуживаются сообщить вам о наличии страховки в общем списке услуг, перечисленных в договоре. Сотрудники банка могут попытаться убедить вас в том, что дополнительное страхование является обязательным.

В противном случае кредит не будет предоставлен.

После подписания договора досрочное погашение грозит клиенту особенно значительными расходами. Хотя вернуть страховку после досрочного погашения кредита все же возможно, процесс погашения существенно отличается от официального отказа. Кроме того, процесс возврата средств по страхованию кредита в случае досрочного погашения может существенно отличаться в зависимости от того, когда заемщик произвел погашение.

Возврат денег по страховке в период охлаждения

Необходимо рассмотреть вопрос о возможности возврата страховки по кредиту в период приостановления. Например, если кредит и страховка были подключены недавно (с момента подключения услуги прошло не более 14 дней), возврат средств может быть осуществлен без проблем. Достаточно воспользоваться преимуществами, которые предоставляет платежный период клиентам банка.

Если период отказа еще не прошел, аннулирование кредитного страхования — довольно простая процедура, включающая всего три шага.

- Внимательно изучите информацию, указанную в документе. Помимо основного текста, всегда учитывайте приложения к договору. В документе обычно содержится информация о периоде отзыва, в том числе о том, когда начинается и когда заканчивается период защиты. Если срок его действия еще не истек, вы можете перейти к следующему шагу.

- Заполните заявление на получение возмещения от вашей кредитной страховки. Затем вы должны отправить это заявление своему страховщику. О том, как заполнить заявление, можно узнать на сайте страховщика. Вы можете заполнить заявление по образцу, представленному на сайте. Вы можете подать заявку, но не на всех платформах.

- Дождитесь принятия решения и верните свои деньги. Обычно возврат денег занимает 7-10 дней. Хотя, возможно, удастся сократить сроки. Причинами сокращения сроков может быть лояльность клиентов или понимание того, что других вариантов нет и что промедление — это потеря времени.

Если все пройдет успешно, деньги будут возвращены на счет, указанный заявителем в анкете при аннулировании полиса. Если вы хотите перевести деньги, которые вы копите, на погашение основной суммы кредита, вам нужно будет сделать это самостоятельно.

Отказаться от страховки и вернуть деньги после 14 дней

Одной из основных причин аннулирования кредитного страхования является доказательство того, что потребитель был введен в заблуждение. В таких случаях возврат средств может быть осуществлен даже по истечении 14-дневного срока возврата. Однако в таких случаях ситуация намного сложнее.

Хотя клиенты могут отменить свой полис, возврат средств не всегда возможен. Политика должна допускать возврат средств. Однако вы все равно не сможете получить все свои деньги обратно, потому что страховка закончилась. На практике клиент пользуется услугой некоторое время и должен заплатить за это время.

После того как страховка выплачена (поскольку прошло 14 дней) и вы решили получить свои деньги обратно, вы можете написать заявление в свою страховую компанию. Получив решение страховой компании, вы можете решить, что делать дальше. Если компания решит отказать, стоит обратиться в суд.

Если вы получили отказ от судебных органов, вы должны принять его.

Возврат части страховки при досрочном погашении кредита

Возврат страховки за счет досрочного погашения кредита является логичным следствием сложившейся ситуации. Однако погасить кредит досрочно не так-то просто. Если кредит погашается досрочно, страховщики редко соглашаются возвращать предварительно уплаченные страховые взносы.

Если этот пункт не включен в полис, обычно деньги не возвращаются, но если в полисе указано «досрочное погашение», можно рассчитывать на возврат.

То, насколько вероятно, что вы сможете вернуть свои деньги через суд, зависит от деталей договора, на основании которого был создан полис, и от того, включена ли в него досрочная выплата. Однако, независимо от обстоятельств, перед обращением в суд вам следует связаться со своим страховщиком. Если они откажутся, вы можете обратиться в суд и взыскать премию за досрочную выплату.

Коллективная страховка : особенности возврата средств при страховании кредита

В случае связанных групповых полисов основная ошибка заключается в том, что вместо погашения долга вы теряете время. В этом случае необходимо реагировать на ситуацию как можно быстрее. Лучше всего, если вы сможете вернуть деньги за безопасность в течение двух недель.

Часто сотрудники кредитных организаций говорят вам, что вы не можете получить свои деньги обратно в соответствии с коллективным трудовым договором. Однако даже если сотрудники банка скажут вам об этом, вы все равно должны заполнить анкету. Если вы обратитесь в суд, это поможет вам доказать свою правоту.

Вы можете получить бланк в офисе кредитной компании или нарисовать его самостоятельно. Если вы получите официальный отказ, вы можете обратиться в суд, где, скорее всего, выиграете свое дело.

Возврат в Сбербанке и ВТБ

Как вернуть страховку из Сбербанка и ВТБ интересует многих, ведь это крупнейшие банки России, в которых большинство граждан получают кредиты Сбербанк предлагает рынок кредитного страхования, то есть вы можете получить страховку для своей кредитной карты, но платить за нее придется самостоятельно. Если вы являетесь заемщиком Сбербанка, вы должны быть знакомы с оттенками возмещения этих банков.

Если у вас есть кредит в ВТБ, вы также можете отказаться от него. От страховки необходимо отказаться в течение двух недель; если у вас есть кредит в Сбербанке, то существует период ожидания по всем видам кредитов; Сбербанк может вернуть часть денег, потраченных на страховку, но у него много условий и сроков. Например, процентные ставки растут.

Чтобы отправить документы в страховую компанию, вы можете прийти в Сбербанк и воспользоваться его услугами в качестве посредника. Особенно если страховые услуги предоставляются дочерними компаниями этих банков.

Возврат страховки: как быстро реагирует банк

Большинство банков соблюдают правила и 14-дневный период ожидания.

Срок возврата средств с даты подачи заявления.

Заемщики имеют право отказаться от страхового полиса в течение 14 дней с даты подписания договора со страховой компанией.

Тест: Узнайте можно ли вернуть страховку по кредиту

- Минимальное количество вопросов.

- Четкие результаты со ссылками на закон

- Простые для понимания объяснения

- Занимает всего несколько минут

Законодательная база

Деятельность банков и страховых компаний регулируется законом. Отношения между клиентом и банком регулируются договором и законом: согласно Указанию Центрального банка РФ от 20 ноября 2015 года N 3854-У, страховые компании обязаны предоставить возможность отказаться от необязательного страхования в течение 14 дней после заключения договора. Эта директива также распространяется на кредитное страхование.

Согласно Директиве, которая вступила в полную силу 1 июня 2016 года, у клиентов есть возможность отказаться от полиса. Это возможно, если с даты заключения прошло 14 дней и в течение этого пятидневного периода не наступил страховой случай; обратите внимание, что 14 дней не считаются календарными.

Этот срок не имеет отношения к выплате страховых возмещений, а исчисляется с даты заключения договора. Поэтому, если договор заключен, но оплата произведена только через 13 рабочих дней, договор может быть аннулирован только на один рабочий день. Приказ Банка России зарегистрирован в Министерстве юстиции под номером N 41072 с 12 февраля 2016 года.

Страховщикам был предоставлен льготный период для подготовки к изменениям: 1 июня 2016 года нововведение вступило в полную силу. Согласно данному законодательству, страховщики должны расторгнуть полис и вернуть деньги в течение 10 дней. Возврат составляет 100% от уплаченной суммы, но за вычетом количества дней, в течение которых клиент был застрахован.

Например, если страховка аннулируется по истечении трех рабочих дней, клиент получит полный возврат уплаченной суммы за вычетом трехдневной премии. Страхование регулируется статьей 935 Гражданского кодекса РФ. Четко указано, что страхование жизни или здоровья является необязательным.

Закон о защите прав потребителей также на стороне заемщика. Согласно формулировке закона, никто не имеет права связывать получение услуги (кредита) с покупкой другой услуги (страховки). Если вам выдали страховку и вы ошибочно полагаете, что она обязательна, вы должны обратиться в суд и вернуть страховку.

Поэтому важно понимать, какие полисы кредитного страхования можно аннулировать, а какие являются обязательными.

Какая страховка обязательна, а какая нет?

Закон предусматривает, что страхование жизни является необязательным для заемщиков. Мы выяснили, что страхование жизни является необязательным. К сожалению, практика получения кредитов отличается от того, что ожидается по закону.

На практике банки были замечены в принуждении клиентов к добровольному и обязательному страхованию кредитов; нововведение от 1 июня 2016 года защищает клиентов, поскольку они могут отказаться от навязанной страховки, если смогут сделать это в установленные сроки. Такие полисы обязательного страхования обычно применяются к следующим группам кредитов.

- Потребитель,.

- Ипотека,.

- Транспортное средство, и

Клиентов заставляют оформлять страхование жизни и здоровья, страхование на случай безработицы, страхование от ущерба имуществу, а в случае автокредитов — каско. Все это делается с единственной целью — снизить риск банка. Оформление страховки минимизирует риск невозможности погашения кредита в случае наступления страхового случая.

Страхование не очень принято в России, но это инструмент, который может обеспечить безопасность заемщиков.

Из всего перечня страховок обязательным является страхование имущества, которое вы покупаете. Например, если вы покупаете квартиру с помощью ипотечного кредита. В этом случае банк имеет право потребовать приобретения страховки, что регулируется статьей 935 Гражданского кодекса и статьей 31 Закона об ипотеке.

Страхование жизни, труда и титула необязательно, даже если банк настаивает на обратном.

Условия страхования в договоре с банком

Условия страхования кредита изложены в договоре. Поэтому освоить его несложно. Банк отправляет платеж в саму страховую компанию, которая может не требовать оплаты другого страхового полиса.

В идеале не следует оформлять страховку до подписания договора. Для этого необходимо ознакомить их со всеми условиями кредита до того, как ваша подпись появится на документах.

Помимо того, что вы спросите сотрудника банка, вам также следует внимательно изучить договор. Например, ниже приведен договор потребительского кредита банка «Ренессанс Кредит», согласно которому клиент получает страховку. В таких случаях клиент может попытаться отказаться от страховки до оформления полиса.

В очень редких случаях это может не повлиять на получение кредита. Банки могут отказать в выплате без объяснения причин. Однако истинная причина заключается в том, что вам отказали в страховании.

Другой вариант — банк может согласиться, но предложить более высокую процентную ставку. Можно ли воспользоваться новеллой закона и заключить с банком договор на выгодных условиях, отменив навязанную страховку?

Как отказаться от страховки?

Рассмотрим пример заявки: вы подали заявку на получение автокредита в банке ВТБ. Процентная ставка составляет 7,9% годовых, но она действует только в том случае, если у вас есть страхование жизни. Если вы откажетесь от страхования, вам могут отказать в выдаче кредита или предложить гораздо более высокую годовую процентную ставку.

После изучения всех условий договора приходит понимание, что требуется кредит. Условия предоставления кредита следующие

| Срок кредитования. | 3 года |

|---|---|

| Сумма кредита | 1 миллион рублей |

| Годовая процентная ставка | 7.9%. |

| Страхование жизни | 62, 400 РУБ. |

| Дата заключения договора. | 2016. 01. 12 |

Мы обнаружили, что страхование увеличивает кредиты на 6,24%. Это составляет примерно 2% в год. Это изменит эффективную ставку по кредиту с 7,9% до примерно 9,9% в год.

Согласно кредитному договору, вашим страховщиком является ВТБ Страхование, дочерняя компания банка ВТБ. Предположим, что банк одобрил кредит, и вы подписали договор в четверг 1 декабря.

У вас есть 14 дней с этой даты, чтобы отказаться от полиса страхования жизни. Поэтому вы должны отправить запрос на снятие средств в банк до 17 декабря; отсчет 14 рабочих дней начинается на следующий рабочий день после даты подписания договора. Чтобы аннулировать полис, вы должны представить в банк

- предложение расторгнуть договор, а также

- копия договора; и

- чек или другой документ, подтверждающий оплату премии

- копия паспорта застрахованного лица; и

Документы можно принести лично, но обязательно в офис страховщика. Документы также можно отправить по почте, но обязательно заказным письмом с описью документов. Первый способ лучше, поскольку он позволяет вернуть большую часть страховой премии за вычетом количества дней, в течение которых действовала страховка.

Действие страхового полиса заканчивается с момента получения заявления страховой компанией. После предоставления всей документации в страховую компанию возмещение по счету будет произведено в течение 10 рабочих дней.

На практике банки, как показывает практика, затягивают этот процесс, превышая установленный законом лимит в 10 рабочих дней. По истечении этого срока можно связаться со страховщиком, чтобы подать новый запрос и проследить за процессом. Средства будут возвращены в течение одного месяца, говорится в обзоре.

Образец заявления на отказ от страховки

В идеале, при обращении к своему страховщику попросите его предоставить вам образец формы отзыва. Вы можете отправить форму самостоятельно. Обязательно укажите следующее.

- Паспортные данные,.

- детали вашего контракта, а также

- причины вашей жалобы,.