- Образец заявления на детей

- Заявление в связи с расходами на лечение и лекарства

- Заявление при совершении операций с имуществом

- Об авторе.

- Образец заявления на возврат суммы излишне уплаченного налога для получения вычета

- Налоговые скидки

- Почему и когда я должен подать заявление на скидку?

- Формы и образцы заявлений на персональные скидки

- Как подать заявление на получение скидки

- Первая часть заявления

- Вторая часть бланка заявления

- Третья часть формы заявления

- Образец заявления на детей

Налоговый кредит по НДФЛ — это отличный способ вернуть государству часть уплаченного подоходного налога. Это правовая система. Это способ государства побудить граждан к определенным действиям и поступкам, которые могут принести пользу. Например, рождение детей, оплата медицинского обслуживания, покупка дома на собственные деньги и т.д.

См. часть 2 Налогового кодекса РФ, которая является основным источником информации. Определены следующие виды льгот

- Стандартные (ст. 218 НК РФ), самые распространенные из которых — на детей.

- Социальные (статья 219 НК РФ). Сюда входит медицинское, образовательное, добровольное пенсионное страхование и страхование жизни.

- Недвижимость (статья 220 НК РФ), связанная с уменьшением налогооблагаемого дохода при покупке или продаже недвижимости.

- Профессиональный (ст. 221 НК РФ) — для доходов от частной практики или предпринимательской деятельности

- Инвестиции (ст. 219 (1) НК РФ) — вычеты при участии в инвестиционных фондах и продаже ценных бумаг.

В зависимости от заявленной скидки требуются различные формы заявления. Это означает, что формы заявления на получение налогового кредита немного отличаются для каждого из этих случаев. Ниже приведены формы для наиболее распространенных случаев.

Пособие по имуществу, пособие на ребенка и медицинское страхование. Бланки доступны для бесплатного скачивания в конце текста. Следующий шаг прост.

Создайте и распечатайте формы на своем компьютере. Или же распечатайте его и заполните форму от руки. Какой бы вариант вы ни использовали, помните: заявитель должен расписаться лично.

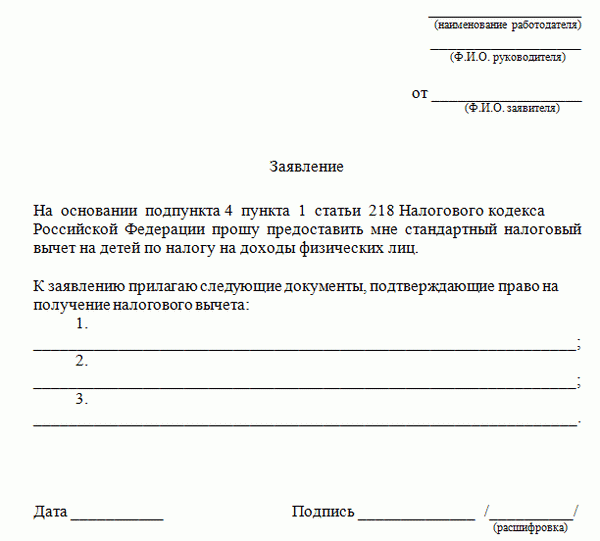

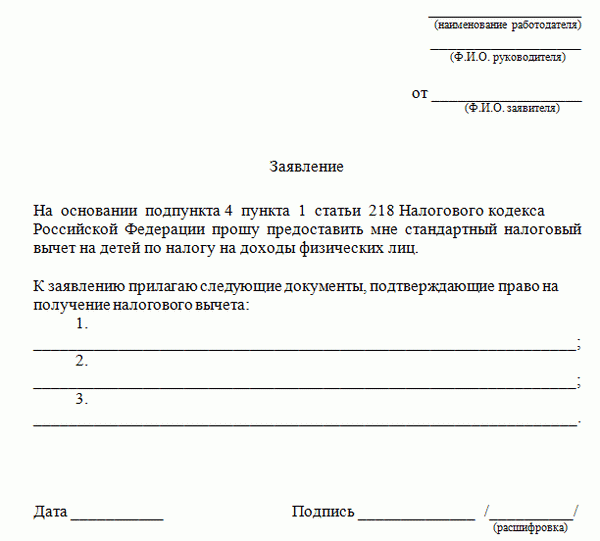

Образец заявления на детей

В большинстве случаев россияне используют стандартную скидку для детей. Заявление подается непосредственно работодателю путем предоставления вместе с заявлением ряда документов. На законодательном уровне не существует установленной формы для таких заявлений, однако необходимо соблюдать определенные правила.

Это форма заявления на получение налогового кредита, в которой уже учтены все требования.

Поскольку все регулярные пособия получают от работодателя, предлагаемая форма является универсальной. Единственное, что требует разъяснения, — это еще один подраздел раздела 218(1) Налогового кодекса. Согласно разделу 218-1 Налогового кодекса, существует налоговый кредит.

Работники имеют право на пониженную налоговую базу с первого месяца получения дохода, облагаемого по ставке 13%. По этой причине заявление о сокращении должно быть подано сразу после трудоустройства. Если работник не желает связываться со своим работодателем, он получит всю сумму переплаты в конце года после обращения в налоговые органы.

Заявление в связи с расходами на лечение и лекарства

Вы можете получить налоговый вычет от своего работодателя или налоговых органов на стоимость лечения или лекарств. Налоговый орган возвращает часть потраченной суммы в конце налогового периода на банковский счет физического лица, которая может быть востребована в течение трех лет с конца года, в котором были произведены расходы. Работодатели могут вернуть досрочно до конца года, перечислив всю сумму заработной платы без вычета НДФЛ.

При обращении в налоговую инспекцию достаточно 3 деклараций НДФЛ, 2 справок НДФЛ и квитанций о расходах.

Чтобы получить возмещение медицинских расходов от работодателя, необходимо представить в налоговые органы документ с информацией о конкретном налогоплательщике и заявление на получение медицинских налоговых вычетов. Документы должны быть в следующем формате

В бланке заполняются только необходимые строки. Ненужные предметы остаются пустыми.

Налоговый орган должен рассмотреть заявление в течение 30 дней. Далее выдается уведомление, подтверждающее, что налогоплательщик имеет право на определенную сумму социального вычета. Она выплачивается работнику компанией постепенно.

Заявление при совершении операций с имуществом

Закон предусматривает два случая, когда человек имеет право на имущественные вычеты от своего работодателя

- Физическое лицо потратило деньги на строительство или покупку недвижимости или земельного участка для строительства индивидуального жилого дома (статья 220, пункт 3, раздел 1 Налогового кодекса РФ).

- Работник понес расходы в связи с погашением процентов по предметному займу, выданному на строительство или приобретение недвижимости или земельного участка под строительство индивидуального жилого дома (статья 220, пункт 1, подпункт 4 НК РФ).

В противном случае работодатель должен удержать и уплатить полную сумму НДФЛ.

Если вы хотите получить компенсацию за деньги, потраченные на недвижимость или землю до конца года, вам следует обратиться к своему работодателю. Однако сначала вы должны найти заявление о предоставлении имущественного налогового вычета, заполнить форму и подать ее в налоговые органы.

После рассмотрения заявления гражданина налоговый орган соглашается или отказывает в возврате переплаты. Если ответ «да», работник должен подать работодателю уведомление, подтверждающее право на вычеты. Постепенно государство возвращает деньги налогоплательщику, выплачивая зарплату без вычета НДФЛ.

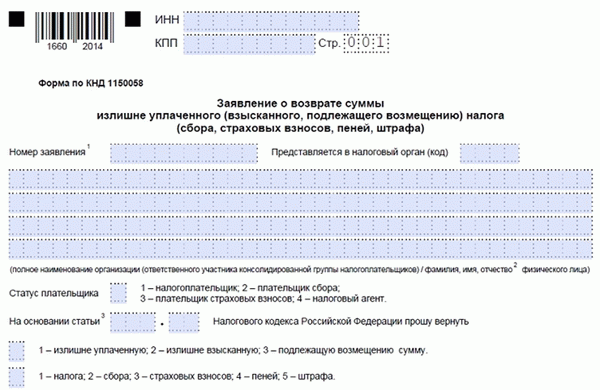

Если работодатель не имеет права предоставлять такую льготу, гражданин обращается непосредственно в налоговую инспекцию. В этом случае заявление о возврате излишне уплаченной суммы должно быть подано в соответствии со статьей 78 Налогового кодекса РФ. Необходимо заполнить следующую форму.

Его необходимо подать вместе со справкой 3-НДФЛ и комплектом документов, подтверждающих покупку (продажу) недвижимости. Оно должно быть подано в течение трех лет после года, в котором была совершена сделка с недвижимостью или транспортным средством.

Форма налогового кредита на недвижимость :

Об авторе.

Алена Мотрой — журналист, почти десять лет проработала в ведущих общественно-политических и деловых печатных изданиях Кишинева.

Доступны в форматах pdf и Excel. Вы можете открыть форму на своем компьютере и заполнить ее самостоятельно или распечатать форму и заполнить недостающую информацию ручкой (прописными буквами).

У вас не должно возникнуть проблем с заполнением формы заявления на получение налогового кредита. Всю необходимую информацию вы можете найти в нашей собственной документации и на нашем сайте. Главное помнить, что нужно быть внимательным.

Обратите внимание, что если вы меняете работу в течение года и в вашей налоговой декларации указано более одного работодателя, количество требований должно быть кратно плательщику, от которого вы требуете выплаты.

Заявление на возврат необходимо подать вместе с заполненной декларацией 3-НДФЛ и необходимым комплектом документов. Декларация должна быть либо заполнена в программе и распечатана на бумаге формата А4 (обычная альбомная бумага), либо написана от руки на том же бланке формата А4. Первый вариант, безусловно, стоит на первом месте, поскольку требует гораздо меньше знаний, но выбор остается за вами.

Образец заявления на возврат суммы излишне уплаченного налога для получения вычета

Под заголовком формы необходимо указать номер НДС. Физическим лицам не требуется KPP, так как у них его нет. Далее двигайтесь вниз по списку.

1. номер заявления — если это ваше первое заявление на вычет в этом году, примечание 1. 2.

оно будет подано в налоговые органы; 3. номер НДС вашей декларации — если это ваше первое заявление на вычет в этом году, примечание 1. Поскольку вы заполнили декларацию самостоятельно, у них наверняка есть эта информация.

Номер налогоплательщика можно узнать из налоговой декларации или найти в блоке «Полезная информация»; 3. введите имя, фамилию и отчество; 4. статус плательщика — если вы претендуете на скидку, как в нашем примере, напишите 1.

12. дополнительно добавьте 1, если вы подаете заявление непосредственно в FTA, и пропустите последние три строки, которые заполняются только в том случае, если вы направляете представителя; 13. введите номер телефона, подпись и дату; 14.

введите дату подачи заявления, если применимо; 15. введите дату подачи заявления, если применимо; 16. введите дату подачи заявления, если применимо.

Указанная здесь дата должна соответствовать дате запроса на возврат средств.

14. Затем вы должны предоставить реквизиты банка, в который будет переведен излишне уплаченный налог. Вы можете получить эту информацию от кредитного агентства или из договора с онлайн-банком.

Вам нужно будет найти там реквизиты транспортного банка и скопировать оттуда информацию (вы ее поймете). Основные вопросы: тип счета (код): 02 — если перевод осуществляется с помощью банковской карты (текущий счет); 07 — для вклада или депозита; 15. не нужно указывать код рейтинга получателя средств бюджета и номер лицевого счета; 16.

не нужно указывать код рейтинга получателя средств бюджета и номер лицевого счета; 17. не нужно указывать номер счета получателя средств; 18. не нужно указывать номер счета получателя средств; 19.

нужно указывать номер счета получателя средств.

16. Третий лист заполняется только в том случае, если у вас нет НДС — необходим паспорт или другой документ.

Эта форма заявления на получение налоговых кредитов относится к начальной школе. Большинство советов находится в нижней части формы, благодаря сайту Deklaracia3ndfl.ru, который хочет максимально использовать просвещение и упростить отправку заявления на 3 копейки и получить 13% обратно.

Налоговые скидки

Если вы являетесь бухгалтером, вам не нужно читать этот раздел. Вы не знаете ничего нового. Если вы не являетесь бухгалтером, читайте лучше. Вы должны понимать, что такое налоговые кредиты и как они работают.

Существуют различные виды налоговых кредитов. Например, существует стандартный вычет на детей (также известный как «детский вычет»), социальные вычеты на лечение или обучение вас или вашей семьи, а также имущественные вычеты на покупку квартиры, комнаты или дома. Все эти скидки работают одинаково.

Вычеты подоходного налога — это установленные законом суммы, которые уменьшают ваш доход при расчете подоходного налога. Когда ваш доход уменьшается, у источника удерживается меньше налога. В результате вы получаете больше денег.

Пример Вы получаете 25 000 рублей в месяц.

Ситуация 1.Вы не имеете права на скидку.

В этом случае вы облагаетесь налогом по ставке 25 000 рублей х 13% = 3 250 рублей.

Сумма, получаемая ежемесячно: 25, 000 — 3, 250 = 21, 750 руб.

Подоходный налог за год: 3250 руб. х 12 месяцев = 39, 000 руб.

Ежегодно получаемая сумма: 21, 750 рублей х 12 месяцев. = 261 000 российских рублей.

Ситуация 2.Вы получаете от своего работодателя персональный фиксированный вычет по уходу за ребенком (детский вычет) в размере 1 400 рублей в месяц. Если ваша зарплата составляет 25 000 рублей, ваш ежемесячный налогооблагаемый доход равен 25 000 — 1400 = 23 600 рублей.

Налогооблагаемая сумма: 23, 600 руб. x 13% = 3068 руб.

Сумма, получаемая ежемесячно: 25, 000 — 3068 = 21, 932 руб.

За год вы должны заплатить 3068 российских рублей х 12 месяцев подоходного налога. = 36 816 РУБ.

Это на 2184 рубля (39, 000 — 36, 816) дешевле, чем в примере 1 без скидки.

За год вы получаете 21, 932 руб. х 12 месяцев. = 263, 184 РУБ.

Это на 2184 рубля (263, 184 — 261, 000) больше, чем в ситуации 1.

Более подробную информацию о том, как подать заявление на получение налоговых кредитов, см. по этой ссылке.

Почему и когда я должен подать заявление на скидку?

Вы можете получить скидку двумя способами

- Лично на рабочем месте вашего работодателя в любое время. Затем вам необходимо обратиться в бухгалтерию вашей компании.

- В налоговую инспекцию в конце года. В этом случае вам не нужно обращаться за скидкой. Вам нужно будет заполнить форму заявления на возврат налога. Образец этого документа см. по ссылке. Это разные документы и составляются они по разным правилам.

Внимание. Если вы получаете возврат налога из налоговой инспекции, вам не нужно обращаться в налоговую инспекцию. Вам понадобятся: справка 3-НДФЛ, документы, подтверждающие ваше право на получение кредита (перечень этих документов зависит от вида ребенка, лечения, образования, покупки квартиры и т.д.) и заявление на возврат налога.

Формы и образцы заявлений на персональные скидки

Как подать заявление на получение скидки

Заявление состоит из трех частей

- Сведения о компании или предпринимателе, предоставляющем скидку, и о лице, получающем скидку.

- Текст самого приложения.

- Датированная, подписанная и копия заявления.

Первая часть заявления

Если вы работаете в организации (юридическом лице), вы должны указать в первой графе

- Название компании, в которой вы работаете, а также фамилия и инициалы ее руководителя, имя и отчество.

- название, номер НДС (если он у вас есть) и постоянный адрес (зарегистрированный).

Введите следующее.

- Полное или сокращенное название компании вашего работодателя в бухгалтерской фирме, куда было подано заявление.

- Фамилия и инициалы руководителя компании (генерального директора или менеджера).

- Полное имя и фамилия.

- ИНН (идентификационный номер налогоплательщика) (если он у вас есть). Если нет, вам не нужно заполнять это поле.

- Вы должны указать свой постоянный (зарегистрированный) адрес, указанный в паспорте.

Пример заполненного заявления (первый блок) приведен ниже.

Вторая часть бланка заявления

Здесь нужно написать точно такой же текст, как и на официальном бланке. Если вы скачали бланк заявления с нашего сайта, текст уже там. Вам не нужно его менять.

В тексте указаны пункты и статьи налогового законодательства, согласно которым вы имеете право на вычет. Это зависит от типа скидки.

- Детский стандарт — это раздел 218(1)(iv) Налогового кодекса.

- Стандартная скидка для инвалидов I и II групп — это относится к подразделу 2 статьи 218, раздел 1 Гражданского кодекса.

- Социальное обучение — это подпункт 2 пункта 1 статьи 219 Налогового кодекса РФ.

- Социальный налог на медицинское обслуживание — это подпункт 3 пункта 1 статьи 219 Федерального налогового кодекса РФ.

- Налог на приобретение недвижимости — это подпункт 2 пункта 1 статьи 220 НК РФ.

- Выплаты процентов за пользование недвижимостью по ипотечным кредитам — это подпункт 3 пункта 1 статьи 220 НК РФ.

Для каждой из этих скидок существует своя форма. Скачайте форму, соответствующую необходимой вам скидке. […]

[…] […]

- […]

- […]

- как героя СССР или Российской Федерации — сюда входит копия удостоверения о присвоении статуса героя.

Внимание. Если вы имеете право на вычеты на образование, медицинское обслуживание или покупку жилья (комнаты, квартиры или дома), ваше право на вычеты должно быть подтверждено в налоговой инспекции. Для этого необходимо предоставить документы, подтверждающие расходы, в инспекцию по месту жительства.

Например, договор на лечение или платежный документ, используемый для оплаты. При проверке будет обнаружено специальное уведомление. К заявлению должны прилагаться оригиналы документов.

Копии других документов не требуются. Компания или индивидуальный предприниматель — работодатель может производить эти вычеты только на основании уведомления налогового инспектора.

Введите следующее.

- Подразделы, пункты и положения налогового законодательства, в соответствии с которыми вы имеете право на вычет.

- Название и реквизиты документа (документов), подтверждающего ваше право на скидку.

Ниже приведен пример заполнения второго блока заявления (стандартная скидка на детей или на одного ребенка).

Третья часть формы заявления

Это место очень простое. Вставьте дату, «живую» подпись и ее расшифровку (фамилию и инициалы). Продолжайте.

- Вставьте дату заявления.

- Подайте заявление и предоставьте «живую» подпись лица, получающего скидку.

- Дайте расшифровку его подписи: фамилия и инициалы.

Ниже приведен пример заполнения третьего квадрата бланка заявления.

Образец заявления на детей

В большинстве случаев россияне используют стандартную скидку для детей. Заявление подается непосредственно работодателю путем предоставления вместе с заявлением ряда документов. На законодательном уровне не существует установленной формы для таких заявлений, однако необходимо соблюдать определенные правила.

Это форма заявления на получение налогового кредита, в которой уже учтены все требования.

Поскольку все регулярные пособия получают от работодателя, предлагаемая форма является универсальной. Единственное, что требует разъяснения, — это еще один подраздел раздела 218(1) Налогового кодекса. Согласно разделу 218-1 Налогового кодекса, существует налоговый кредит.

Работники имеют право на пониженную налоговую базу с первого месяца получения дохода, облагаемого по ставке 13%. По этой причине заявление о сокращении должно быть подано сразу после трудоустройства. Если работник не желает связываться со своим работодателем, он получит всю сумму переплаты в конце года после обращения в налоговые органы.