Обмен документами между налоговыми органами и налогоплательщиком регулируется двумя основными положениями

- Приказ Министерства финансов Российской Федерации от 7 февраля 2012 г. № 99н «Об утверждении Положения об управлении Федеральной налоговой службы».

- Методические рекомендации по организации потоков электронных документов».

Они определяют в качестве участников не только налогоплательщика (представителя) и налоговые органы, но и организацию ЭДО (в случае электронного документооборота).

Налогоплательщиками считаются плательщики налогов и страховых взносов и налоговые агенты. Представитель налогоплательщика — это физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношении налогов и взносов.

Разрешение Федеральной налоговой службы формируется налогоплательщиком (или его представителем) и направляется на сайт регистрации.

Требования к сопровождению

Существует множество причин для подачи информации в ФНС по месту регистрации (или налогоплательщика)

- запрос разъяснений по результатам камеральной налоговой проверки налоговой декларации в ответ на сообщение FT (в соответствии с пунктом 3 статьи 88 Налогового кодекса); и

- Уведомление налогоплательщика в Федеральную налоговую службу с просьбой представить уточненную налоговую декларацию в связи с неверной информацией, указанной в Налоговом кодексе (в соответствии с § 1 ГПК, § 80 ГПК)

- опись документов, представленных в связи с заявлением (в соответствии со статьей 93 (2) Налогового кодекса).

При написании поддержки налогоплательщик должен выбрать, какую форму (печатную или электронную) он хочет отправить. Это определяет процесс и формат самого сопроводительного письма.

Однако существует перечень элементов, которые должны присутствовать в каждом конкретном случае (ГОСТ Р 7. 0. 97-2016, утвержден постановлением Росстандарта от 08. 12. 2016 № 2004-ст). Вкратце они следующие.

- Данные о налогоплательщике-отправителе (имя и фамилия с указанием организационно-правовой формы, юридический адрес, VAT/CPP и номер телефона). Если поддержка оформлена на бланке «компании», указываются банковские реквизиты: номер расчетного счета, название банка, БИК, корреспондентский счет, и

- сведения о ДОУ-бенефициаре (название и инспекционный номер, официальный адрес); и

- дата и номер исходящего вызова (номер и дата входящего вызова), который относится к заявке, полученной SEST; и

- Содержание (может начинаться со слов: «В связи с требованиями ФНС от 00. 00. 0000 № _ от 2020 года, . . ____, мы должны представить письменное объяснение:» и пункт за пунктом перечисление запрашиваемой информации),.

- Приложения (при наличии приложений их перечень оформляется в виде простого нумерованного списка после текста. Если имеется более одного приложения, то в этом месте делается ссылка на список, прилагаемый отдельно к обложке (Письмо),.

- Подпись (обычно президента или индивидуального предпринимателя, но может быть подписана и уполномоченным представителем); и

- информация об исполнителе (как правило, имя, номер телефона и электронная почта автора письма находятся в левом нижнем углу сопроводительного письма).

Единого печатного формата для письма не существует. Все вышеперечисленные условия являются достаточными для написания такого письма.

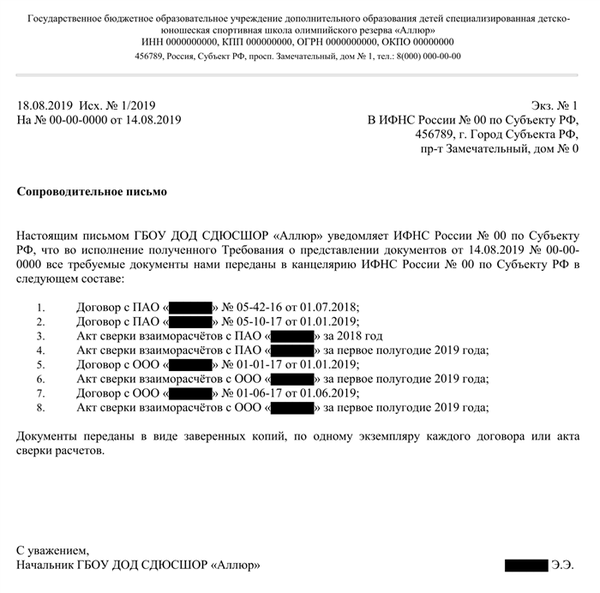

Образец сопроводительного письма к документам в налоговую

Электронный документооборот

В ходе электронного документооборота стороны обмениваются электронными документами (ст. 2. 4. приложения № 1 ФНС РФ от 13. 06. 2013 № ММОВ-7-6/196@):

- Запрос,.

- Запрос;,.

- Информационное сообщение о представительстве,.

- Квитанция.

- Уведомление о неполучении;.

- подтверждение даты отправки, , , ответ на запрос, , , информационное сообщение о выражении

- ответ на запрос;, ответ на запрос;, ответ на запрос;, ответ на запрос

- Письма из налоговых органов,.

- Рассылки.

А также технические электронные сообщения:.

- Уведомление о получении,.

- Сообщения об ошибках.

Электронные документы — это документы, представленные в цифровой форме в соответствии с требованиями к форматированию данного вида (часть 1 вышеуказанных методических рекомендаций). Поскольку их много, у каждого из них есть форма, утвержденная соответствующим приказом ФНС РФ.

В цифровой коммуникации документы, подтверждающие дату передачи и получения документа, очень важны для заинтересованных сторон. Они формируются оператором электронного документооборота или Федеральной налоговой службой и направляются корреспонденту сразу после регистрации факта передачи или приема через ТСН.

Кто может подписывать

К сопроводительным письмам, отправленным как часть внешнего электронного письма, предъявляются особые требования. Поэтому автором сопроводительного письма в другую организацию должно быть ответственное лицо этой организации или другое лицо, должным образом уполномоченное подписывать официальные документы (как правило, с доверенностью на подписание документа) и вести соответствующую переписку от имени организации.

В делопроизводстве сложилась практика, когда руководитель или главный бухгалтер компании подписывает все препроводительные письма, включая письма, направляемые в налоговые органы. Если документ подписан другим лицом, обычно указывают сведения о доверенности, на основании которой дана подпись.

Роль «сопроводиловки»

Основная информация, которую организация направляет налоговому инспектору, содержится в отправляемом документе, а не в сопроводительном письме.

Однако не следует недооценивать роль сопроводительного письма. В деловых документах «сопроводительное письмо» :

- служат в качестве списка вложений, так как содержат перечень документов, которые необходимо отправить, вместе со всеми деталями.

- Они указывают на то, что организация ответила на конкретный запрос, и вы будете точно знать, когда он был отправлен.