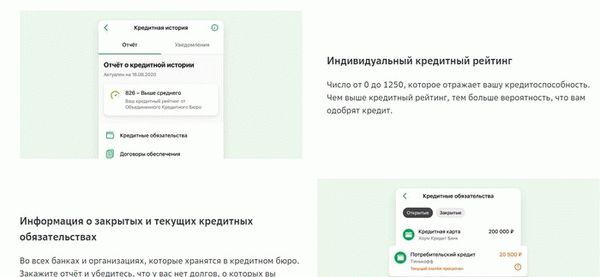

- Как выглядит кредитная история

- Что нового предлагает закон 2025 года?

- Что еще изменится с 2025 года:

- Что надо сделать, чтобы очистить свою кредитную историю

- Два способа исправления кредитной истории

- Способ 1. Консервативный:

- Способ 2. Радикальный: банкротство.

- Национальное бюро кредитных историй с 1 января 2022 года начинает расчет Персонального кредитного рейтинга по новой методике

- Почему это важно?

- Удаление ошибочных сведений

- Погашение текущих обязательств

- Кредитка с небольшим лимитом

- Взять несколько небольших займов

- Банковские спецпрограммы

- Подождать 10 лет

- Полезные рекомендации

- Частые вопросы

- Что такое кредитная история и зачем её нужно очищать

- Как определить плохая или хорошая КИ

- Просрочки, влияющие на кредитную историю

- Можно ли очистить кредитную историю в общей базе

- Законные способы изменения кредитной истории

- Способы улучшения без чистки БКИ

- Сомнительные способы удаления

- Платные способы улучшения КИ

- Как исправить неточности в кредитной истории

- Классические варианты как улучшить кредитную историю

- Оформление кредитной карты

- Рефинансирование или реструктуризация

- источники вкладов (например, кредитные карты)

- Обращение за потребительским кредитом

- Микрозаймы

- Дозировка

- Погасить имеющиеся долги

- Советы и рекомендации по теме

- Кредитные проверки: хорошо или «плохо

- Где я могу проверить свою кредитную историю?

- Как долго данные хранятся в кредитных бюро

- Удаление кредитной истории из баз данных: законно ли это

- Комментарии: 23

Кредитная история — это информация обо всех кредитах, полученных гражданином, с учетом сроков погашения. Если гражданин добросовестно выполняет свои обязательства, то история хорошая и даже отличная. Такой человек может легко взять кредит в любом банке.

Если клиент нечестен, неоднократно проявлял небрежность и не соблюдал сроки платежей, получить кредит будет сложнее. Кредитная история может быть запрошена ТТБ у банков, микрофинансовых организаций, других юридических лиц и самих граждан, которые являются владельцами истории.

Чтобы получить отчет о кредитной истории, необходимо знать, в каком Бюро статистики кредитных данных (БСИ) он создается и хранится. Для этого необходимо направить запрос в центральный каталог кредитных историй Банка России.

Это можно сделать удаленно через портал ‘Gosuslugi’. Опция «Информация о БКИ, где хранится кредитная история субъекта» доступна в разделе «Налоги и финансы».

Граждане, получившие эту информацию, могут в любое время, два раза в год, запросить бесплатную кредитную историю. Пользователи портала государственных услуг с подтвержденными учетными записями могут сделать это онлайн или через веб-сайт бюро.

Кроме того, кредитные истории можно запросить через банки, сотрудничающие с кредитными бюро.

Например, кредитные отчеты для клиентов Сбербанка можно получить на сайте организации, выполнив ряд шагов.

- Откройте приложение СбербанкОнлайн.

- Перейдите в раздел Кредиты — Управление кредитами — Кредитная история.

- Нажмите на ссылку «Заказать кредитный отчет».

Сбербанк указывает на своем сайте, что таким образом можно загрузить данные, собранные более чем 600 организациями.

Напомним, что крупнейший российский банк сотрудничает с Объединенным кредитным бюро.

О чем говорят кредитные отчеты Сбербанка

Почему иногда проще обратиться в банк, чем в кредитное бюро? Это происходит потому, что человек живет в данном районе уже несколько лет и пользуется услугами только одного банка. Например, он получает зарплату на карту Сбербанка или ВТБ.

Он также использует ипотеку, кредитную карту или потребительский кредит, чтобы купить там холодильник или стиральную машину. В конце концов, очевидно, что удобнее следить за своими расходами, когда банк знает все о ваших доходах. Если вы «живете» со Сбером, имеет ли смысл, что именно Сбер знает абсолютно все о ваших финансах?

Вы можете заказать в Сбере электронную кредитную историю за 580 рублей в 2025 году.

Может ли моя судимость сохраняться в ведомстве, если у меня есть кредиты Сбербанка и зарплатные и зарплатные карты «Зенит»?

Как выглядит кредитная история

Существует четыре блока документации

- Название: имя лица, дата, место рождения, паспортные данные, VAT и Sunil (если предусмотрено).

- Основной раздел содержит список займов и кредитов. Также имеется полная информация об условиях погашения, остатках задолженности, наличии или отсутствии недобросовестных платежей. Также может быть информация об обновленных судебных решениях или взыскании долгов судебными исполнителями, включая иски по жилищно-коммунальным долгам и неоплаченному питанию. С оценками заемщиков можно ознакомиться здесь.

- Закрытие включает информацию о кредиторах. Кто выдал вам заем или кредит, если он не был выплачен (т.е. название и данные коллекторской компании), а также ваша история о том, кто и когда обращался за переуступкой долга.

- Информация показывает, куда вы официально обращались за займом или кредитом и по какому заявлению и в чем вам было отказано. Он также показывает «признаки дефолта»: если вы не выплатили кредит два раза подряд в течение 120 дней.

Важно. Неоплаченные коммунальные услуги могут стать потенциальным препятствием для получения кредита.

Например, отчеты Sbera включают подробную информацию о существующих и ранее выплаченных кредитах, а также опросы, проводимые банками и другими организациями для проверки вашей кредитной истории. Оценка вашего кредитного рейтинга покажет, насколько хороша ваша история и нуждается ли она в улучшении.

Вас беспокоит ваша кредитная история? Позвоните своему адвокату.

Что нового предлагает закон 2025 года?

Федеральный закон N 302-ФЗ от 31 июля 2020 года вносит изменения в Закон о кредитных историях, позволяющие гражданам корректировать свою кредитную историю.

Что еще изменится с 2025 года:

- Кредитная история Citizens хранит информацию о заемщиках в течение 15 лет до 2025 года, теперь этот срок сокращен на 0,5 до 7 лет.

- Граждане могут изменить свою регистрацию в BCI через суд. Это возможно только в случае отказа в выдаче кредита или полной или частичной неправды или недостоверности информации в кредитной истории.

Например, если заемщик объявляет дефолт и нарушает график платежей, к сожалению, он не может удалить эту информацию. Однако если информация в кредитной истории неверна или фактически не соответствует действительности, ее можно исправить.

Как исправить кредитную историю через суд и признают ли кредиторы решение суда Как исправить кредитную историю через суд. Процесс оспаривания кредитной истории в суде. Как правильно заполнять формы заявлений и запросов. Образцы заявлений на восстановление кредита.

За какой долг по алиментам он может попасть в тюрьму? Сумма не имеет значения. Факт неуплаты имеет значение. Речь идет о том, какая сумма долга является уголовной ответственностью и как этой ответственности можно избежать.

Как мировой судья и попечитель по финансированию относятся к неуплате алиментов. Можно ли выписать долги по алиментам из банкротства. Какие приоритеты отдаются требованиям к питанию?

Важно. Составление жалобы и сбор необходимых документов для суда требует специальных знаний и навыков, которые он не сможет сделать без помощи специализированного адвоката. Наши специалисты помогут вам исправить неверную информацию в вашей кредитной истории в Москве.

Хотите подать на нас в суд за наши ошибки в отношении вашей кредитной истории?

Этот процесс занимает время и требует особой финансовой дисциплины. Фактически, вам необходимо тщательно и скрупулезно создать для себя новую репутацию — кредитную историю добросовестного заемщика.

Что надо сделать, чтобы очистить свою кредитную историю

В любом случае, вы должны приложить усилия, чтобы «разобраться» со своей кредитной историей самостоятельно. Вы должны:.

- Закрыть все долги: в кредитных историях отражаются периоды, когда заемщики не выплачивали свои долги.

- Избегайте просроченных платежей: если долги выплачиваются вовремя, в вашей кредитной истории не будет никаких оскорбительных пунктов.

- Строго следуйте графику платежей. Досрочное погашение долга — это убыток для финансового учреждения, поскольку теряются проценты.

Конечно, все эти шаги по отбеливанию вашей кредитной истории не сотрут все прошлые записи о нарушениях. Однако сохранение кредитной истории чистой в течение длительного периода времени может значительно повысить доверие банков к вашей репутации, укрепить вашу репутацию как заемщика и увеличить ваши шансы на получение нового кредита в банке.

Если ваша кредитная история очень плохая, никогда не поздно исправить ошибки. Однако важно понимать, что чем дольше задержка, тем сложнее становится проблема и тем больше времени потребуется для исправления кредитной истории.

Как банкротство повлияет на мою кредитную историю . Обратитесь за профессиональной консультацией.

Два способа исправления кредитной истории

Способ 1. Консервативный:

Вы должны получить несколько кредитов и успешно выполнить все вытекающие из них обязательства.

Банки больше не будут выдавать вам кредиты, но рекомендуется обратить внимание на сектор микрофинансирования; МФО также отчитываются перед БКИ, но они не так строго, как банки, относятся к кредитной истории своих клиентов. Новый кредит и аккуратное погашение могут спасти ситуацию.

Например, вы можете занять деньги у розничного торговца и выплатить долг вовремя или погасить его досрочно. Это подтверждает вашу платежеспособность, и после трех-четырех кредитов и успешного погашения всех долгов по ним вы уже можете обращаться в банк. Ваша репутация значительно повысится, и есть надежда, что вам не откажут в банке.

Вы можете обратиться в банки, которые выпускают карты рассрочки. Например, «Совест» (это Киви Банк и его партнеры) или «Халва» (Совкомбанк).

Важно. Не берите новый кредит, если источник вашего дохода недостаточен для погашения даже небольшого кредита. Это ухудшит ситуацию и может привести к обратному эффекту — рейтинг заемщика упадет.

Способ 2. Радикальный: банкротство.

Вы можете списать долг и жить дальше — пройти процедуру банкротства. Разумеется, ваша кредитная история останется неизменной еще семь лет. Однако для некоторых людей это проще и легче, чем собирать деньги для погашения всех просроченных долгов.

С 2015 года человек может стать банкротом, подав заявление о банкротстве в арбитражный суд.

Для того чтобы гражданин был признан судом банкротом, необходимо выполнение следующих условий

- Общая сумма задолженности должна составлять не менее 350 000 рублей.

- Долг просрочен более чем на 90 дней

- У заявителя должны быть средства для оплаты работы финансового администратора и судебных расходов.

В 2025 году в российское законодательство будет введен новый правовой режим. Это внесудебное банкротство граждан — 289-ФЗ от 1 сентября 2020 года, Федеральный закон № 2020/31 июля 2020 года, который регулирует процедуру внесудебного банкротства физических лиц.

Для признания гражданина банкротом во внесудебном порядке необходимо выполнение следующих условий

- общая сумма финансовых обязательств составляет не менее 50 000 рублей, но не более 500 000 рублей; и

- задолженность просрочена более чем на 90 дней; и

- Граждане должны представить список всех известных кредиторов.

- Производство по делу о неуплате долга должно быть уже прекращено мировым судьей, поскольку лицо, против которого возбуждено дело, не имеет имущества, пригодного для продажи, чтобы оплатить долг.

В случае внесудебного банкротства вы можете лично обратиться в МФЦ по месту жительства или месту пребывания. После проверки МФЦ в течение трех рабочих дней либо включит сведения об открытии внесудебного производства по делу о банкротстве в Единый федеральный реестр сведений о банкротстве, либо вернет заявление в установленный срок.

Причиной возврата может быть, например, незавершенное исполнительное производство в отношении заявителя.

Негативное влияние банкротства на кредитную историю заключается в том, что банки сохраняют информацию о ситуации банкрота в течение многих лет и, возможно, не одобряют новые кредиты.

Национальное бюро кредитных историй с 1 января 2022 года начинает расчет Персонального кредитного рейтинга по новой методике

В то же время НБКИ введет шкалу PCR от 1 до 999 баллов. Как сообщается на сайте бюро, новые критерии позволят заемщикам лучше понять качество своей кредитной истории, а также сравнить и сопоставить свой СКР с рейтингами других российских заемщиков. С этой целью НБКИ введет четыре цветовых индикатора качества, каждому из которых будет присвоен определенный диапазон шкалы оценки.

Красный цвет (1 — 179 баллов) означает низкую кредитоспособность, желтый (180 — 623 балла) — среднюю кредитоспособность, светло-зеленый (624 — 912 баллов) — высокую кредитоспособность. Светло-зеленый (912 — 999 баллов) — очень высокий кредитный рейтинг.

Числовая и цветовая шкала кредитного рейтинга заемщика

Кроме того, предоставляя кредитный рейтинг физического лица, НБКИ информирует его о причинах, которые наиболее существенно повлияли на его величину. Это позволяет заемщикам лучше понять, какие действия им необходимо предпринять для улучшения качества своей кредитной истории и повышения шансов на получение соответствующего финансирования.

Новая система расчета и параметры качества, введенные для расчета персональных кредитных скорингов, позволят заемщикам лучше читать и понимать свою кредитную историю. Нововведения позволят всем участникам рынка кредитования расширить каналы связи с самой многочисленной группой клиентов — физическими лицами.

В то же время, изменения в алгоритмах расчета кредитного рейтинга не повлияют на скорость получения кредитными бюро CRR или стоимость их услуг. Личная кредитная информация по-прежнему будет рассчитываться бесплатно для неограниченного числа заемщиков. Секретариат также уверен, что новая шкала не повлияет на процент одобрения заявок кредиторами и увеличение количества отказов по кредитам.

Почему это важно?

Существует множество причин, по которым россияне проверяют свою кредитную историю.

- Реальные доходы населения за последние несколько лет снизились.

- Кредитные обязательства также неуклонно росли.

- Дополнительным негативным фактором стал запрет, объявленный в отношении коронавируса.

- Требования банков к заемщикам продолжают ужесточаться.

Такое сочетание привело к быстрому росту числа проблемных заемщиков, то есть клиентов финансовых учреждений, которые уже зарекомендовали себя как самые ненадежные.

Почти все российские банки, включая Сбербанк (бесспорный лидер рынка), отказывают в кредитовании заемщикам с плохой кредитной историей. Более того, многие МФО, которые более лояльно относятся к своим клиентам, также включают кредитную историю в критерии оценки.

Другими словами, история просроченных или неоплаченных долгов, скорее всего, означает, что кредит не может быть предоставлен, а очень часто и не будет предоставлен. В нынешнем экономическом климате страны это является серьезным препятствием для решения экономических проблем. Поэтому все больше россиян задумываются над вопросом, можно ли стереть или удалить свою кредитную историю.

Удаление ошибочных сведений

Кредитные истории формируются на основе данных, предоставляемых банками и МФО. К сожалению, иногда они бывают неточными. Поэтому первое, что необходимо сделать, — это проверить правильность информации о кредитоспособности заемщика.

Отсутствие кредита из-за плохой кредитной истории

Как уже упоминалось выше, единой базы данных кредитных историй не существует. Затем вы можете использовать один из следующих двух методов, чтобы узнать, как финансовые учреждения относятся к потенциальным заемщикам.

Один из них заключается в запросе каталога данных, в котором хранится искомый файл. Это очень легко сделать самостоятельно. Просто заполните специальную форму заявления на официальном сайте центрального банка; EBEA предоставляет эти данные бесплатно (два раза в год). В «печатной форме» эта информация предоставляется один раз в год.

Банк, в котором работает заемщик, может предоставить аналогичную информацию.

Узнав, какие учреждения располагают информацией о кредитной истории, вы можете обратиться непосредственно в CRB. Однако за подачу заявки через банк или другого посредника взимается комиссия. Сумма зависит от банка и офиса, в который направляется информация.

В 2025 году стоимость документа составляет 580 рублей в Сбербанке и 395 рублей в Альфа-Банке и других банках, сотрудничающих с БКИ «Эквифакс» Через НБКИ можно просмотреть кредитную историю за 450 рублей. Поскольку информация является финансовым документом, для получения отчета вам необходимо подтвердить свою личность, например, через Gosuslugi.

Визуально кредитная история выглядит следующим образом

- Элемент заголовка: личная информация о субъекте кредитной истории.

- Основной блок :

- Скоринг (рейтинг заемщика, индивидуальная кредитоспособность); и

- Информация обо всех субъектах обязательств (например, заемщик, поручитель, созаемщик).

- Высшие взыскания с субъекта (на основании судебных приказов).

- Информационные блоки :

- Все заявки на получение кредитов и займов, независимо от одобрения, и последствия этих заявок; и

- Информация о заключенных договорах поручительства.

- Дополнительный блок: информация об источниках кредитной истории и переуступке кредитных договоров (т.е. информация о коллекторах).

Пример кредитной истории физического лица в НБКИ.

Данные должны быть тщательно проверены. Если обнаружены ошибки, они должны быть немедленно исправлены. Для этого необходимо связаться с банком, предоставившим неверную информацию.

В таких случаях обычно безопасно стереть кредитную историю. Причина этого заключается в том, что существенная жалоба клиента в надзорный орган может нанести финансовому учреждению большой ущерб. Этот метод является самым простым и эффективным, так как не требует от заемщика ничего, кроме внимания и времени.

Если ситуацию не удается разрешить мирным путем, он должен обратиться в суд. На основании его решения БКИ внесет изменения в список, касающиеся кредитной истории.

Погашение текущих обязательств

Самый разумный способ очистить плохую кредитную историю — погасить долг. Очевидно, что это и самый сложный путь. Найти деньги, необходимые для погашения финансовых долгов, нелегко. Самый лучший и верный способ — договориться с банком о реструктуризации кредита. Это позволит снизить бремя должника одним из следующих способов

- Снижение процентной ставки, снижение

- кредитные каникулы; или

- Отсрочка выплаты процентов и/или основной суммы долга; или

- Продление срока действия договора с банком или другими сторонами.

Острая конкуренция на банковском рынке вынуждает участников бороться за клиентов. В результате банки часто соглашаются на реструктуризацию, что выгодно для обеих сторон. Финансовые учреждения получают всю или часть долга и сохраняют своих клиентов, что облегчает составление бюджета.

Кредитка с небольшим лимитом

Проблемным заемщикам также целесообразно получить кредитные карты с ограниченным лимитом финансирования. После активации необходимо регулярно пользоваться им и разумно вносить основные платежи. Это несложно, особенно если вы правильно используете беспроцентный льготный период.

Добросовестное выполнение своих обязательств будет отражено в вашей кредитной истории. Неважно, сколько денег вы задолжали; важен сам факт, что вы находитесь на хорошем счету. Важно помнить, что просрочка не улучшает вашу кредитную историю, а имеет обратный эффект.

Взять несколько небольших займов

Аналогично предыдущим способам улучшения кредитной истории. Вместо кредитной карты регулярно обращайтесь за небольшим микрозаймом в одну из многочисленных МФО. Это можно сделать в режиме онлайн, так как большинство микрофинансовых организаций предлагают свои услуги дистанционно.

При выдаче небольших займов МФО обычно закрывают глаза на проблемную кредитную историю клиента. Таким образом, существует очень большая вероятность того, что сделка будет одобрена. Однако даже здесь обещания необходимо выполнять.

В противном случае, вместо того чтобы улучшить свою кредитную историю, они ухудшат свой кредитный рейтинг. Человек навсегда остается в долгах, и единственным выходом для него является естественное банкротство.

Банковские спецпрограммы

Некоторые банки разработали специальные программы, позволяющие повысить кредитный рейтинг проблемных заемщиков. Обычно они имеют характерное название. Например, «Кредитный доктор».

Эти продукты аналогичны двум вышеописанным методам.

- Сначала клиенту предлагается небольшой кредит на короткий срок.

- В случае хорошего погашения предлагается более крупный долгосрочный кредит. Система включает любое количество последовательных итераций.

- Все добросовестные погашения отмечаются в досье заемщика как положительные.

В результате кредитный лимит заемщика в конкретном банке увеличивается, а кредитная история заемщика постепенно улучшается.

Подождать 10 лет

Этот набор действий вряд ли можно назвать эффективным или хотя бы серьезным. Это основано на том, что данные о финансовых проблемах заемщика хранятся в BCI в течение 10 лет. Более того, срок исчисляется с даты выдачи займа или кредита, а не с даты последнего платежа, даже информация о новых паспортах, но по изменениям в досье человека.

Источник.

Статья 7: Сохранение и защита данных

- Кредитные компании хранят кредитные истории в течение 10 лет с даты последнего изменения информации, содержащейся в кредитной истории. Кредитная история аннулируется (исключается из кредитной истории, которую ведет соответствующее бюро кредитных историй).

- Десять лет после даты последнего изменения информации, содержащейся в кредитной истории, и

- на основании вступившего в силу судебного решения.

Федеральный закон от 30.12.2004 N 218-ФЗ (ред. от 31.07.2020) «О кредитных историках».

Конечно, ожидание начать с нуля долгую финансовую жизнь в современных условиях нереально. Однако такой подход абсолютно законен и стоит того в долгосрочной перспективе, особенно если у вас нет других вариантов.

Узнайте, что может испортиться в вашей кредитной истории

Полезные рекомендации

Исправить свою кредитную историю не так просто, как может показаться. На самом деле, применение любого из описанных методов является сложной задачей. Для успешного разрешения проблемы стоит придерживаться двух рекомендаций.

Первое — остерегаться мошенников. Проблемные вопросы кредитной истории касаются большого числа потенциальных клиентов банков и НГИ. И число заемщиков в этой категории неуклонно растет. То же самое относится и к потребности в новых средствах. Поэтому интерес к новому кредиту и к тому, одобрят ли вам его, часто встречается в интернет-рекламе.

- ‘Заблокирована кредитная история на некоторое время’,.

- ‘Плохая кредитная история удалена’,.

- «Гарантированный кредитный рейтинг аннулирован».

Подобные предложения можно найти как в столице, так и в других городах страны. И все они обещают сделать это очень быстро, хотя и не по самой низкой цене (в среднем 10 000-20 000 рублей).

Не воспринимайте такие услуги всерьез. Мошенники, представляющиеся «сотрудниками кредитных бюро, имеющими доступ к информации», играют на предложениях и спросе, а также на доверии людей.

Блокирование», «удаление» или любое другое подобное действие в отношении кредитной истории не только незаконно, но и невозможно. Ни в Москве, ни в области, ни за деньги, ни бесплатно, вообще никак. Любое такое предложение считается попыткой обмана и должно быть немедленно отвергнуто.

Затем рекомендуется использовать эти средства для погашения части долга. Это шаг к улучшению вашей кредитной истории.

Первая рекомендация логически вытекает из второй. Обратитесь за юридической помощью. Деньги, потраченные на услуги квалифицированного специалиста, принесут вам больше пользы, улучшив вашу кредитную историю и снизив текущее долговое бремя.

Наши кредитные юристы уже давно занимаются самыми сложными делами и готовы дать советы по улучшению кредитной истории и оказать профессиональную помощь заемщикам, попавшим в трудные времена. Позвоните или напишите нам, чтобы узнать, как мы можем вам помочь. Вместе мы найдем решение вашей проблемы.

Обратитесь к специалисту по кредитному праву.

Частые вопросы

По закону срок составляет 10 лет. Это время, которое должно пройти между созданием мошеннической записи и ее удалением.

Да, данная запись была составлена в соответствии со ст. 218-ФЗ «О кредитных историях». Таким образом, когда банк проверяет заявку на кредит, он может сразу увидеть, проходил ли клиент через процедуру банкротства.

Да, это часть их работы. Как и банки, они имеют право доступа к кредитной истории заемщика. Они также могут вносить различные записи, например, о просроченной задолженности заемщика.

Через некоторое время кредит может быть возобновлен и погашен в срок. Это повышает ваш кредитный рейтинг и открывает доступ к кредитам в крупных банках.

Мы поможем вам избавиться от долгов на законных основаниях

Адвокат позвонит вам менее чем через минуту, чтобы обсудить ваше дело. Это бесплатно.

Что такое кредитная история и зачем её нужно очищать

Кредитная история гражданина содержит официальную информацию о закрытых и текущих кредитах гражданина. Общее досье показывает, когда и сколько раз владелец обращался за кредитом в российский банк, выступал в качестве созаемщика или поручителя, а также своевременно ли он выплачивал свои финансовые обязательства. При подаче заявки на получение кредита информация о человеке передается в Бюро кредитных историй (BHC).

Структурно CRB состоит из четырех частей

- Титульная часть: включает фамилию, имя, отчество, дату рождения, паспортные данные, номер НДС и СНИЛС.

- Основная часть. Показывает как текущие, так и закрытые кредиты по плательщику. Он также включает информацию о сроках погашения кредита и любых отсрочках, если они разрешены заемщиком. В основной части содержится информация о процедурах принудительного исполнения. алименты, обязательства оператора мобильной связи и жилищные услуги.

- Заключительная часть: если заемщик передает долг третьему лицу по договору переуступки, в нем указываются кредитор и коллектор. Эта часть содержит список организаций, которые с согласия гражданина запросили его кредитную историю.

- Информационная часть. Это данные, относящиеся к заявке на получение займа или кредита. Сюда входит информация о финансовых учреждениях, в которых гражданин получил кредит, а также информация о финансовых учреждениях, отказавших в предоставлении кредита. В последнем случае предоставляется информация о причинах, по которым кредитор не одобрил заявку.

Эти части составляют кредитное досье, содержащее полную информацию о лице, выступившем в качестве заемщика.

Если заемщик в личном деле считается банку ненадежным, требуется проверка на наличие судимости. Большинство отказов в выдаче кредита происходит именно по этой причине. Обычно это означает, что заемщик не вносит платежи вовремя, допускает просрочки или имеет историю просрочек.

Сумма кредита, которую банк готов предоставить, зависит от вашей кредитной истории.

Пустая кредитная история и отсутствие предыдущего гражданского опыта в качестве финансового заемщика — тоже не лучший выбор. Банки могут отказать в выдаче крупных кредитов.

Для некоторых предприятий кредитная история гражданина может повлиять на его трудоустройство. Например, если человек устраивается на работу, требующую финансовой ответственности, работодатель может поинтересоваться надежностью и финансовой состоятельностью потенциального работника. Компания может потребовать справку об отсутствии судимости, но только если соискатель согласен на это в письменном виде.

Отказ от этого выглядит подозрительно, как и судимости, полученные работодателем за правонарушения или невыполнение финансовых обязательств.

Как определить плохая или хорошая КИ

Доверие клиентов играет важную роль в кредитных отношениях между банками и заемщиками. Это то, что кредиторы используют в качестве критерия при запросе проверки биографии. Плохая кредитная история — это история, в которой очевидно, что у человека есть непогашенные долги или просроченные и неуплаченные штрафы. Кроме того:.

- Если человек неоднократно обращался в различные банки, но везде получал отказ, его QI вызывает ряд вопросов. Такие доказательства указывают на то, что данное лицо как клиент не является выгодным для финансового учреждения.

- Хорошая кредитная история, которую не нужно обнулять, — это данные о своевременной оплате финансовых долгов, отсутствии просроченных задолженностей и долгов по налогам и коммунальным платежам.

Член Комитета Палаты общин по небанковским кредитным учреждениям; участвует в процедурах банкротства с 2015 года.

Существует мнение, что досрочное погашение, когда кредиты выплачиваются до окончания срока действия договора, является несомненным преимуществом для заемщиков. Это неправда. Если кто-то берет кредит и погашает его досрочно, банк лишается дохода, который он получает в виде процентов от использования заемных средств.

Для кредитора иметь такого клиента, который действует только в его интересах и фактически лишает его дохода, оказывается невыгодным.

Просрочки, влияющие на кредитную историю

Несвоевременные платежи негативно влияют на кредитную историю человека и его способность получать кредиты в будущем. Кредиторы оценивают поведение клиента после того, как кредит был задержан из-за просрочки платежей. Тип задержки имеет важное значение для банков.

- Активный.

- Закрыто.

Первый вид — это текущая просроченная задолженность гражданина, которая свидетельствует о нарушении платежной дисциплины с его стороны. Согласно договору, это невыполнение финансовых обязательств. В этой ситуации упрощенно можно предположить, что гражданин, который в настоящее время имеет задолженность, может рассчитывать на новый кредит.

Второй тип — это просрочка по предыдущему займу, который представляет собой микрозайм от МФО. Даже если заемщику удается погасить кредит, информация о дефолте остается в базе данных. Обычно банк анализирует период, в течение которого человек взял кредит и не погасил его вовремя, минимальный платеж и время, затраченное на исправление ситуации.

Когда граждане обращаются за новым кредитом, они понимают, что существуют определенные периоды невыполнения обязательств

- От 30 до 60 дней: от 6 до 12 месяцев.

- от 60 до 90 дней: от 18 до 24 месяцев; и

- От 90 дней: от 24 до 36 месяцев.

Эффективный период — это период между датой закрытия просроченной задолженности и обращением в банк за новым кредитом.

В последние несколько лет банки стали более внимательно следить за поведением заемщиков. В частности, их интересует информация о количестве взятых кредитов, своевременных выплатах или отсутствии выплат, а также о количестве обращений в банк.

Существуют различные типы нарушений.

- методы, возникающие в результате сбоев программного обеспечения в банковской системе, когда долги не погашаются вовремя, и

- Незначительные: краткосрочные задержки до одного месяца в связи с форс-мажорными обстоятельствами. Невозможность погашения в связи с госпитализацией.

- Длительная просрочка: при просрочке более одного месяца кредитор воспринимает невыплату кредита как намеренный отказ плательщика от своих финансовых обязательств.

- Проблемная — длится от трех до четырех месяцев, требует от банка использования собственных ресурсов для взыскания долга, привлечения третьих лиц или использования своего права на обращение за судебной защитой.

Каждый из этих типов классифицируется банком в момент подачи заявления каждым гражданином.

Можно ли очистить кредитную историю в общей базе

Маловероятно, что кредитная история может быть аннулирована законным путем. Существуют законные способы восстановить статус гражданина как законного плательщика (если это так), а не стирать его кредитную историю.

Примечание: Существует большая часть населения с проблемной кредитной историей. А для граждан важен вопрос исправления и уточнения информации. Большим спросом пользуются объявления мошенников о том, что данные удалены из кредитной истории и что человек может получить новый кредит без отказа. Данные о заемщике не удаляются, так как это незаконно. Согласно новым правилам, они будут храниться в архиве в течение семи лет. Вы зря тратите деньги и время на мошенников, которые обещают исправить данные вашей кредитной истории.

Закон не устанавливает процедуру стирания данных, составляющих судимость. Однако есть варианты, как это исправить.

Законные способы изменения кредитной истории

Как законно очистить свою кредитную историю несколькими способами :

- Провокационный. Этот процесс заключается в том, что пользователь обнаруживает неточности или ошибки в своем кредитном досье. Например, файл содержит данные о несуществующей просроченной задолженности, неверно указана текущая сумма кредита и т.д. Трудно не заметить очевидные ошибки; дважды в год можно заказать бесплатную КИ. Если обнаружена неверная информация, следует уведомить кредитора и попросить его исправить неверную информацию. Лучше всего воспользоваться услугами BCI, а не банка, который ответит на заявление заемщика в течение 30 дней; BCI сам позвонит кредитору и перепроверит данные по конкретному человеку. Если обнаружены ошибки, запись исправляется.

Трудно сказать, почему в досье человека оказывается информация, не соответствующая действительности, что создает серьезные препятствия для получения нового кредита. Часто причиной является технический сбой программного обеспечения банка или «человеческий фактор», то есть ошибка, допущенная сотрудником финансового учреждения.

- 10 Отказ в приеме заявления сроком на 10 лет. Это период, в течение которого финансовые учреждения могут хранить историю кредитов, выданных после последнего продления; с 2021 года срок хранения сокращается с 10 лет до семи лет. Только по истечении этого срока кредитная история человека аннулируется. Получите новую папку.

Второй вариант — это снятие судимости. Гражданин ждет семь лет, а затем просит новый кредит. Однако законодатель ставит перед ним условия. Это означает, что в его предыдущей кредитной истории не должно быть невыполненных обязательств перед кредиторами. В противном случае банк обновляет файл претензий заемщика, и информация сохраняется в новом файле.

- Подайте заявку на получение кредита в eCapusta. Этот вариант работает. Эта услуга предназначена для людей со значительно плохим кредитным рейтингом. Например, на человека работает коллектор и произошла длительная просрочка. eCapusta предлагает микрозайм на сумму не менее 2 000 рублей. После проверки судимости клиента в форме анкеты его спрашивают о предыдущих кредитах. Если заявка одобрена, сайт предлагает возможность подключить личный кабинет к аккаунту в социальной сети (достаточно одного) и выбрать способ денежного перевода. Самыми быстрыми способами оплаты являются Умани, Киви-кошелек и банковские карты. Выбрав самый быстрый способ отправки денег, вы можете загрузить фотографию паспорта с камеры вашего компьютера для подтверждения вашей личности.

Это способы улучшения кредитной истории. Человек берет кредит и погашает его без задержек. Улучшается его имидж как порядочного заемщика.

Как вы определяете свой лимит кредитования?

Могу ли я получить ипотечный кредит после банкротства?

Способы улучшения без чистки БКИ

Вы не можете самостоятельно стереть свою кредитную историю, но вы можете улучшить свой кредитный рейтинг. Кредитный рейтинг можно улучшить, обратившись в банк или МФО. Последний вариант предпочтительнее, поскольку микрофинансовые организации более лояльны к своим клиентам-заемщикам.

Люди с осторожностью подходят к улучшению своей кредитной истории.

- Подать заявку на получение займа в МФО. Большинство микрофинансовых организаций предлагают клиентам возможность получить свой первый микрокредит без уплаты процентов. Этот вариант часто используется.

- Получите кредит в банке. Если ваша кредитная история не испорчена до невозможности, банк предложит вам кредитную карту.

- Погасите текущие долги.

Если вы обнаружили неполный или неправильный кредитный отчет, вы можете запросить исправление. Это законный способ исправить свою кредитную историю.

Примечание: Банки, рассматривающие заявки от граждан с сомнительной кредитной историей, будут предлагать кредиты, но на менее выгодных условиях. Это означает более высокие процентные ставки, более низкие суммы кредитов и более короткие сроки кредитования. Поведение банков неудивительно.

На основе информации из кредитной истории финансовые учреждения страхуются от повышенного риска неплатежей и задержек, с которыми сталкивались ранее.

Если граждане хотят вымыть глаза из банка, будьте готовы к тому, что процесс может занять много времени. Чтобы избежать трудностей, рекомендуется выплачивать кредит и быть финансово дисциплинированным.

Узнайте больше о банках, которые не проверяют вашу кредитную историю.

Срок давности по искам не установлен. Существует период времени для защиты нарушенных прав в суде, т.е. срок исковой давности.

Этот срок составляет три года с даты, когда лицо узнало или должно было узнать о нарушении своих прав. Срок исковой давности может быть установлен только в судебном порядке по ходатайству сторон на стадии исполнительного производства. В случае с платежами по кредиту срок составляет три года с даты последнего платежа.

Апелляция должна быть подана судье по вопросам безопасности, издавшему приказ. Это можно сделать в течение 10 дней с момента получения заказа. Если судья по безопасности откажет вам, вы можете обжаловать этот отказ, обратившись в судебную коллегию районного суда.

Вы можете обжаловать вступившее в силу постановление в течение шести месяцев со дня его вступления в силу.

В настоящее время существует законный способ списания долгов — процесс банкротства. Перед началом процесса необходимо убедиться, что вы соответствуете условиям по всем следующим пунктам: 2. вы перестали вносить обязательные платежи и поэтому просрочили их; 3.

вашего официального дохода недостаточно для уплаты не менее 10% ежемесячных обязательных платежей кредиторам; 4. вы не сделали последний платеж кредиторам; 5. вы не сделали последний платеж кредиторам; 6.

вы не сделали последний платеж кредиторам. Если ваш общий долг превышает 500 000 рублей и последний платеж был сделан три месяца назад, имеет смысл подать заявление о банкротстве. Заявление о банкротстве может быть подано в арбитражный суд по месту жительства только при соблюдении всех вышеперечисленных условий.

Сомнительные способы удаления

Некоторые организации предлагают услугу по «замораживанию» вашей кредитной истории. Она осуществляется следующим образом От имени заемщика подается заявление о том, что в досье кредитной истории содержится неверная информация. Согласно закону, срок рассмотрения таких заявлений составляет 30 дней.

В течение этого периода кредитная история клиента удаляется из базы данных. Это означает, что банкиры не могут посмотреть на него, чтобы оценить репутацию заемщика.

В течение этого 30-дневного периода заемщик обращается к кредитору и подает заявку на получение нового кредита. Недобросовестные посредники гарантируют 100% одобрение, но на практике это не так. Заемщик не только не получает новый кредит, но и платит посреднику своими собственными деньгами.

Другой метод удаления — взлом базы данных. Однако не верьте тому, кто обещает стереть вашу кредитную историю с помощью компьютерного вируса. Все базы данных защищены, а информация CI реплицируется на нескольких носителях.

Злоумышленники не проникают в систему извне. Это означает, что это очередное мошенничество. Будьте бдительны и не попадайтесь на такие предложения.

Платные способы улучшения КИ

Платные методы также можно разделить на легальные и нелегальные. К первой группе относятся услуги кредитных брокеров и других посреднических организаций, действующих на основании лицензии. Они консультируют заемщиков о том, как улучшить свою кредитную историю, как выбирать между различными вариантами и как изучать банковские услуги.

Например, они просят кредиторов предлагать заемщикам новые кредиты под залог земли или микрофинансовым организациям.

Брокер помогает улучшить кредитную историю заемщика, после чего между сторонами подписывается договор. В Москве средняя стоимость этих услуг составляет 5 000-15 000 рублей.

Вторая группа — это мошенники, которые за определенную плату гарантируют, что у них нет судимостей. На практике считается, что простое предоставление заемщику фальшивой судимости вместе с информацией устраняет все правонарушения. Создать такой отчет очень просто.

Все, что вам нужно, — это компьютер под рукой. На самом деле, они только крадут ваши деньги, а ваша кредитная история не страдает. Согласно отзывам в Интернете, услуга стоит около 10 000 рублей.

Как исправить неточности в кредитной истории

Как можно исправить неточности в моей кредитной истории? В некоторых случаях заемщик, возможно, вовремя погасил кредит, но по ошибке указал неправильный номер счета. В этом случае рекомендуется как можно скорее связаться с сотрудниками банка и объяснить ситуацию.

Неточности также могут возникнуть из-за небрежности самого сотрудника или технических ошибок (сбой программного обеспечения, опечатки, невнимательность сотрудника). Затем заемщик направляет заявление в кредитное бюро по форме № ОСП-1ФИЗ, утвержденной 26 марта 2018 года 26 марта 2018 года. В заявлении заинтересованное лицо указывает личные данные, кредитную информацию и любую информацию, которую необходимо изменить.

Кредитное бюро рассматривает заявление в течение 30 дней

Классические варианты как улучшить кредитную историю

Существует несколько способов улучшить свою кредитную историю, большинство из которых вы можете легко освоить самостоятельно, не прибегая к помощи посредника. Цель — убедить кредиторов, что вы финансово стабильны и платежеспособны. Давайте рассмотрим некоторые эффективные и законные способы улучшения.

Оформление кредитной карты

Все, что вам нужно для получения кредитной карты, — это анкета-заявление и паспорт. Заемщик получает и использует кредитную карту и своевременно вносит платежи. Большинство банков не требуют подтверждения дохода или занятости.

Преимущество кредитной карты в том, что в течение льготного периода проценты не начисляются. Например, если льготный период составляет 70 дней, то сумма, погашенная в течение этого периода, будет равна потраченной сумме. Переплаты нет. Банк гарантирует, что клиент своевременно выплачивает долг и может рассчитывать на новый кредит.

Рефинансирование или реструктуризация

Рефинансирование — это процесс объединения нескольких кредитов в один. Рефинансирование выгодно, когда заемщик допускает дефолт по существующему кредиту. Банк выдает новый кредит для погашения старого кредита.

Особенностью рефинансирования при плохой кредитной истории является более высокая процентная ставка. Однако этот метод модификации кредита может быть очень эффективным, когда результат является критическим.

Реструктуризация означает согласование с банком новых условий кредитования для существующего кредита. Например, изменение графика погашения кредита или уменьшение ежемесячных платежей. Реструктуризация может помочь вам выбраться из долговой ямы и погасить все свои долги.

Важно: После реструктуризации или рефинансирования кредита непогашенные долги исчезнут. Главное — не откладывать и вовремя обратиться в банк. Не ждите, пока долг станет невыносимым.

источники вкладов (например, кредитные карты)

Этот метод не повлияет напрямую на вашу кредитную историю, но улучшит ваши отношения с кредиторами. Банки охотно предлагают кредиты людям, у которых уже есть зарплатный счет или карта, или которые получают через банк стипендии или пенсии. Открытые депозиты гарантируют, что заемщик доверяет конкретному банку и вовремя погасит долг.

Обращение за потребительским кредитом

Потребительские кредиты могут быть использованы на любые цели, включая покупку товаров, отпуск, лечение и ремонт квартиры. Как правило, требуется паспорт и анкета на получение кредита на сумму до 100 000 рублей. Заемщик получает деньги на карту или наличными и тратит их по своему усмотрению, не забывая вносить ежемесячные платежи.

Важно не опоздать даже на один день. Это немедленно создаст новый недостаток в вашей кредитной истории. После погашения кредита заемщик восстанавливает статус кредитоспособного заемщика и может рассчитывать на более крупный кредит.

Важно: Для некоторых кредиторов даже закрытый долг может стать основанием для отклонения заявки. Если заемщик уже просрочил платежи, что мешает ему снова выйти на просрочку? В этом случае финансовые консультанты рекомендуют прибегнуть к помощи другого банка или предложить кредитору имущество в качестве залога. Вы также можете воспользоваться услугами поручителя, чтобы гарантировать банку возврат кредита.

Микрозаймы

Микрозаймы выдаются микрофинансовыми организациями (МФО). Кредиторы предъявляют минимальные требования к заемщикам, и вероятность одобрения составляет 100%. Главное — внимательно рассмотреть процентную ставку и рассчитать общую сумму переплаты; МФО «славятся» своими высокими процентными ставками (от 0,8% до 2,5% в день).

Заемщики получают суммы до 10 000 рублей в течение нескольких дней и возвращают их в срок. Эта запись появляется в кредитной истории.

Дозировка

Платежи осуществляются в соответствующем отделении конкретного банка. Для регистрации требуется только паспорт. Платежи в рассрочку осуществляются в течение периода от шести месяцев до трех лет, при этом заемщик приходит в магазин для приобретения товара, который затем возвращается частями.

Сумма рассрочки равна количеству приобретаемых товаров, при этом предлагаются авансовые платежи в размере от 10% до 50% от начальной цены. Преимущества: быстрое оформление, возможность приобрести товар, не переплачивая, возможность улучшить кредитную историю.

Погасить имеющиеся долги

Самый простой способ улучшить свою кредитную историю — это погасить свои долги. Чтобы узнать сумму и стоимость всех долгов, рекомендуется проверить свою кредитную историю на портале Госуслуги или на сайте Центрального банка Российской Федерации (www. cbr. ru). Отчеты предоставляются в письменной или бумажной форме и требуют подтверждения личности.

Советы и рекомендации по теме

Никто не может застраховаться от непредвиденных событий (безработица, инвалидность, стихийные бедствия) в период погашения кредита. Любой заемщик может оказаться в сложных жизненных условиях и потерять источник дохода. В этом случае нет необходимости скрываться от банка.

Рекомендуется немедленно поговорить с кредитором и объяснить ситуацию. Важно убедить банк, что заемщик не отказывается платить по кредиту, а просто у него пока нет денег.

Банки чутко реагируют на потребности своих клиентов и предлагают им возможность приостановления кредитования, реструктуризации или рефинансирования. Главное — связаться с кредитором до того, как возникнет первая просрочка. Нет причин делать это постфактум.

ВАЖНО!!! Попытки исправить кредитную историю должны быть задокументированы — заемщикам следует заранее изучить возможные способы модификации и выбрать наиболее выгодный из них. Не стоит занимать деньги под высокий процент только для того, чтобы погасить старый просроченный долг. Это приводит заемщика в колодец новых долгов, из которого становится еще труднее выбраться.

Также не стоит доверять посредникам сомнительной надежности или людям, предлагающим удалить или стереть вашу кредитную историю. Это незаконно и может повлечь за собой уголовное преследование, а также дополнительные финансовые расходы для заемщика. Если вам нужна помощь, обращайтесь только к своему банкиру или профессиональному финансовому консультанту.

Кредитные проверки: хорошо или «плохо

При подаче заявки на получение кредита в банке или другом финансовом учреждении от клиента требуется письменное разрешение на запрос информации о его кредитном профиле. Без его согласия никто не имеет права получать эту информацию. Это связано с тем, что данная информация содержит персональные данные граждан, защищенные законом № 218 от 30 декабря 2004 года.

На основании информации из CRI, полученной представителем банка, можно сделать выводы об уровне финансовой ответственности клиента и его способности выполнять условия договора. Поэтому более высокая зарплата не всегда гарантирует, что заемщику будет предоставлен кредит в желаемой сумме или на желаемых условиях.

Если гражданин уверен, что своевременно выполнял свои обязательства перед кредитной организацией, но его заявка на очередной кредит постоянно отклоняется, ему следует самостоятельно изучить свою кредитную историю и разобраться в причинах отказа. Часто в данных встречаются ошибки или обнаруживаются долги, не относящиеся к данному человеку. В таких случаях граждане имеют право оспорить часть или всю свою кредитную историю.

Где я могу проверить свою кредитную историю?

В соответствии с российским законодательством, данные обо всех кредиторах хранятся в Бюро кредитных историй (БКИ); по состоянию на 2019 год зарегистрировано 13 таких бюро, уполномоченных Центральным банком. Можно сделать запрос, чтобы узнать, какие из них располагают информацией о конкретном заемщике. Данные об одном и том же физическом или юридическом лице могут храниться в 2, 3 или 4 БКП.

Чтобы получить весь список, есть два варианта

- Передайте запрос в Центральный каталог кредитных историй (CCCHI).

- Обратитесь в последний банк, в котором вы брали кредит.

EBEA предоставляет информацию бесплатно, но основное требование — ввести код кредитной истории при подаче запроса.С 2019 года государство регламентирует право всех заемщиков на получение бесплатной информации о своей кредитной истории два раза в год, а на бумаге информация предоставляется только один раз. Если информация о кредитной истории физического лица требуется чаще двух раз в год, могут взиматься сборы. Количество запросов по зарплате не ограничено.

Как долго данные хранятся в кредитных бюро

Информация о заемщике и о том, выплачивались ли им платежи осмотрительно и своевременно, хранится в течение 10 лет после последней сделки по договору. Если счет по кредитному договору закрывается позже последнего платежа, то последняя дата является датой закрытия счета.

Если у заемщика не было кредитных обязательств после закрытия кредита, все платежи в счет других обязательных платежей, таких как услуги связи, квартплата, питание и т.д., находятся в хорошем состоянии; по истечении 10 лет в BCI нет информации по этому вопросу.

Удаление кредитной истории из баз данных: законно ли это

Несанкционированное удаление данных заемщика кредитной истории запрещено российским законодательством. Поэтому любые предложения о ликвидации, уничтожении, аннулировании, изъятии или изменении являются необоснованными. В большинстве случаев такие действия предлагают мошенники, которые хотят выкупить надежды тех, кто разрушил реестр заемщика из-за несвоевременного погашения долга.

Если такие предложения делают сотрудники бюро кредитных историй, они совершают служебное преступление, которое карается законом. В любом случае, правонарушители прекращают общение с мошенниками, потому что такое поведение незаконно, и в большинстве случаев они получают деньги за свои «услуги».

Официальное удаление кредитной истории физического лица происходит только через 10 лет после последнего погашения кредита или когда досье исключено из реестра по судебному решению.Чтобы оспорить полный объем данных, записанных в CBC, необходимо собрать документацию. Они должны четко доказать, что это неверно и что человек не получал кредит, рассрочку или другое кредитное обязательство. В этом случае файл будет удален из базы данных BCI по решению суда.

Важно отметить, что потеря паспорта, смена фамилии или места жительства не влияет на обнуление или очистку кредитной истории.

Комментарии: 23

В моем случае это событие превратило мой «очень высокий балл» в просто «низкий», поэтому я хотел бы предупредить людей о том, как исправить свою кредитную историю с помощью микрозайма. Я являюсь добросовестным клиентом уже 18 лет. У меня никогда не было просрочек платежей.

Женщина живет на бюджетные средства, работает на одной работе 18 лет, не имеет иждивенцев, в марте взяла в Paylate кредит на 150 000 евро на несколько месяцев (даже не для себя) и с тех пор выплачивает его. Конечно, я погасил кредит без задержек. К моему счету ничего не прибавилось, но учреждение, в которое я обратился за микрофинансированием, «убило» мой кредитный рейтинг на 60%.

Советы по рефинансированию моего кредита для улучшения моей истории не помогли. У меня плохой кредитный рейтинг, мне отказали, и никого не волнует ваша добросовестность или кредитоспособность, поскольку заявки рассматриваются автоматически. Поэтому сам акт обращения в микрофинансовую организацию превращает идеального заемщика в клиента с низким рейтингом.

….

Здравствуйте, я не смогла получить кредит в Совком банке. Меня направили к врачу, но я отказалась. Моя кредитная история просрочена. Что мне делать?

Уважаемый Андрей, пожалуйста, обратитесь в BCI с вашим заявлением и подробно объясните вашу ситуацию. Бюро рассмотрит информацию и изменит ваш кредитный рейтинг. Ваша кредитная история не может содержать информацию о финансовых обязательствах, на которые вы не подавали заявку.

Я нахожусь в безвыходной ситуации с плохим кредитом, пожалуйста, скажите мне, как это исправить.

Здравствуйте, Луиза, попробуйте получить несколько займов в МФО по очереди и вовремя их погашать (микрофинансовые компании, предлагающие беспроцентные первые займы, можно найти по этой ссылке). Также можно воспользоваться услугой «Кредитный доктор» Совкомбанка. Вы также можете воспользоваться услугой «Кредитный доктор» Совкомбанка.

Я отправил много заявок на получение кредита, но получил много отказов. Как я могу разрешить ситуацию?

Доброе утро Анастасия, для исправления кредитной истории вы можете воспользоваться услугой Совкомбанка «Кредитный доктор». Перейдите по этой ссылке, чтобы подать заявку во все банки и увеличить свои шансы на получение кредита.

Здравствуйте! Моя кредитная история началась в 2007 году и продолжается по сей день. Никаких нарушений никогда не было. Недавно я отправил еще один запрос в Сбербанк, который был отклонен из-за высокой нагрузки.

В настоящее время мой кредит по домашней кредитной карте не погашен. Есть также продовольственная карточка «Халва», которая не использовалась. Однако, по информации Сбербанка, есть еще два кредита (т.е.

всего четыре). Кредиты закрыты, и мы даже не помним, где они были взяты (мы не смогли найти информацию в данных сбербанка). Как я могу удалить информацию о давно закрытых кредитах из кредитных бюро? Заранее спасибо.

Я нахожусь в такой же ситуации.

По этой ссылке вы можете проверить свою кредитную историю, найти банк, в котором вы брали кредит, и попросить его обновить вашу кредитную историю.

Однако этого банка, например GMani, уже давно нет, а Совкомбанк, который приобрел его в 2014 году, говорит, что не видит долгов и не имеет обязательств, но все еще находится в красной зоне НБКИ. 300 000 несуществующих долгов перед несуществующим банком! Если бы она у меня действительно была, коллекторы давно бы ее съели! Его не существует, но BCI утверждает, что он есть. Что дальше?

Уважаемый Сергей, у вас есть право обратиться в бюро с просьбой исправить вашу кредитную историю. Для проверки вашего заявления кредитное бюро запросит у кредитной организации информацию о содержании вашего заявления. Если есть причины для изменения, кредитное агентство внесет необходимые поправки в вашу кредитную историю.

Если причины для изменения нет, он направляет в кредитное бюро уведомление об отсутствии такой причины. После рассмотрения заявления кредитное агентство направит по почте уведомление с указанием причин. Если вы не согласны с решением по основному заявлению, вы можете оспорить его в суде.

Здравствуйте! Пожалуйста, помогите мне пересмотреть мое резюме… Я много раз пытался рефинансировать свои кредитные карты, автокредит, компьютер… В приложении всегда написано: «Рефинансирование недоступно». Я тоже не принимаю его.

Уважаемая Елена, В качестве альтернативы попробуйте воспользоваться услугой «Кредитный доктор». Условия кредитования и онлайн-заявка доступны здесь.

Подскажите, пожалуйста, как и у кого я могу очистить свою кредитную историю?

Уважаемая Анастасия, Вы можете улучшить свою кредитную историю, делая правильные платежи по кредитам и кредитным картам. Вы можете воспользоваться этой ссылкой, чтобы обратить внимание на специальные продукты Совкомбанка. Если вы воспользуетесь этой программой для улучшения кредитной истории и не будете иметь нарушений, то сможете получить в Совкомбанке кредит на сумму до 300 000 рублей без поручительства.

Здравствуйте Анастасия, актуальную информацию вы можете найти в нашей статье «Как улучшить свою кредитную историю».

Пожалуйста, помогите нам найти варианты для очистки вашей кредитной истории.

Здравствуйте, Любовь. Эффективные способы улучшения кредитной истории описаны в статье. Вы можете прочитать его по этой ссылке. На этой странице перечислены наиболее популярные предложения по улучшению качества кредита от легальных организаций.

Я хочу очистить свою кредитную историю.

Я хочу улучшить свою кредитную историю и получить быстрый кредит, вы можете помочь?

Перейдите по этой ссылке, чтобы узнать о решениях по улучшению кредитной ситуации.