- Возможен ли отказ

- Сколько можно вернуть

- Возврат страховки

- Порядок возврата

- При досрочном погашении

- Какие документы понадобятся

- Отказ от возвращения страховых сумм

- Изучение кредитного договора: подробный разбор

- Изучаем документы на участие в Программе страхования ПАО Сбербанк и ООО СК «Сбербанк страхование жизни»

- Условия участия в программе страхования

- Памятка

- Заявление на возврат страховки Сбербанк: пошаговая инструкция по заполнению

- Пошаговая инструкция составления заявления и его бланк

- Если вы уже получили кредит: период ожидания

- Возврат сбербанк страхование в период приостановки

- Если полис был приобретен третьим страховщиком

- Могу ли я вернуть Сбербанку предохранитель в случае досрочного погашения?

- Макс.

- В каких случаях страховка необходима заемщику

- Каковы особенности страховки

- Как правильно оформить возврат по полису страхования с выгодой для себя?

- Какая документация потребуется от клиента, если он досрочно погасил кредит?

- Как действовать, если Сбербанк навязывает страхование?

- Как оформить возврат страховки в течение двух недель?

Стоит рассмотреть этот вопрос в каждом конкретном случае. В конце концов, срок погашения таких кредитов обычно составляет десятилетия, и именно здесь страхование действительно помогает.

Следует рассмотреть вопрос о том, является ли предложение выгодным, тем более что ответственным клиентам могут быть предложены сниженные процентные ставки.

Кроме того, перечень страховых случаев шире и включает, помимо вышеперечисленных, другие: временная нетрудоспособность вследствие болезни или травмы, временная неспособность погасить задолженность — изменение семейных обстоятельств, и, как следствие, изменение финансовых обстоятельств.

Помимо необязательного страхования жизни и потери трудоспособности, существует обязательное страхование самой ипотеки. От него нельзя отказаться, и он обеспечивает компенсацию банку и заемщику в случае повреждения или разрушения жилья (в последнем случае платит страховая компания). Дома также страхуются от пожара, взрыва, наводнения и других природных явлений, а также от кражи.

Если вы досрочно погасите ипотечный кредит, вы можете вернуть часть платежей. В качестве альтернативы существует вариант, при котором сумма компенсации соответствует вашему долгу и поэтому уменьшается с каждой выплатой — в некоторых случаях это более выгодно.

Возможен ли отказ

В действительности, согласно законодательству, финансовые учреждения не имеют законного права связывать выдачу кредита с заключением страхового полиса. Другими словами, закон дает вам право не страховать кредит, и отсутствие страховки не является причиной для отказа в выдаче кредита. Но всегда найдется причина, если вы захотите! Есть ли какие-то мелкие проблемы в вашей кредитной истории, на которые банк закрывает глаза? Они отвергли тебя! Когда вам отказали в страховании, ваш ранее достаточный уровень дохода вдруг стал очень скромным? Таков порядок дня.

Понятно, что банки пытаются защитить свои инвестиции всеми возможными способами. И даже если кредит будет выдан, процентная ставка будет выше обычной из-за необходимости компенсировать дополнительный риск. Это означает, что вам придется сдаться с тяжелым сердцем.

Сколько можно вернуть

Сколько денег я получу обратно и стоит ли оно того? Посчитайте: стандартная сумма по страхованию жизни составляет 1% годовых (полисы выдаются на один год и периодически продлеваются). Имеются и более дорогие варианты. 2% за гарантированную трудоспособность, 3% за потерю работы.

Технические характеристики могут отличаться, но это пример. Поэтому эти суммы подлежат возврату.

Возврат страховки

Поэтому нередко все эти факторы вынуждают их принять навязанные услуги. Однако всегда есть возможность для маневра. Обычно страхование было полностью добровольным.

Это означало, что если эта добрая воля вдруг была утрачена, ее можно было отозвать в любой момент после получения кредита. Да, банки обычно закрывают на это глаза, поскольку не так много людей используют эту лазейку. Поскольку это совершенно законно, вы можете получить свои деньги обратно, и вам не придется пересматривать условия кредита.

Давайте перейдем к сути — как я могу вернуть свои деньги? Заранее скачайте форму заявления и заполните форму заявления на возмещение страховки по кредиту Сбербанка. Если возможно, его следует предъявить в том же отделении Сбербанка, где был оформлен кредит. Вы должны сделать две копии заявления: одну подать в банк, а вторую оставить у себя (с печатью о том, что она получена заранее).

К нему должна быть приложена платежная ведомость и передана банкиру. После этого вы должны ожидать ответа в установленный срок.

Заявление можно подать в любое время, вы можете вернуть страховку даже после погашения кредита в Сбербанке, но есть несколько важных нюансов, определяющих, в том числе, сумму, которую вы сможете вернуть. Если вы подаете заявление в течение 30 дней с момента подписания договора, необходимо вернуть полную сумму; по истечении этого срока сумма составляет половину. Если между началом действия контракта и отказом проходит более шести месяцев, шансы получить отказ возрастают.

В этом случае, даже если дело будет передано в суд, вы не получите часть своих денег обратно. Поэтому не стоит ждать так долго и следует отказаться от страховки как можно скорее, по крайней мере, в том же месяце, когда был оформлен кредит.

Если вы погасите кредит достаточно рано, вы также сможете вернуть деньги за страховку. В период между фактическим погашением кредита и датой планового погашения страхование больше не требуется. Обычно вернуть страховку проще, если вы досрочно погашаете кредит в Сбербанке.

При обращении за возвратом страховой суммы необходимо выяснить, каковы были условия кредитного договора и договора страхования. Это можно сделать двумя разными способами: 1. присоединиться к групповому страховому полису; — 2.

создать отдельный полис. В первом случае заявление на возврат страховки подается в банк, во втором — в страховую компанию; в случае Сбербанка, являющегося первичным страховщиком, в большинстве случаев заявление должно быть подано непосредственно в банк. Существует срок давности для возврата премий по уже закрытым кредитам, который составляет три года.

Порядок возврата

Заявки рассматриваются не более 30 дней. После этого банк или страховщик должен письменно уведомить вас о своем решении, в зависимости от договора.

Если решение положительное, необходимо предоставить подробную информацию о возврате премии.

Если решение будет отрицательным, для защиты ваших законных прав может быть предпринят судебный иск. В этом случае не только будут возвращены деньги, но банк или страховая компания также могут оштрафовать вас или компенсировать моральный ущерб. Обратите внимание, что в таких случаях заемщик обычно выигрывает, поскольку налицо явное нарушение закона со стороны банка.

Поэтому очень маловероятно, что банк подаст иск.

Мы рассмотрели вопрос о том, можно ли вернуть свою страховку. Обычно погашение кредитов Сбербанка происходит легко и просто, но это не относится к другим банкам. Обычно возврат страховки очень выгоден, и этим следует воспользоваться.

При досрочном погашении

Существуют также положения о страховом возмещении в случае полного досрочного погашения кредита. Важно полное погашение кредита. Если гражданин внес значительную сумму денег для частичного досрочного погашения (неполного), она не подлежит возврату. Этот процесс сложнее, чем в вышеуказанных случаях.

Дело в том, что банки, скорее всего, откажут в погашении кредита. Поэтому для решения этого вопроса следует использовать процесс рассмотрения претензий. В некоторых случаях вам может понадобиться легальный переезд. Следует также отметить, что полис действовал в течение определенного периода времени, и поэтому можно вернуть только часть денег.

Кроме того, такая возможность доступна только тем гражданам, в кредитных договорах которых есть пункт, допускающий досрочное расторжение. В противном случае кредит не может быть погашен досрочно, и возможность погашения страховки теряется.

Какие документы понадобятся

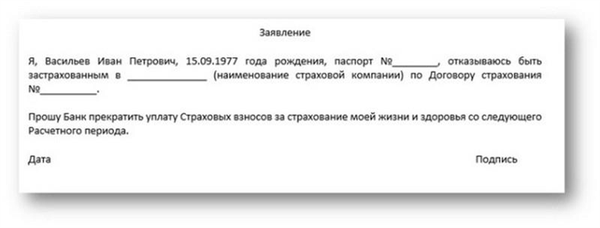

Прежде всего, следует внимательно отнестись к подготовке письменного заявления. В начале этого документа перечисляются имена бенефициара (банка и страховой компании) и заявителя (самого заемщика).

Далее пишется название документа, а затем условия, на которых был заключен договор страхования. Затем следует просьба расторгнуть договор и вернуть средства на указанный счет. Документ должен быть подписан и датирован в конце.

Образец бланка приведен ниже.

В этом случае причиной отказа в страховании является досрочное погашение кредита. Если такой причины нет, пропустите этот оттенок. Для возврата кредитной страховки в Сбербанк необходимо также собрать следующие документы

- Личный паспорт.

- Кредитный договор, т.е. документ, подписанный с банком при выдаче кредита.

- Страховой полис. Должен быть выдан, когда был выдан предыдущий документ.

- Квитанции или другие документы, подтверждающие оплату задолженности по кредиту.

- Сертификат, подтверждающий досрочное погашение кредита.

Если кредит был погашен досрочно, необходимы два последних документа.

Очевидно, что список документов невелик. Нет никаких проблем с их сбором. При необходимости сотрудник финансового учреждения укажет другие документы, которые необходимо добавить.

Однако в большинстве случаев перечисленных выше документов достаточно. Форма заявления должна быть подана выгодоприобретателем по кредиту (и, соответственно, выгодоприобретателем по страховому полису).

Отказ от возвращения страховых сумм

Обратите внимание, что сотрудники финансового учреждения могут отказать клиенту в возврате кредита. Это будет разрешено, если

- Кредиты выплачиваются полностью без досрочного погашения. Причины этого более подробно описаны выше.

- Страхование распространяется на имущество, заложенное в качестве обеспечения.

Если применяется любое из этих условий, возмещение не производится. Во всех остальных случаях отказ не является законным, так как противоречит статье 958 Гражданского кодекса Российской Федерации.

Застрахованное лицо имеет четко оговоренное право в любое время отказаться от договора страхования. Таким образом, страховщик не может вернуть часть суммы, потраченной на полис.

Если банкир отказывается, необходимо предпринять следующие шаги

- Попросите предоставить отказ в письменном виде.

- Подайте жалобу менеджеру банка.

- Если жалоба не будет рассмотрена (т.е. деньги не будут возвращены), следует обратиться в суд с требованием вернуть полис. В качестве доказательства может быть использована документация прошлых лет.

Судебное разбирательство по этим вопросам — долгий и трудный процесс. Вы должны найти время, чтобы посетить слушания, обдумать и обсудить свое заявление и обратиться за юридической помощью.

Это не всегда приносит пользу. Только после тщательного рассмотрения всех плюсов и минусов процесса рекомендуется принимать решение о том, стоит ли обращаться в суд. Консультация с адвокатом также является одним из вариантов.

Изучение кредитного договора: подробный разбор

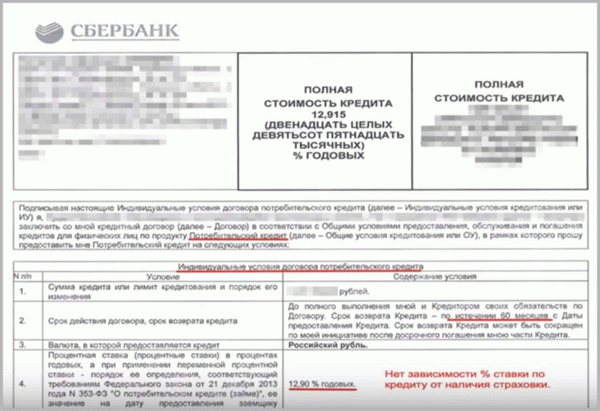

При рассмотрении кредитного договора заемщикам необходимо ответить на главный вопрос: увеличится ли процентная ставка по моему кредиту, если я откажусь от страхования в Сбербанке?

Важные моменты, на которые следует обратить внимание в кредитном договоре:.

- Статья 4: «Интерес

В этот момент банк указывает заемщику, что процентная ставка по кредиту зависит от наличия страхового полиса на момент выдачи кредита.

Процентная ставка в данном примере составляет 12,90% годовых. Оговорки не содержат информации об изменении процентной ставки.

Эти пункты могут потребовать от заемщика заключения дополнительных соглашений с кредитором в момент выдачи кредита. В разделах 9-10 примера не упоминается об увеличении процентной ставки по кредиту.

О страховых полисах нет ни слова. Поэтому в данном примере страховка Сбербанка может быть погашена без увеличения процентной ставки по кредиту.

Обязательно проверьте пункты 4, 9, 10 и 15 кредитного договора. Банк будет активно вводить повышение процентной ставки в зависимости от того, застрахован кредит или нет.

Таким образом, рассматривая кредитный договор (из примера), можно сделать вывод, что между процентной ставкой и страховым покрытием нет зависимости, что позволяет погасить страховую премию без увеличения процентной ставки по кредиту.

Статья по теме: Страховое возмещение Сбербанка при досрочном погашении: углубленный анализ условий страхования

Изучаем документы на участие в Программе страхования ПАО Сбербанк и ООО СК «Сбербанк страхование жизни»

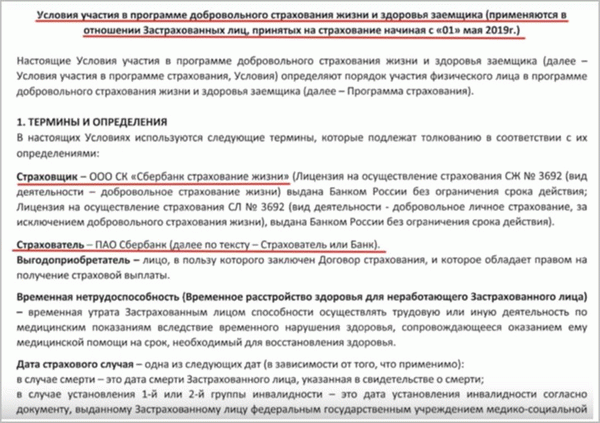

Чтобы оформить страховку в Сбербанке, заемщик должен ознакомиться и подписать следующие документы.

- сроки и условия участия в программе страхования, а также

- Меморандум,.

- бланк заявления на страхование.

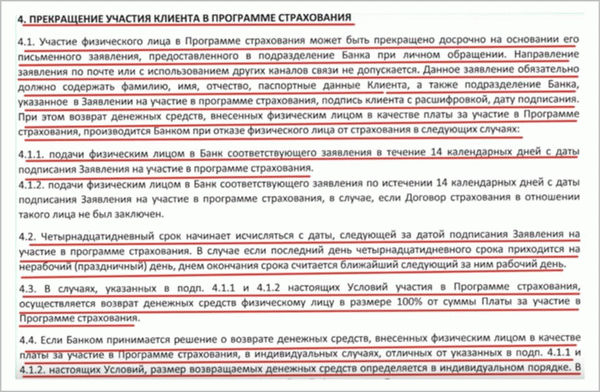

Условия участия в программе страхования

После детального изучения условий участия в программе страхования заемщик может заключить договор группового страхования со Сбербанком. Страховщиком является Zuvelbank Life Insurance Company Limited, контрагентом — Zuvelbank, а заемщиком — застрахованное лицо. .

В пункте 4 условий участия в программе страхования содержится информация о том, как отказаться от участия в программе страхования.

Однако, если срок (14 календарных дней после создания полиса) не соблюден, банк может рассмотреть ваше заявление в индивидуальном порядке (п. 4. 1. 2). Возвращается к вам.

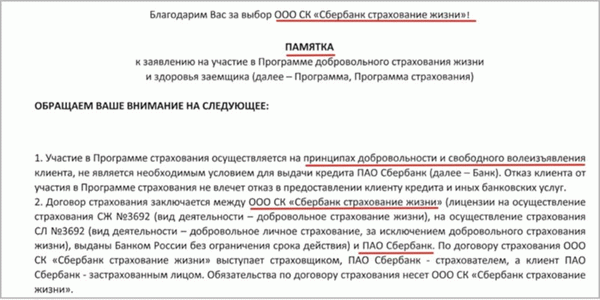

Памятка

Согласно пункту 1 Меморандума о взаимопонимании, который является частью формы заявления и условий договора страхования, ПАО Сбербанк обращает внимание заемщика на то, что «участие в программе страхования является добровольным и не является условием получения кредита». Заемщикам не стоит опасаться, что банк откажет в выдаче кредита из-за отказа в страховании.

Поэтому при оформлении кредита заемщикам следует изучить кредитный договор и документы о страховом покрытии, чтобы понять, что процентная ставка зависит от их согласия на страхование, и при отсутствии такой зависимости избежать отказа в выдаче кредита. Банкир может облегчить заемщику задачу: согласиться на страхование и написать заявление на возврат на следующий день.

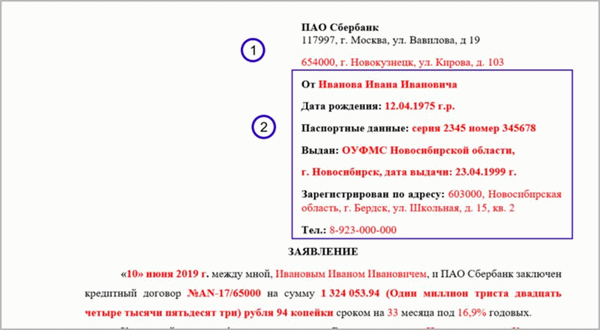

Заявление на возврат страховки Сбербанк: пошаговая инструкция по заполнению

Заявление должно содержать следующую информацию

Имя клиента, взявшего кредит и подписавшегося на страхование

- Паспортные данные

- отделение банка, указанное в заявлении на участие в программе страхования (т.е. отделение Сбербанка, в котором был взят кредит)

- Подпись и расшифровка заемщика, включая

- Дата подписания отказа от страхования.

- 1. заявление должно быть направлено в письменной форме по адресу другой стороны: 117997, г. Москва, ул. Вавилова, д. 19, ПАО Сбербанк. Кроме того, в заголовке заявления необходимо указать адрес субадреса банка, в котором получен кредит.

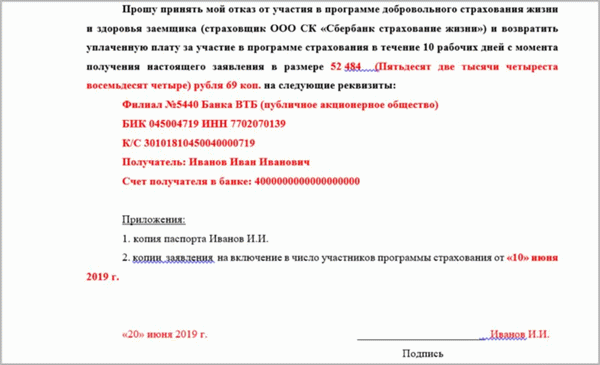

Пошаговая инструкция составления заявления и его бланк

4. в следующем абзаце укажите отделение банка, в котором был подписан кредитный договор.

5. затем необходимо ввести данные для страхового заявления: дату подписания, имя заемщика и стоимость участия (во избежание ошибок суммы необходимо вводить цифрами и прописью).

Ниже приведены причины, по которым заемщик имеет право на полную сумму премии.

6. затем напишите подробную информацию о вашем запросе (отказе), стоимости страховки и о том, куда будут возвращены деньги, потраченные на страховку.

Банковские реквизиты могут быть любыми, включая Сбербанк. Реквизиты счета для возмещения премии должны принадлежать исключительно заемщику, взявшему кредит, и не могут идентифицировать третью сторону.

7. в дополнение к анкете необходимо приложить копию паспорта (главная страница и свидетельство резидента) и копию страховой документации (анкета, примечания и условия)

8. обязательно укажите дату подачи заявки и разборчивую подпись в конце формы заявки.

При подаче заявления об отказе от страховки в отделении Сбербанка заемщик должен представить два экземпляра бланка заявления.

Один экземпляр и приложение к нему (копия) остаются в Сбербанке, на втором экземпляре ставится штамп и подпись должностного лица банка с указанием даты получения.

Это необходимо, если банк ошибочно отказывает в возврате средств на основании принадлежности к программе страхования, и заемщик может обратиться в суд. В таких случаях копия второго письма, заверенная печатью банка и датой получения заявления, будет служить доказательством.

Поэтому вернуть страховку в Сбербанк несложно, но важно соблюдать требования банка к заявлению и способ его подачи (лично в отделении, где был выдан кредит).

К сожалению, даже в таких крупных банках, как Сбербанк, заемщики сталкиваются с постоянным принуждением к обслуживанию. Страхование предлагается всем клиентам, обратившимся за кредитом. И если она предоставляется, это хорошо.

Часто из-за неплатежей или мошенничества страховые взносы включаются в кредит. Однако вернуть страховку по кредиту в Сбербанк можно всегда, даже если договор уже заключен.

Если вы уже получили кредит: период ожидания

Если страховка не требуется:.

Немедленно сообщите об этом своему менеджеру Сбербанка. Разумеется, он начнет убеждать вас в том, что эта услуга вам необходима. Однако только вам решать, быть ли решительным и категоричным в своем отказе или все-таки согласиться на покупку контракта.

- Всегда читайте кредитный договор перед его подписанием. Если сумма кредита составляет 220 000 рублей, а вы получаете только 200 000 рублей, это означает, что вы включили страховку в кредит. На этом этапе вы можете отказаться. Сообщите менеджеру о своих пожеланиях, и он переоформит договор.

- ВАЖНО!!! Если менеджер отказывается выдать вам кредит без страховки, попросите его позвать управляющего. Отказ не является законным.

Даже если вы уже подписали кредитный договор и договор со страховой компанией, вам все равно могут вернуть деньги за страховку Сбербанка. И если он был включен в кредит, как это обычно бывает, вы получите свои деньги обратно. Конечно, предпочтительнее вернуть деньги на свой кредитный счет путем частичного досрочного погашения.

Также помните, что банк начисляет проценты на стоимость страховки, что в итоге делает ее еще дороже.

Возврат сбербанк страхование в период приостановки

В российском законодательстве есть термин — «период ожидания». Он относится ко всем видам страхования добровольного характера. В течение этого периода ожидания заемщик может отказаться от страховки и получить деньги обратно после получения кредита.

Важно: Раньше период ожидания составлял 5 дней, но теперь он продлен до 14 дней. Вы можете получить возмещение в течение двух недель с момента приобретения услуги.

Возможность аннулировать полис была введена не случайно. Это результат того, что банки и другие организации активно насаждают эту политику и буквально оказывают психологическое давление на клиентов. Теперь у человека есть время подумать и решить, нужна ли ему такая защита.

Заявление на возврат полиса Сбербанка должен подавать не сам банк, а страховая компания, которая предоставляет услуги по купленному полису. Ранее Сбербанк сотрудничал со сторонними страховщиками для продажи услуг в своих отделениях по договору присоединения, но теперь существует дочерняя компания «Сбербанк страхование», и продажа услуг фактически происходит внутри банка.

Если полис был приобретен третьим страховщиком

Важно: Если «Сбербанк-Страхование» является страховой компанией, отказ от страховки можно оформить в отделении Сбербанка. Если это другая компания, вы можете подать заявление лично или заказным письмом в ее офис.

Если с момента приобретения услуги прошло не более 14 дней, вы можете смело идти в отделение Сбербанка для заполнения заявления. Вам не нужен бланк заявления на получение страхового возмещения. Вам выдадут его в банке.

Во время визита вам понадобится паспорт, страховой полис и данные счета, на который будет зачислен возврат (можно использовать сам кредитный счет).

- Услуга будет возвращена в течение 10 дней с момента подачи заявления, а оплата будет переведена на указанный клиентом счет.

- ВАЖНО: Страхование кредита Сбербанка отменяется с даты подачи заявления. Он будет пересчитан, и клиент продолжит платить за дни обслуживания.

В этом случае вернуть страховку по кредиту Сбербанка можно точно таким же образом, но обращаться нужно не в отделение банка, а непосредственно в страховую компанию, так как это поставщик услуг.

Могу ли я вернуть Сбербанку предохранитель в случае досрочного погашения?

В городе проживания заемщика может не быть страховой компании. Вы можете подать заявление на списание кредита письмом. Заранее позвоните в страховую компанию, чтобы уточнить, какие документы для этого необходимы, и заполнить форму заявления (формы можно найти в Интернете, но четкого формата нет).

Оба письма должны быть отправлены заказным письмом с уведомлением на имя страховой компании. Датой подачи заявления является дата отправки письма.

Страховые услуги приобретаются на определенный период времени. В случае страхования жизни это происходит в течение срока кредитования. Однако в некоторых случаях гражданин может принять решение о досрочном прекращении кредита.

В результате полис приобретается, например, на четыре года, а заемщик пользуется им только два года. Поэтому заемщик имеет право на возмещение за этот неиспользованный период.

Макс.

На практике, насколько известно Сбербанку, проблем с возвратом нет. Обратите внимание, однако, что льготный период распространяется только на добровольные контракты. Период охлаждения не применяется в случае ипотеки или страхования возмещения по векселям.

В случае возврата из-за досрочного погашения не имеет значения, какой страховой полис оформлен. Если условия договора позволяют, вы можете вернуть деньги. Однако если страховая компания «встанет на дыбы», вам придется отстаивать свои интересы в суде.

Тема данной статьи — как получить возврат кредита Сбербанка. Это серьезный вопрос, который волнует большинство заемщиков. Более того, получение кредита в одном из крупнейших банков страны связано с оформлением страхового полиса; специалисты, работающие в Сбербанке, настаивают на том, чтобы заемщики приобрели такой продукт.

В противном случае клиенты могут столкнуться с отказом — отказом в предоставлении кредитного финансирования. Что делать в таких ситуациях? Какие шаги необходимо предпринять, чтобы вернуть деньги, не нарушая российского законодательства?

В каких случаях страховка необходима заемщику

гарантирует, что в случае смерти/смерти родственникам клиента кредитора не придется брать на себя его долги, и

- дополнительное обеспечение движимого или недвижимого имущества, под которое клиент получает кредит; и

- помощь, необходимая в случае инвалидности, болезни или увольнения с государственной службы.

- Клиенты, которые хотят знать, как вернуть гарантии по кредиту Сбербанка в 2025 году, должны понимать, когда получение заемных средств является обязательным условием, а когда нет. Иногда, если это предусмотрено российским законодательством, он может носить рекомендательный характер. Например, когда кто-то обращается за ипотечным кредитом, он должен гарантировать собственность. Обратившись за потребительским кредитом, клиент может избавиться от такого рода дополнительных расходов.

Сбербанк предлагает различные виды страховых программ для тех, кто заинтересован в заемных средствах. Они покрывают жизнь заемщика, заложенное движимое и недвижимое имущество, инвалидность первых двух групп, потерю дохода или нетрудоспособность по болезни. Клиентам следует помнить, что страховку не нужно продлевать после полного погашения кредита или до истечения срока его действия.

Каковы особенности страховки

Еще один важный момент касается заемщиков, которые отказались от страховки и которым банк не предоставил кредит. В этом случае могут быть предприняты юридические действия. Если причина отказа в выдаче кредита может быть доказана как отсутствие страховки, Сбербанк обязан выдать кредит без страховки.

Однако на практике избежать этого обычно может только кредитор. Согласно закону, только кредитор имеет право принимать решение о предоставлении или отказе в предоставлении кредита физическому или юридическому лицу.

Процесс страхования в Сбербанке всегда в основном одинаков. Клиенты, заинтересованные в получении кредитных ресурсов, должны быть готовы оформить страховку. Это повышает вероятность одобрения кредита и снижает процентную ставку.

Заемщик сам выбирает страховую компанию или выплаты от Сбербанка, который выполняет все формальности, связанные со страхованием. Перед подписанием договора заказчик должен ознакомиться со всеми его пунктами. Таким образом, он может гарантировать, что получит возмещение за страховку.

Процесс возмещения включает в себя несколько этапов

Как правильно оформить возврат по полису страхования с выгодой для себя?

Клиент подает дубликат заявления и

- клиент собирает документы, и

- предоставляет всю необходимую информацию страховой компании или банку.

- Убедитесь, что документация была проверена специалистом по документации.

- Он ждет положительного или отрицательного решения по своему заявлению.

- Если реакция страховой компании начинает тормозить, вы можете положиться на вышестоящие органы и службы, которые обязаны заниматься клиентами кредитной организации и оказывать им помощь. Каждый заемщик имеет право отказаться от любых дополнительных услуг, связанных со страховым продуктом. Это право предусмотрено Гражданским кодексом РФ.

Национальное законодательство не определяет размер возмещения. Возврат страховых взносов рассматривается в каждом конкретном случае. По сути, сумма возврата зависит от периода, за который клиент подал запрос на возврат.

В течение 5 дней с момента заключения договора с

- в течение 14 дней после заключения договора с контрагентом; и

- две недели после даты совершения сделки; и

- За досрочное погашение кредитов.

- Обратите внимание, что если с момента подписания полиса прошло более одного месяца, страховая компания может не возместить клиенту ущерб. Если срок короткий, или клиент решил погасить кредит досрочно, лучший вариант — обратиться в профессиональную компанию, которая предоставляет компаниям и частным лицам услуги по сбору документов, подготовке и подаче заявки. При правильной поддержке опытных специалистов принять положительное решение становится намного проще и быстрее.

Чтобы получить страховое возмещение при досрочном погашении кредита в Сбербанке, клиенту необходимо составить заявление и представить определенные документы. Людям необходимо подготовить личные документы. Это паспорт, договор с кредитором и полученное от банка подтверждение о закрытии долга (декларация об отсутствии задолженности).

В эти документы следует добавить заявление об отказе от претензий. Образцы можно найти на сайте банка или спросить у сотрудника финансового учреждения. Другой вариант — отправить открытый запрос.

Какая документация потребуется от клиента, если он досрочно погасил кредит?

Заявление должно содержать такую информацию, как название, адрес, номер НДС и PSRN страховой компании. Документ также должен содержать информацию о заемщике, номер кредитного договора и полиса, дату составления и подпись. Первый экземпляр бланка заявления должен быть представлен страховщику, а второй экземпляр остается у застрахованного лица.

Страховщик не имеет законного права требовать другую документацию или требовать причины расторжения кредитного договора. Он обязан получить посылку, принять положительное решение от имени клиента и вернуть деньги. Сумма, подлежащая возврату заемщику, определяется в индивидуальном порядке.

Разумеется, клиент не может получить обратно 100% ранее уплаченной суммы. Комиссии, проценты и налоги взимаются на законных основаниях. Сумма погашения зависит от того, как долго заемщик пользуется полисом и сколько времени осталось до окончания срока его действия.

Страховщики не упускают возможности «получить свое» от клиентов, которые берут кредиты на различные работы. Заемщики соглашаются оформить страховку, чтобы банк не отказал в выдаче кредита. Таким клиентам можно предложить полезные советы.

Прежде чем оформлять страховку, необходимо понять, действительно ли она является обязательной для получения кредита или предлагается в качестве дополнительной услуги.

Как действовать, если Сбербанк навязывает страхование?

Если законом предусмотрен какой-то вид страхования, человек не имеет права от него отказаться. Заемщики могут спокойно игнорировать другие страховые продукты.

Если договор оформлен по коллективной схеме, то юридически возврата нет.

Всем сотрудникам финансовых учреждений, работающих в России, известно, что в соответствии с законом запрещено навязывать страховые продукты физическим и юридическим лицам. Если это условие не выполняется, т.е. принуждение клиента к покупке полиса, кредитор может столкнуться с санкциями, предусмотренными статьей 938 Гражданского кодекса.

Клиенты, которые не хотят, чтобы им отказали в кредите на том основании, что они не согласны приобрести страховку, могут найти следующую информацию полезной. Это законный способ вернуть страховой полис после его приобретения. Если заемщик согласен на дополнительные расходы, ему необходимо знать, как вернуть гарантию по кредиту из Сбербанка в течение 14 дней.

Это право имеют все клиенты банка. Он может быть использован в следующих случаях.

Как оформить возврат страховки в течение двух недель?

в течение месяца, следующего за датой заключения полиса, они заполняют соответствующее заявление на возмещение стоимости полиса, и

- Заявление может быть подано и после этой даты, но сумма возмещения определяется страховой компанией на основании конкретных параметров.

- Обратите внимание, что в большинстве договоров со Сбербанком есть пункт о том, что отказ от страховки является основанием для увеличения процентов по кредиту. В среднем этот процент составляет 1%. Клиенты с действующим страховым полисом получают пониженную процентную ставку.

Некоторые клиенты сталкиваются с ситуациями, когда специалисты Сбербанка отказываются принимать их заявления. Кроме того, документация должна быть подготовлена и предоставлена в течение двух недель с момента подписания договора и приобретения страхового полиса. Как вы поступите в этом случае? Не позволяйте ситуации выйти из-под контроля и покиньте отделение кредитной организации! Клиент должен позвонить менеджеру филиала и настоять на том, чтобы назначить с ним разговор.

Они также могут запросить Книгу жалоб и предложений, направить жалобу в Центральный банк Российской Федерации или обратиться непосредственно в Роспотребнадзор. Одна из этих организаций обязательно поможет вам разобраться в ситуации.

Да, есть возможность вернуть свою премию. Конечно, этот процесс может занять много времени. В некоторых случаях вам потребуется помощь специалиста по страхованию, который сможет изучить документацию и предложить наилучший способ решения проблемы.

Каждый случай индивидуален, и решение зависит от многих факторов. Может быть создан прецедент в пользу заемщика. Требуется только ответственный подход.