- Коэффициенты контроля справок в Приложении № 6 — 1 в расчете НДФЛ.

- Корреляции между расчетами 6-НДФЛ и 6-НДФЛ по Приложению № 1.

- Помимо индивидуального равенства, должно соблюдаться и равенство доходов.

- Проверьте соответствие минимальной заработной платы и средней заработной платы по отрасли.

- Контроль за перечислением налогов в бюджет

- 6-НДФЛ — РСВ

- СЗВ-СТАЖ

- Соотношения СЗВ-СТАЖ и РСВ

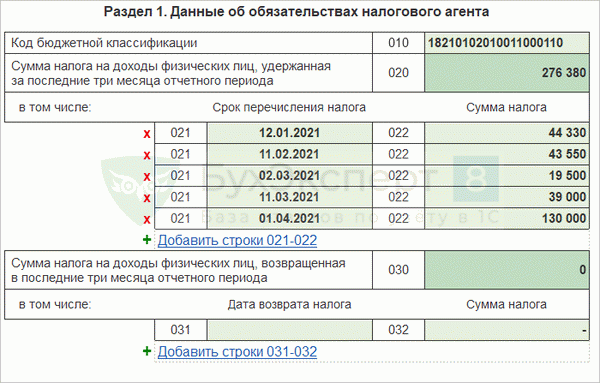

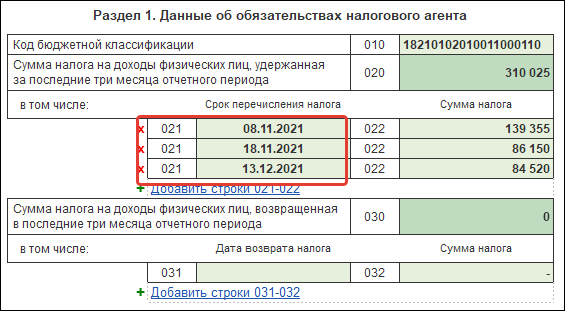

Раздел 1 отчета 6-НДФЛ (с 2021 года) содержит информацию об удержанном НДФЛ и сроках его перечисления; второй блок данных — это информация о сумме НДФЛ, возвращенной работникам.

Раздел 1 содержит следующие шаги

Крайний срок передачи, который не является ни датой ожидания, ни фактической датой отправки. Как правило, это день после выплаты, но в случае оплаты отпуска или больничного листа — последний день месяца, в котором был выплачен доход. Если дата окончания приема заявок приходится на праздничный день, она переносится на первый рабочий день.

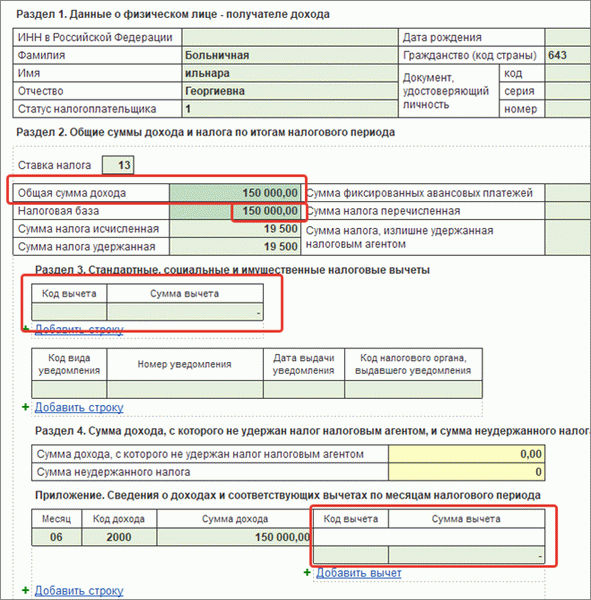

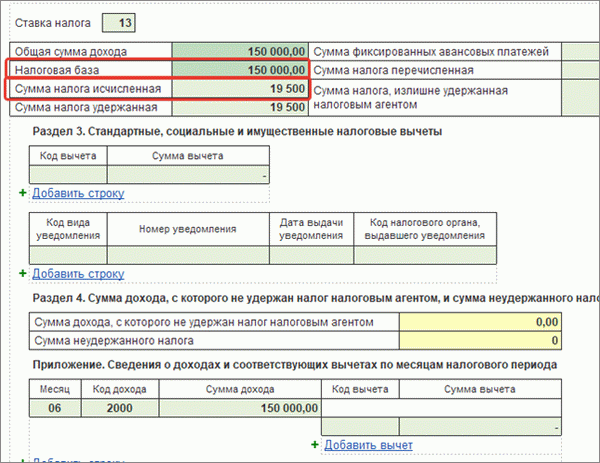

Коэффициенты контроля справок в Приложении № 6 — 1 в расчете НДФЛ.

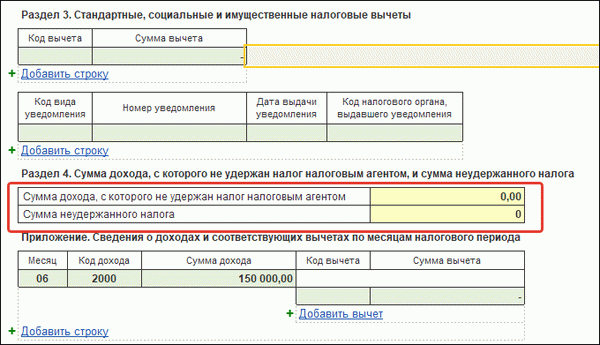

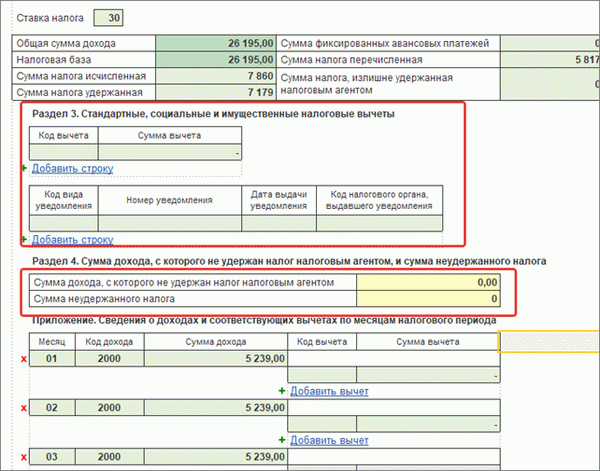

В Приложении № 2 «Налоговая база» строка 6-НДФЛ 1 (если ставка налога 13% или 15%) = в строке «Валовая выручка» Раздела 2 — сумма всех строк Приложения № 2 «Вычеты» — сумма всех строк Раздела 3 «Вычеты». Если это соотношение не соблюдается, налоговая база переоценивается или недооценивается.

«Сумма неудержанного налога» из раздела 4 = абсолютному значению («Сумма дохода, с которого не удержан налог налоговым агентом» раздела 4 × ставка налога / 100 — «Сумма неудержанного налога» раздела 4 = не больше 1 руб. Сумма неудержанного налога >0.

Корреляции между расчетами 6-НДФЛ и 6-НДФЛ по Приложению № 1.

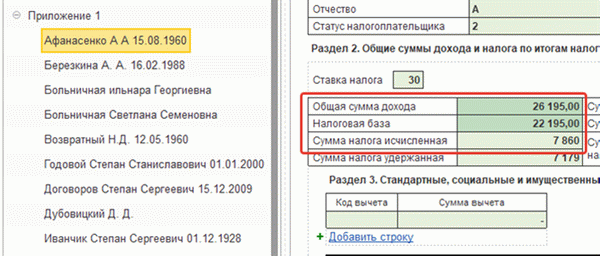

Налоговый инспектор сравнивает данные из этих отчетов.

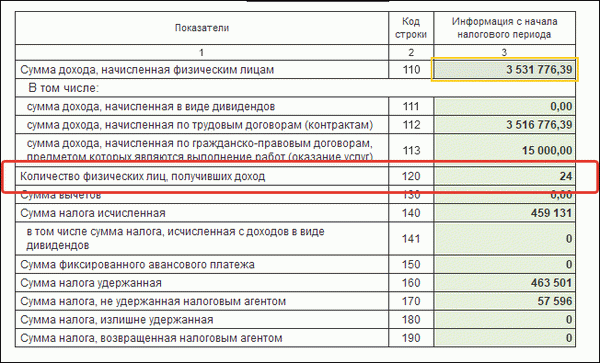

Во-первых, количество 120 строк формы 6-НДФЛ должно быть равно количеству составленных разделов 2 Приложения № 1 по соответствующей налоговой ставке.1 Во-вторых, налоговый инспектор должен сравнить данные из формы 6-НДФЛ с данными составленного раздела 2 Приложения № 2 к форме 6-НДФЛ. Напомним, что приложения составляются отдельно для каждого сотрудника. Инспекторы могут легко определить количество сотрудников, получивших доход по форме 6-НДФЛ.

Помимо индивидуального равенства, должно соблюдаться и равенство доходов.

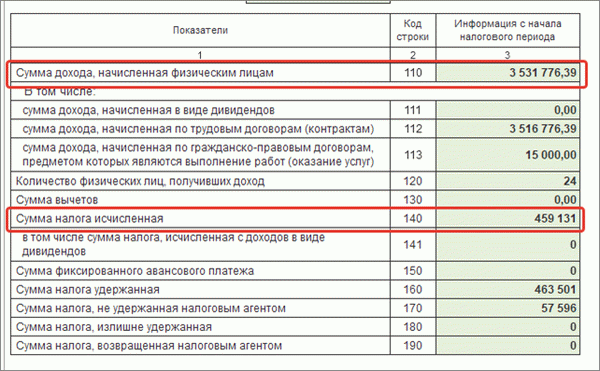

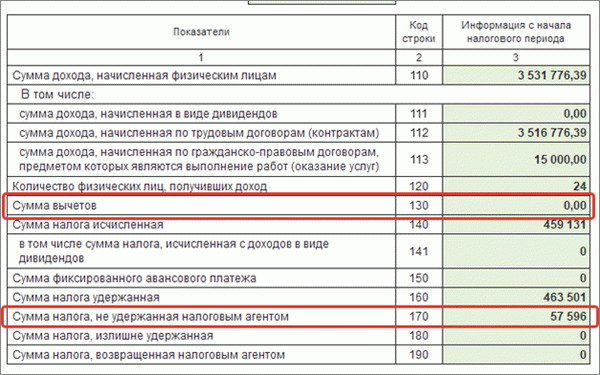

Форма 6-НДФЛ (годовая), строка 110 = общая строка «валовый доход» с использованием соответствующей ставки налога из таблицы 1.

Инспекторы также должны проверить следующие соотношения Строка 140 6-НДФЛ (годовая) за этот год с учетом соответствующей налоговой ставки = сумма строк «начислено налогов» с учетом соответствующей налоговой ставки по всем заявлениям, поданным под номером 1. В противном случае начисленная сумма налога может быть завышена или занижена.

Строка 170 6-НДФЛ = сумме строк «налог, не удержанный налоговым агентом» в Приложении № 2, одном из 6-НДФЛ. Если равенства нет, то не удержанный налог будет рассчитан неправильно.

Общая сумма вычетов по строке 130 должна быть равна сумме всех вычетов по строке «Вычеты» раздела 3 Приложения № 3.1.

Проверьте соответствие минимальной заработной платы и средней заработной платы по отрасли.

6-НДФЛ средняя заработная плата должна сравниваться с минимальной заработной платой и среднеотраслевой заработной платой в субъектах Российской Федерации. Чтобы избежать вопросов, зарплаты должны быть выше этих сумм; в случае 6-НДФЛ при сравнении фактической зарплаты со средними показателями по региону, зарплата должна рассчитываться по налоговому органу в целом, а не по каждому работнику.

Контроль за перечислением налогов в бюджет

Дата, введенная в строку 021, должна быть после даты отмены НДФЛ. Если нет, то, возможно, срок уплаты налога уже прошел. В большинстве случаев такое расхождение приводит к начислению штрафов по НДФЛ

Строка 110 — строка 140 >= сумма, выплаченная физическому лицу на счет налогоплательщика в течение соответствующего периода. Если это соотношение не соблюдается, налоговые органы считают, что вся выручка за отчетный период не была признана.

Большинство бухгалтерских программ обеспечивают соответствие всех данных в формах. Однако программы не всегда могут проверить соотношение между двумя различными формами. Это могут сделать только профессионалы, составляющие отчетность.

Налоговые органы рекомендуют использовать утвержденную валидацию форм для обеспечения безошибочной отчетности. Обратите внимание, что не обязательно идти против рекомендуемых соотношений. Данные могут не соответствовать типу проверки.

6-НДФЛ — РСВ

Федеральное налоговое управление придерживается двух правил при сравнении информации в формах.

— Если вы подаете декларацию 6НДФЛ, вам необходимо пройти предварительную регистрацию

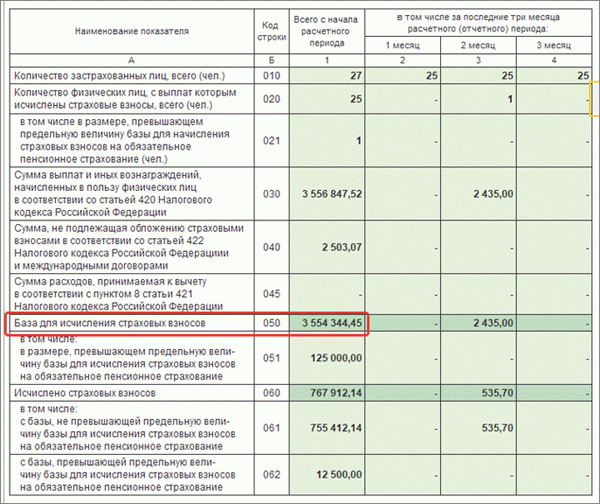

— Для 6НДФЛ сумма дохода, полученного по трудовым и гражданско-правовым договорам (§§ 112 + 113), должна быть больше или равна базе для начисления страховых взносов, указанной в строке 050 раздела РСВ Приложения 1. Этот коэффициент используется для проверки ставки налога в целом, с учетом отдельных подкатегорий.6 Если сумма дохода на шестом уровне ниже порога для отчислений страховых взносов, налоговая база по НДФЛ может быть занижена.

Поскольку к расчету DIF прилагается раздел 3, включающий полную информацию о каждом физическом лице, еще одной проверкой является соблюдение максимальных расчетных взносов.

Предельная налогооблагаемая база на 2021 год составляет 1 465 000 рублей. Исходя из этого, лимит ежегодных взносов выглядит следующим образом.

1, 465, 000 рублей x 22% = 322, 300.00 рублей

Разделите сумму в каждой строке 170 на процент (который может отличаться от максимального) и умножьте на 22 (максимальный %) перед сложением результата. Если результат меньше 322, 300 рублей, то это правильно. Допускается лишь небольшая погрешность — одна девушка на процент рабочих.

Если в представленном отчете есть ошибки или несоответствия, которые не очевидны для инспектора, будет отправлен запрос на разъяснение. Пожалуйста, дайте пять рабочих дней на ответ.

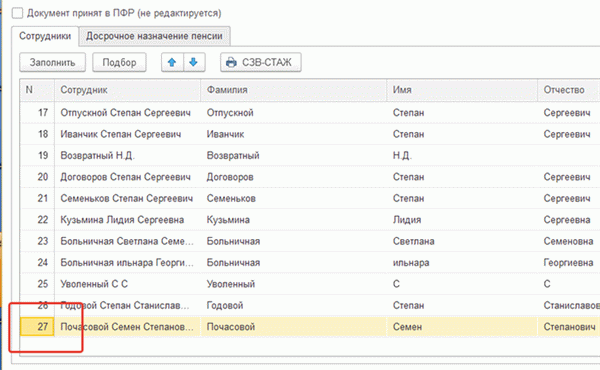

СЗВ-СТАЖ

Все застрахованные лица должны представить CPV-StAJ за 2021 год до 1 марта 2022 года. В некоторых случаях действуют особые сроки.

- Организационная очистка — SCI получает информацию за период с 01. 01. 2021 по настоящее время

- Прекращение деятельности ИП — данные за период с 01. 01. 2021 года до даты прекращения деятельности ИП должны быть представлены в ПКК в течение одного месяца после принятия соответствующего решения и до подачи документации на закрытие ИП.

- Дата выхода работника на пенсию в течение трех календарных дней со дня подачи заявления работника о назначении страховой пенсии в пенсионный фонд представляется по типу «пенсионный» (ст. 11 п. 2 ст. 27-ФЗ ФЗ 11, с 01. 04 по . 1996. 1996).

Первоначальный» тип CPSS-STAJ содержит информацию обо всех работниках, застрахованных в течение года, включая тех, кто вышел на пенсию или уволился в отчетном году.

Соотношения СЗВ-СТАЖ и РСВ

Пенсионный фонд проверяет информацию, полученную от налоговых органов, и рассчитывает страховые взносы с учетом информации, полученной на бланке NWV-STAJ.

Во-первых, количество лиц в форме SSV-STAJ должно совпадать с количеством, указанным в годовом DIF в графе 1 перегонной строки 010.

Во-вторых, личные данные в полисе SSV-STAJ должны совпадать с данными в разделе 3 расчета взносов.

В результате сравнения данных фонд составит следующие два списка плательщиков

- Работники были включены в SZVSTAJ, но не включены в DIF.

- Данные о застрахованных лицах налоговые органы получают из SSV-STAJ, но эти работники не включаются в SSV-STAJ.

Фонду и налоговым органам необходимо обмениваться информационной информацией и принимать меры по их урегулированию (см. письмо ФНС ПФР от 08. 05. 2018 № БС-4-11/8702@, ЛЧ-08- 24/8824).

Если вы относитесь к первой директории, ждите объяснений и запроса на разъяснения от ФНС; во втором случае — от ПФР.